Professional Documents

Culture Documents

Apostila de Direito Tributário I

Uploaded by

nascimentojunior2005Copyright

Available Formats

Share this document

Did you find this document useful?

Is this content inappropriate?

Report this DocumentCopyright:

Available Formats

Apostila de Direito Tributário I

Uploaded by

nascimentojunior2005Copyright:

Available Formats

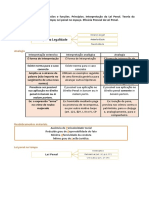

DIREITO TRIBUTÁRIO – MATERIAL DE APOIO DIDÁTICO

DIREITO TRIBUTÁRIO

Caro aluno: este material não tem a pretensão de substituir o uso de doutrinas. Trata-

se de mero trabalho com a finalidade de “apoio didático” e que deve ser lido, no

mínimo, mediante acompanhamento da lei seca (Constituição / Código Tributário).

Bom proveito! Professora Maria Augusta Fernandes Justiniano

PLANO DE ENSINO

I - DISCIPLINA: Direito Tributário

PROFESSORA: Maria Augusta Fernandes Justiniano

II - EMENTA

O conteúdo compreende a apresentação da estrutura básica da Atividade

Financeira do Estado direcionada para a tributação mediante a

apresentação do Sistema Tributário Nacional e a parte geral do Direito

Tributário.

III - OBJETIVOS

Informar e discutir sobre causas e efeitos decorrentes das relações

jurídicas entre o Estado e o contribuinte.

IV - CONTEÚDO PROGRAMÁTICO

1.Atividade Financeira do Estado

2.Direito Tributário: conceito, objeto, natureza jurídica, autonomia,

interfaces com outras disciplinas e codificação

3-Sistema Tributário Nacional: CF/88: conceito, estrutura, competência,

repartição de receitas tributárias.

4.Tributos: conceito, natureza jurídica, classificação e espécies.

5.Legislação tributária: conceito, fontes formais principais e normas

complementares

6.Obrigação tributária: conceito, natureza jurídica, espécies e fontes.

7.Fato gerador: conceito, objeto na obrigação principal e acessória,

classificação, disciplina jurídica de sua ocorrência, interpretação.

8.Sujeito Ativo: conceito, poder de tributar e poder de exigir, competência

tributária (indelegabilidade), capacidade tributária ativa.

9-Sujeito Passivo: conceito, espécie (direto e indireto), capacidade

tributária passiva, domicílio, responsabilidade pessoal e por infrações.

10-Crédito tributário: conceito, natureza jurídica, fontes, constituição,

lançamento, suspensão, extinção, exclusão, garantias e privilégios

11.Administração Tributária: Fiscalização; Dívida Ativa; Certidão

Negativa.

Atividade Financeira do Estado

Segundo Aliomar Baleeiro: “atividade financeira consiste em obter, criar, gerir e

despender o dinheiro indispensável às necessidades, cuja satisfação o Estado

assumiu”.

Para o presente estudo interessará especificamente a parte da atividade financeira

relacionada à obtenção de recursos, mais especificamente receita pública.

Prof.ª Maria Augusta Fernandes Justiniano

matributos@terra.com.br e matributos@gmail.com

1

DIREITO TRIBUTÁRIO – MATERIAL DE APOIO DIDÁTICO

Receita Pública: é o ingresso ou entrada que integra os cofres públicos em caráter

definitivo, ou seja, não suscetível de restituição. Faz-se a ressalva de que receita não

é o mesmo que ingresso. Este, é gênero do qual receita é espécie. Veja que toda

receita pública caracteriza ingresso, porém nem todo ingresso caracteriza uma receita.

Por exemplo: o ingresso pode se dar em forma de Crédito público. Trata-se de um

empréstimo, logo caracteriza o ingresso, mas é provisório porque será oportunamente

devolvido.

Receitas derivadas: são devidas em razão do Poder de Império do Estado; são

coativas. O Estado coercivamente retira do patrimônio dos particulares para ingressar

nos seu patrimônio, mediante previsão legal. Ex.: tributos, multas (administrativas,

criminais e tributárias).

Importante esclarecer que a mais importante forma de sua obtenção destes recursos é

a arrecadação de tributos (receita pública derivada “tributária”) que é matéria inerente

ao Direito Tributário.

Direito Tributário . Segundo RUBENS GOMES DE SOUZA “ .. é o ramo do Direito

Público que rege as relações jurídicas entre o Estado e os particulares, decorrentes

da atividade financeira do Estado no que se refere à obtenção de receitas que

correspondam ao conceito de tributo.”

RUI BARBOSA NOGUEIRA - “..é a disciplina da relação entre o fisco e o contribuinte,

resultante da imposição, arrecadação e fiscalização dos impostos, taxas e

contribuições.”

Objeto: é a atividade financeira do Estado pertinente à tributação.

Natureza jurídica :Direito Público, porque:

- o titular do direito é o Estado e este agindo com soberania;

- o interesse tutelado é público (obtenção de receitas mediante a arrecadação)

- a natureza dos efeitos das normas é cogente e indisponível, a prestação é

compulsória e atividade de fiscalização e arrecadação é vinculada porque trata-se

de interesse público.

Autonomia:

-Autonomia legislativa :

-tem título e capítulo próprios na CF/88: Título VI - Da Tributação e do Orçamento /

Cap.I/ Sistema Tributário Nacional

-tem suas normas codificadas: Código Tributário Nacional

-tem inúmeras normas infraconstitucionais de regência própria;

-Autonomia científica

-tem seus princípios e institutos próprios;

Autonomia didática : tem cadeira específica nas grades das IES - Instituições de

Ensino Superior

Como toda e qualquer ciência o Direito Tributário não tem autonomia absoluta; existe a

utilização de institutos e conceitos de outros ramos do Direito. A considerar a questão

interfaces disciplinares deduz-se pela autonomia relativa do D.Tributário.

Codificação:

Iniciativa de Osvaldo Aranha, em 1953, quando era Ministro da Fazenda. O tributarista

Rubens Gomes de Souza foi indicado para coordenar os trabalhos que resultaram na

Lei ordinária n.º 5.172/66. O Ato Complementar 36 publicado em 14/03/67, ao

denominou de Código tributário Nacional. Ocorre que, no dia seguinte 15/03/67 iniciou-

se a vigência da Constituição/67 inserindo no processo legislativo a figura da lei

complementar e sua competência para veicular matéria tributária. Como norma

infraconstitucional anterior à nova Constituição, mas que não contrariava seus

preceitos, foi recepcionada (princípio da recepção) com o status de lei complementar.

De igual forma, a Constituição promulgada em 05/10/88, em seu art.146, inciso III,

reservou as normas gerais à lei complementar. Essa lei traça normas de abrangência

em todo território nacional devendo ser observada em todo Estado Federal e não só

dentro do âmbito da União; tem natureza nacional.

Prof.ª Maria Augusta Fernandes Justiniano

matributos@terra.com.br e matributos@gmail.com

2

DIREITO TRIBUTÁRIO – MATERIAL DE APOIO DIDÁTICO

Atenção: alguns doutrinadores entendem que a diferença entre lei nacional e federal é apenas

de ordem terminológica. Para outros a lei federal é a norma expedida pela União e que não

transitam além da União, não sendo impostas aos outros entes da Federação; a lei nacional

transita da União para a Federação; é editada pela União, porém em nome do Estado Federal

por isso alcança os as outras Pessoas políticas.

Sistema Tributário Nacional

A CF/88 encontra-se dividida em nove (09) títulos e o ADCT

Títulos:

O Título VI da CF/88 - Da Tributação e do Orçamento, mais especificamente no seu

capítulo I, dispõe sobre o Sistema Tributário Nacional. (Art.145 – 162 da CF/88): é o

conjunto de normas constitucionais de natureza tributária. Implica dizer que ali são

discriminadas quais são as espécies tributárias; estabelecidas as competências para

legislar sobre elas; dispostas as limitações ao poder de tributar (princípios e

imunidades) e determinadas as repartições de receitas, a fim de dar sustento ao Pacto

federativo, mediante autonomia financeira dos entes federados.

Estrutura:

Seção I - Princípios gerais (CF/88 art. 145 - 149-a / C.T.N. art. 6.º - 15.º );

Seção II – Das Limitações ao Poder de tributar (CF/88 art. 150 - 152 / C.T.N. art. 9.º -

15.º);

Seção III – Impostos da União:II/ IE/ / IR/ IPI/ IOF/ /ITR /IGF (CF/88 art. 153) residuais

e extraordinários 154 I e II)

Seção IV – Impostos dos Estados e Distrito Federal: ICMS/IPVA/ IHD (CF/88 art.

155)

Seção V – Impostos dos Municípios: IPTU/ISQN/ ITBI (CF/88 art.156)

Seção VI – Da repartição das Receitas Tributárias(CF/88 157 - 162 / C.T.N. art. 83 -

95)

TRIBUTO. Art. 3.º CTN

a) prestação pecuniária compulsória: pecuniária = em espécie, dinheiro; no nosso

ordenamento não existe pagamento de tributo in natura ou in labore; compulsória=

não decorre de acordo de vontades; não é ex voluntate; o Estado exerce seu poder

de império e o contribuinte é obrigado a contribuir para o bem da coletividade.

b) Pago em moeda ou em cujo valor nela se exprima: pago em moeda corrente (em

real) ou valor que possa ser convertido em moeda corrente a exemplo da UFIR –

Unidade Fiscal de Referência. Após a edição da LC 104/01 (mini-reforma tributária) foi

instituída a possibilidade da dação em pagamento em bens imóveis (art.156, IX do

CTN) que depende das disposições em lei específica.

c) Não constitui sanção de ato ilícito: a cobrança de tributo não representa imposição

de penalidade; tributo difere da multa. O fato que gera o pagamento de uma multa é

um ilícito, uma infração; já o tributo origina-se de fato previsto em lei e esta não pode

prever uma hipótese de incidência ilícita.

d) Instituída em lei : princípio da legalidade; não há tributo sem lei que o institua (art.

150, I da CF/88 c/c art.97, I do CTN). A principal fonte para o Direito Tributário, por

excelência, é a Constituição. Ressalte-se que LEI, neste contexto, compreende as

normas indicadas no seu art. 59, ou seja, que compõe o processo legislativo.

e) Cobrado mediante atividade administrativa plenamente vinculada: a atividade

administrativa tributária é vinculada, o agente não pode se furtar de exercê-la nos

termos e ditames que a lei impõe; a atividade administrativa de cobrança de cobrança

dos créditos tributários não comporta discricionariedade.

OBJETIVOS DA TRIBUTAÇÃO:

a)Obter receitas: o objetivo principal já que é a espécie de receita pública mais

expressiva.

b)Diminuir desigualdades sociais e desigualdades econômicas regionais: o Estado se

utiliza do tributo como instrumento de sua atuação à medida que concede benefícios

fiscais no caso de situações relevantes com o fim de gerar crescimento em

Prof.ª Maria Augusta Fernandes Justiniano

matributos@terra.com.br e matributos@gmail.com

3

DIREITO TRIBUTÁRIO – MATERIAL DE APOIO DIDÁTICO

determinadas regiões; deve também se utilizar do tributo como instrumento de justiça

social.

c)Intervir no domínio econômico: tributo de natureza extrafiscal utilizado como fator

determinante na economia, como no caso da necessidade de estimular ou

desestimular atividades, de produções e de consumo de determinadas mercadorias.

d)Servir de instrumento de atuação do governo com relação ao exercício das

profissões e às atividades econômicas: natureza parafiscal; equivale dizer que o

produto da arrecadação vai para manutenção de atividades de entidade paralela a

administração central, que interessa ao governo que seja desenvolvidas; são entes de

cooperação, a exemplo das contribuições das categorias profissionais ou econômicas

com o fim de manter as entidades que fiscalizam o exercício de determinadas

profissões.

NATUREZA JURÍDICA:

Diz respeito à espécie tributária, o art.4.º do CTN diz que é irrelevante a denominação

adotada pela lei ou a destinação legal do produto da arrecadação, para efeito de

determinar a natureza jurídica do tributo (se é taxa, imposto, contribuição). O que deve

determinar a natureza jurídica do tributo é o fato que desencadeou o nascimento da

obrigação.

Ressalte-se, no entanto, que a CF/88 quando acrescentou mais duas espécies de

tributo ao sistema – empréstimo compulsório e contribuições especiais/sociais – levou

em consideração a destinação legal do produto para identificação de sua natureza.

O fato que desencadeia a obrigação tributária é descrito na lei. Enquanto somente

previsto no texto legal é denominado de HIPÓTESE DE INCIDÊNCIA. A partir da

materialização desta hipótese ou, quando alguém realiza a situação abstrata prevista

na lei, ela deixa de ser abstrata e passa a ser um fato.

FATO GERADOR da obrigação tributária: Art.114 CTN – hipótese de incidência

materializada; concretização da situação descrita em lei que, quando ocorrida, enseja

o nascimento da obrigação tributária. Esta obrigação faz nascer um vínculo pessoal:

de um lado o sujeito ativo (aquele que exige o cumprimento da obrigação) e de outro o

sujeito passivo (aquele que tem o dever de satisfazer a obrigação). Esta obrigação tem

que ser mensurada em valores e isto ocorre a partir da observância dos elementos

valorativos previstos na lei.

BASE DE CÁLCULO : o valor que servirá de base para determinar o montante do

tributo a pagar.

ALÍQUOTA: é uma percentagem ou unidade que aplicada sobre a b.d.c resultará na

determinação do montante do tributo. Pode ser (EC.33/01 - § 2.º ao rt.149 CF/88):

a) ad valorem: um percentual sobre uma grandeza (receita bruta, faturamento, valor

da operação etc). – que é a mais comumente usada. Ex.: IPVA. 3% sobre o valor do

veículo.;

b)específica – um valor específico aplicado sobre uma b.d.c. é estabelecida em uma

unidade de medida. Ex.: Imposto de Importação: R$ 0,01 por litro de petróleo.

CLASSIFICAÇÃO DOS TRIBUTOS:

Qto. ao fim:

a)Fiscal: Todo tributo tem função fiscal. Ocorre que alguns, especificamente são

cobrados visando apenas à arrecadação de recursos financeiros para fazer face às

despesas do Estado. Ex.: ITBI / ITCD / IR / IPVA / ICMS / IPI / ISS /

b)Extrafiscal: ocorre a manifestação de outros interesses que não visam apenas a

arrecadação. Esses outros interesses referem-se à utilização do tributo como

instrumento de atuação do Estado visando a correção de situações sociais ou

econômicas. Ex.: II / IE / IOF/ CIDE

c)Parafiscal: “para” prefixo que quer dizer “à margem”, quando a arrecadação tributária

se desenvolve buscando recursos para sustentar uma entidade paralela a

administração central; que interessam ao governo que sejam desenvolvidas. Ex.:

Contribuições do Sistema S (SESI/SESC/SENAR etc.); as dos Conselhos de classe

(CRM, CRC, CRO etc.).

Prof.ª Maria Augusta Fernandes Justiniano

matributos@terra.com.br e matributos@gmail.com

4

DIREITO TRIBUTÁRIO – MATERIAL DE APOIO DIDÁTICO

Quanto a hipótese de incidência

a) vinculado: neste caso a hipótese de incidência vincula a administração a direcionar

a receita obtida a um fato específico. Ex. contribuição de melhoria é tributo vinculado

porque quando o sujeito passivo paga este tributo existe a por parte da administração

a obrigatoriedade de vincular a receita à construção da obra que lhe trará melhoria

imobiliária.

b) não vinculado: a hipótese de incidência consiste na descrição de um fato qualquer

que não esteja vinculado à atuação estatal; tem a ver com a riqueza do sujeito

passivo. Ex.: o imposto é tributo não vinculado porque o fato gerador desse tributo

tem relação com o que o contribuinte tem ou produz; não há por parte da receita dos

impostos a vinculação. Muito pelo contrário, a receita vai para os cofres públicos

atender necessidades coletivas, sem destinação específica.

PRINCÍPIOS GERAIS – SEÇÃO I DO STN

Nesta seção é tarefa do legislador constituinte discriminar as espécies tributárias

repartindo as competências e definir as matérias reservadas ao tratamento por lei

complementar diante de sua relevância. Entenda-se bem que a Constituição não cria

tributos; ela atribui competência para que as Pessoas Políticas (U/E/DF/M) o façam

mediante lei.

COMPETÊNCIA TRIBUTÁRIA

Equivale à competência repartida entre as Pessoas Políticas para criar as leis que

instituem os tributos. O CTN dentre os arts. 6º ao 8º destaca as regras a respeito da

competência tributária. Esta, reafirmada como atribuição constitucional. É o legislador

constituinte que, após discriminar as espécies tributárias, irá repartir as competências

com o fim de possibilitar às unidades federativas (U/E/DF/M) a sua autonomia

financeira e partir desta, a sua autonomia administrativa e legislativa. Nisso consiste o

Pacto Federativo: autonomia das unidades que compõe o Estado Federativo (art. 1.º

da CF/88).

Capacidade Tributária Ativa: Verifica-se do disposto no art.7º do CTN que a

competência tributária (poder legiferante) é indelegável, sendo possível às pessoas

políticas delegar apenas as atribuições de cunho executório como tarefa de arrecadar,

fiscalizar tributos, executar leis, atos, decisões em matéria tributária. O CTN afirma

que estas atividades somente podem ser delegadas às pessoas jurídicas de direito

público. No entanto, verifica-se, na atualidade o caso de pessoas jurídicas de direito

privado encarregadas de arrecadar pedágios (considerado espécie tributária) pelo

legislador no art. 150, V, CF/88).

As pessoas que tem essas atividades detêm o que se denomina de capacidade

tributária ativa, ou seja, passam a ser sujeito ativo na relação jurídica tributária. Daí

receberem junto todos os privilégios processuais inerentes ao Ente político que lhe

delegou a atribuição.

O art. 8. º do CTN disporá sobre o fato da intransferibilidade da competência tributária

uma vez que o fato do Ente político a quem a CF/88 atribuiu a competência, não

exercita-la não dá a permissão de Pessoa Política diversa exercer em seu lugar. Ex: a

União tem competência constitucional para legislar instituindo o Imposto sobre

grandes fortunas; não exerceu essa competência; isso não dá direito aos Estados de

criarem o imposto em seu lugar. Tal procedimento caracterizaria a invasão de

competência proibida diante do Pacto Federativo.

Estado Democrático de Direito: Consoante o CTN em obediência à democracia e ao

Estado de direito o exercício das competências tributárias pela U/E/DF/M deve

obediência aos limites estabelecidos na Constituição Federal, nas Constituições

Estaduais, nas Leis orgânicas dos Municípios e do Distrito Federais e às normas

gerais traçadas pelo legislador federal infraconstitucional no CTN.

ESPÉCIES DE TRIBUTOS:

O art. 5. º do CTN dispõe sobre três espécies e se refere no art.15 ao empréstimo

compulsório. Ocorre que de acordo com a CF/88não há como negar a divisão

pentapartida ou quinquipartite: os tributos dividem-se em cinco espécies.

Prof.ª Maria Augusta Fernandes Justiniano

matributos@terra.com.br e matributos@gmail.com

5

DIREITO TRIBUTÁRIO – MATERIAL DE APOIO DIDÁTICO

Atenção-STF no RE 146.733-9/SP in RTJ 143/684:”....De feito, a par das três modalidades de

tributos (impostos, taxas e contribuições de melhoria), os artigos 148 e 149 aludem duas outras

modalidades tributárias, para cuja instituição só a União é competente: o empréstimo

compulsório e as contribuições sociais, inclusive as de intervenção no domínio econômico e de

interesse das categorias profissionais ou econômicas”.

1.ª espécie - Taxas: ART.145, II, CF/88 c/c ART. 77 do CTN tributo vinculado a

prestação de um serviço público ou exercício do poder de polícia. È de competência

comum à U/E/DF/M já eu é atribuída constitucionalmente a todas as Pessoas

Políticas. Aqui, a competência administrativa precede a competência tributária, ou

seja, quem tem competência administrativa é detentor da competência para instituir o

tributo.

Fato gerador TAXA: tributo cujo fato gerador vincula a Administração Pública a dar

uma contraprestação ao contribuinte, seja prestando um serviço, seja exercendo o

poder de polícia. Esta característica do tributo o sujeita ao Princípio da

correspectividade;

-Taxa de serviço (art.79, CTN) cobrada pela utilização compulsória de determinado

serviço público; quando não há outra forma de obter a prestação.

Potencial: o serviço está à disposição do contribuinte, ele não usa porque não quer,

mas como tem natureza compulsória, terá que efetuar o pagamento. Ex: Taxa de

coleta de lixo; a pessoa tem um serviço público, prestado de maneira a lhe conferir

uma vantagem individual, porém mesmo se não produzir o lixo irá pagar, logo é um

serviço público potencial.

Efetivo: A administração pública disponibiliza e o contribuinte faz uso efetivo. Ex: a

taxa judiciária. Se a pessoa quiser a prestação jurisdicional, só tem esse meio para

conseguir, o que dá ao serviço a compulsoriedade. Porém irá arcar com o tributo se

efetivamente utilizar o serviço da Justiça, logo é serviço público efetivo.

Específico e Divisível:: trata-se de serviço público uti singuli, confere uma vantagem

individual e é suscetível de ser mensurado separadamente.

-Taxa de Polícia(art.78, CTN): cobrada pela prestação estatal no sentido de regular a

atuação individual cujo exercício tem que se dar em conciliação com o interesse

público.

Ex.: taxa de licença de funcionamento de estabelecimento comercial, taxa de porte de

arma etc.

Taxa não pode ter a mesma base de cálculo do imposto – ART.145, § 2. º CF/ 88 e 77

CTN. Quando o legislador for eleger a b.d.c. das taxas não pode levar em conta

índices de tributação típicos dos impostos. Ora, os impostos são exigidos com base

em aspectos pessoais do contribuinte que revelam sua aptidão econômica. Ex.: o

contribuinte paga IPVA porque é proprietário de veículo automotor; paga IR porque

aufere renda; pago ICMS porque promove circulação de mercadoria. Já as taxas, por

sua vez são exigidas a partir da contraprestação da administração pública consistente

em prestar serviço público ou ato de polícia que irá praticar.

À parte: Taxa e Preço Público:. O entendimento do STF na Súmula 545: o que

distingue um do outro é a compulsoriedade; se existe a impossibilidade jurídica do

atendimento da necessidade por outros meios, trata-se de taxa.

A tarifa, por sua vez, é o preço público pela utilização de serviços facultativos que a

administração pública através de seus delegados (concessionários de serviço público)

coloca à disposição da população. Exemplo disso é o valor pago pela prestação do

serviço púbico de transporte coletivo.

Ex.: Na maioria dos serviços prestados pelas concessionárias o que se cobra é tarifa

ou preço público. Só que se cobra uma “taxa mínima” o que define uma característica

de tributo. Mas se é tributo deveria respeitar as normas de vigência da legislação

tributária. A questão e polêmica.

Pedágio: Dispositivo inserido no corpo do Sistema Tributário Nacional, daí a priori

reconhecê-lo como de natureza tributária. Trata-se de valor cobrado por uma atuação

estatal específica que tem por fato gerador a utilização das vias conservadas pelo

Prof.ª Maria Augusta Fernandes Justiniano

matributos@terra.com.br e matributos@gmail.com

6

DIREITO TRIBUTÁRIO – MATERIAL DE APOIO DIDÁTICO

Poder Público. Fato é que se sou remetida compulsoriamente a trafegar por via que

cobra o pedágio, este tem natureza de taxa – uma terceira modalidade – taxa de

utilização de bem público.

Em resumo, onde houver imposição há cobrança de taxa; onde houver a contratação

há cobrança de tarifa.

As taxas são instituídas por lei ordinária.

2.ª espécie Contribuições de melhoria:- ART.145,III, CF/88 c/c 81, CTN e D.L.

195/67: Tributo vinculado a atividade estatal. È de competência comum à U/E/DF/M já

eu é atribuída constitucionalmente a todas as Pessoas Políticas. Aqui, a competência

administrativa precede a competência tributária, ou seja, quem tem competência

administrativa para realização da obra pública é detentor da competência para instituir

o tributo.

Fato gerador é a realização de obra pública da qual decorra valorização imobiliária

urbana ou rural. Ex: pavimentação, arborização, abertura ou alargamento de ruas,

construção de parques, campos desportivos, melhoramentos em praças, etc.

A lei que institui esse tributo deve conter requisitos mínimos estabelecidos pelo CTN:

delimitação da área direta e indiretamente beneficiada / memorial descritivo /

orçamento parcial do custo / parcela a ser ressarcida pela contribuição / plano de

rateio/ processo administrativo com previsão de prazo nunca inferior a 30 dias a

contar da notificação para que o sujeito passivo possa impugnar qualquer dos

elementos.

Seu valor é limitado à despesa da obra (limite geral) e à melhoria e outro individual

ocasionada de acordo com a zona de influência (limite individual). O contribuinte

(sujeito passivo) é sempre o proprietário de imóvel.

A sua cobrança não se legitima pela simples realização de obra pública; tem que haver

a melhoria ou valorização. Lembre-se que existem casos em que a obra pública

provoca desvalorização de imóvel. É instituída por lei ordinária.

3.ª espécie - Impostos: art. 16 do CTN; tributo não vinculado a nenhuma atividade

estatal específica. Sua receita destina-se a financiar as atividades gerais e indivisíveis

de interesse coletivo.

Fato gerador de IMPOSTOS: são fatos que tem relação com a aptidão econômica do

contribuinte, logo, é fato da esfera pessoal do contribuinte; Ex.: o indivíduo é

proprietário de veículo – paga IPVA; é proprietário de imóvel rural paga ITR; é

proprietário de imóvel urbano – paga ITU/IPTU; circula mercadoria – paga ICMS etc.

Pode ser:

Real: incide sobre o patrimônio de maneira geral, sem levar em conta características

pessoais do contribuinte. Ex.: IPTU. ITR

Pessoal: exigido em função de características pessoais, próprias dos contribuintes.

Ex.: Imposto de Renda

-Direto: reúne-se em uma só pessoa a condição de contribuinte de direito (responsável

pela obrigação) e contribuinte de fato (o que assume o ônus contritamente) Ex.: IRPJ;

IPVA.

Indireto: caracterizado pela dualidade de sujeitos passivos sendo distintos, o

contribuinte de direito e o contribuinte de fato. Ex.: IPI, ICMS

-Proporcional: tem alíquota única incidente sobre valor tributável variável. Ex.: ISS 5%

sobre o valor do serviço prestado.

Progressivo: alíquota variando de acordo com a base de cálculo. Ex.: IRPF – 15% e

27,5%

-Cumulativo: incide em todas as etapas tributáveis sem possibilidade de compensação

nas posteriores. Ex: IOF. ITBI

Não-cumulativo: prevê a compensação do valor exigido em uma operação com o valor

devido na subseqüente. Ex.: ICMS, IPI

Atenção: por determinação constitucional (art.146) é reservada à lei complementar, de

competência da União para observância em todo território nacional, pelas Pessoas

Políticas quando da criação dos impostos da sua competência. Essa lei complementar

Prof.ª Maria Augusta Fernandes Justiniano

matributos@terra.com.br e matributos@gmail.com

7

DIREITO TRIBUTÁRIO – MATERIAL DE APOIO DIDÁTICO

deverá definir os elementos que compõem os impostos (fato gerador, base de cálculo

e contribuinte).

A CF/88 reparte as competências, relativamente aos impostos, nos artigos 153 a 156.

Com relação aos impostos nominados, aqueles aos quais a CF já denominou e já

determinou a competência é exclusiva ou privativa de uma única Pessoa política.

a)IMPOSTOS NOMINADOS de competência exclusiva ou privativa da UNIÃO:

Art. 153, I, CF/88 - IMPOSTO DE IMPORTAÇÃO: (Art. 19 a 22 do CTN.; Art.153, I da

CF/88) O fato gerador do imposto é a entrada no território nacional de produto

estrangeiro. Por lei esta entrada deve ocorrer em locais providos da repartição

alfandegária tanto que o STF (ERE 90. 114 -SP, STF/pleno) decidiu que o fato gerador

do tributo ocorre por ocasião do registro da Declaração de Importação na repartição

aduaneira. Esta data da entrada indicará a legislação a ser observada para efeito de

lançamento e identificação da taxa cambial.

A arrematação de produtos apreendidos/abandonado também é fato gerador do

imposto.

Ressalte-se, porém, que pode haver entrada de produto estrangeiro que não configure

o fato gerador do imposto. São casos em que o produto não integrará a economia

interna como: mercadorias em trânsito, as destinadas às feiras, exposições

internacionais, as enviadas em consignação e não vendidas no prazo autorizado;

devolvidas por motivo de defeito técnico, para reparo ou substituição;

Se o produto é surpreendido em via não usual ao comércio internacional será o caso

de entrada presumida, caracterizando evasão fiscal (contrabando e descaminho).

O II não se submete à repartição constitucional de receitas; estas integram as reservas

monetárias do BACEN.

Art. 153,II, CF/88 – IMPOSTO DE EXPORTAÇÃO: (art. 23 a 28 do CTN) O fato

gerador do é a saída do território nacional de produtos nacionais ou nacionalizados,

qualquer que seja o objetivo de quem o remeta (compra e venda, doação; só põe a

salvo os de uso pessoal)

Produto nacionalizado é aquele transformado, beneficiado, acondicionado em território

nacional. O IE é pago por antecipação. O contribuinte declara a Exportação paga o

imposto e depois realiza o desembaraço aduaneiro e só aí ocorre a saída física do

produto. É entendimento do STF (RE nº. 223796-0/PE) que o contribuinte deverá

arcar com a diferença do IE caso haja aumento entre o registro da operação e a

efetiva saída do produto.

O II não se submete à repartição constitucional de receitas; estas integram as reservas

monetárias do BACEN.

Art. 153, III, CF/88 – IMPOSTO SOBRE RENDAS E PROVENTOS DE QUALQUER

NATUREZA: (art. 43 ao 45 do CTN) - O Fato gerador é a aquisição de disponibilidade

econômica caracterizada por:

-renda que é produto da aplicação lícita do capital (ex:resultado advindo de um

investimento como juros, aluguéis) ou auferido como o trabalho (resultado advindo de

um esforço laboral no exercício de uma atividade econômica como salários,

honorários, vencimentos, aposentadoria) ou combinação de ambos

-proventos de qualquer natureza: abrangem os outros ingressos que não resultam

propriamente do capital, nem do trabalho (ex.: doações, pensões) bem como as de

origem ilícita como o produto do jogo, da prostituição, de corrupção etc.

A disponibilidade jurídica não representa a posse física, mas já ingressou no

patrimônio; é aquisição de um título jurídico que confere direito de percepção de um

valor, à renda representada por um crédito.

Em conclusão a tributação ocorrerá quando houver a disponibilidade de riqueza nova,

acréscimo patrimonial.

A União reparte a receita do IR: 22,5% ao FPM; 21,5% ao FPE; 3% para programas

desenvolvimento das Regiões N/NE/CO. O IRRF dos servidores dos Estados e

Municípios pertence a estes; porém quando do repasse do restante da verba a

antecipação será deduzida pelo TCU.

Prof.ª Maria Augusta Fernandes Justiniano

matributos@terra.com.br e matributos@gmail.com

8

DIREITO TRIBUTÁRIO – MATERIAL DE APOIO DIDÁTICO

Art.153, IV, CF/88 – IPI – IMPOSTO SOBRE OPERAÇÕES COM PRODUTOS

INDUSTRIALIZADOS: (art.46, CTN) O fato gerador ocorre com:

-desembaraço aduaneiro do produto industrializado de procedência estrangeira

-saída de produto industrializado:

a)do estabelecimento do importador ou quem a lei a ele equipare;

b) do estabelecimento do industrial ou quem a ele a lei equipare;

c)do estabelecimento do comerciante para estabelecimento industrial;

– Arrematação de produtos industrializados apreendidos ou abandonados.

Produto industrializado é aquele submetido a qualquer processo que lhe tenha

modificado a natureza ou a finalidade, ou o aperfeiçoe para consumo.

A União repassa a receita do IPI: 22,5% FPM; 21,5% FPE; 3% para programas

desenvolvimento das Regiões N/NE/CO.

Art.153, V, CF/88 – IOF – IMPOSTO SOBRE OPERAÇÕES DE CRÉDITO, CÂMBIO,

SEGUROS, OPERAÇÕES COM TÍTULOS E VALORES MOBILIÁRIOS. (arts. 63-67

do CTN) Na realidade o fato gerador resume-se em operações jurídicas relacionadas

com atos e negócios mercantil-financeiros:

I.operações de crédito: (empréstimos, financiamentos), operações de câmbio (compra

ou venda de moeda estrangeira), operações de seguro (seguro de vida, casa, carro

etc), operações de títulos e valores mobiliários (títulos que podem ser negociados na

Bolsa de Valores; TDPÚBLICA, Ações de S/A; títulos de instituições financeiras, nota

promissória).

A União só reparte a receita do IOF que incide sobre o ouro como ativo financeiro ou

instrumento cambial (70% para o Município extrator e 30% para o Estado de sua

localização). O restante da receita forma reservas monetárias no BACEN.

Art.153, VI, CF/88 – ITR – IMPOSTO SOBRE PROPRIEDADE TERRITORIAL RURAL

(art. 29 a 31, CTN): O fato gerador é a Propriedade (faculdade de usar gozar, dispor

da coisa e reaver de quem injustamente a detenha), o domínio útil: - enfiteuse (que é

o mais amplo dos direitos reais sobre coisas alheias; é contrato de arrendamento

perpétuo) ou a posse( exercício de fato, pleno ou não de alguns poderes inerentes à

propriedade).de imóvel rural por natureza, como definido na lei civil, localizado fora da

zona urbana do município. O critério para definição de “imóvel rural” para fins

tributários é o da localização (critério geográfico). A fixação desse critério compete à

norma geral de Direito Tributário, portanto, lei complementar - CTN - que definiu

expressamente o que é zona urbana; como não há definição de zona rural, por

exclusão é aquela que não é urbana, ou seja: imóvel que não contenha pelo menos

dois dos requisitos (equipamentos urbanos) relacionados no § 1. º do art. 32 CTN.

A União repassa para o Município da localização do imóvel rural fica com 50% do

produto da arrecadação do ITR. No entanto, a EC. 42/03 dispôs que o município

poderá ficar com a totalidade do produto arrecadado se optar por assumir a

capacidade tributária ativa (arrecadar e fiscalizar o ITR). Diante da disposição

constitucional o Presidente sancionou a Lei 11.250/05 que regulamentou o disposto no

inciso III do § 4. º do art.153 da CF/88 permitindo a celebração de convênio entre

União e Municípios. O convênio que será estabelecido entre cada município e a

Secretaria da Receita Federal (Instrução Normativa do Secretário da Receita Federal

nº. 643 de 12/04/06)sendo dispensada a edição de Lei Municipal, uma vez que a

assinatura do convênio é a única formalidade prevista para que ocorra a delegação da

atribuição de arrecadar e fiscalizar.

153, VII CF/88 – IGF – IMPOSTO SOBRE GRANDES FORTUNAS: Não instituído pela

União.

b)Impostos nominados de competência exclusiva ou privativa dos ESTADOS E DF:

Art. 155, I, CF/88 - ITCMD – Imposto sobre Transmissão Causa Mortis e Doação de

quaisquer Bens Ou Direitos: (art. 38 e 42 do CTN e art.72 a 89 do CTE Lei 11.651/91)

O fato gerador é transmissão (passagem jurídica da propriedade, de bens ou direitos

de uma pessoa a outra) causa mortis e doação (não onerosa – sem encargo, sem

implemento de condição) de qualquer bem ou direito (bem imóvel e direito relativo a

Prof.ª Maria Augusta Fernandes Justiniano

matributos@terra.com.br e matributos@gmail.com

9

DIREITO TRIBUTÁRIO – MATERIAL DE APOIO DIDÁTICO

ele, bem móvel, mercadoria, qualquer parcela do patrimônio que for passível de

mercancia ou transmissão, como título, ação, quota etc).

O Estado não reparte as receitas do ITCMD.

Art. 155, II CF/88 - ICMS – IMPOSTO SOBRE CIRCULAÇÃO DE MERCADORIAS E

SOBRE A PRESTAÇÃO DE SERVIÇOS DE TRANSPORTE INTERESTADUAL

INTERMUNICIPAL E DE COMUNICAÇÃO

As Normas gerais não estão no CTN já que foram revogados os arts. 52-62; 68-70; 74

e 75; foram estabelecidas com a edição da LC 87/96 (CTE - Lei 11.651/91– arts. 11 –

71)

O fato gerador do ICMS compreende as operações relativas à circulação de

mercadorias, operações de entrada de bem ou mercadoria importada do exterior, a

prestação de serviços de transporte interestadual e intermunicipal e a prestação

onerosa de serviços de telecomunicações.

O Estado repassa 25% do ICMS arrecadado para o Município de localização do

estabelecimento.

Art. 155, III, CF/88 - IPVA - IMPOSTO SOBRE PROPRIEDADE DE VEÍCULOS

AUTOMOTORES: Não há norma geral da União, nacional, ditando as regras do IPVA

para os Estados e DF. Porém, os Estados exercem sua competência concorrente

(art.23, §4º CF/88) criando suas normas para cobrança do tributo. O CTE - Lei

11.651/91 traz os comandos nos arts. 90-106. O fato gerador é a propriedade de

veículo automotor de qualquer espécie, ainda que o proprietário seja domiciliado no

exterior. Veja que veículo automotor é qualquer veículo a motor de propulsão e que

serve para transporte viário de pessoas ou coisas, seja transporte pó rodovia, aerovia

ou aquavia. Porém atente para a decisão do Pleno do STF no RE 379572 decidiu que

embarcações e aeronaves não devem pagar o Imposto

O IPVA é devido ao Estado onde o veículo é registrado e licenciado perante as

autoridades do trânsito. A receita é dividida em 50% para Estados e 50% para

municípios.

c)Impostos nominados de competência exclusiva ou privativa do MUNICÍPIO/DF:

O município não reparte suas receitas.

Art. 156, I, CF/88 - IPTU - IMPOSTO SOBRE PROPRIEDADE PREDIAL E

TERRITORIAL URBANA: (Art. 32-34 do CTN; Lei 5.040/75 /CTM de Goiânia) O fato

gerador: é a propriedade domínio útil ou a posse de bem imóvel por natureza ou por

acessão, conforme definido na lei civil, localizado na zona urbana do município. O

CTN dispõe que compete ao município definir zona urbana, desde que obedecidas as

regras da norma geral (CTN): local que tem a presença dos “equipamentos urbanos”

construídos ou mantidos pelo Poder Público: meio-fio ou pavimentação com águas

pluviais; abastecimento de água; sistema de esgotos; rede de iluminação pública com

ou sem posteamento p/ distribuição familiar, escola primária ou posto de saúde a uma

distância máxima de 03 km do imóvel.

Podem ser definidas como zona urbana as áreas urbanizáveis e de expansão urbana

que mesmo não contendo os melhoramentos urbanos, já tenham loteamentos já

aprovados destinados à habitação, indústria ou comércio.

Art. 156, II, CF/88 - ISTI ou ITBI - IMPOSTO SOBRE TRANSMISSÃO INTER VIVOS,

A QUALQUER TÍTULO, POR ATO ONOROSO, DE BENS IMÓVEIS: (Arts. 36 a 39 e

42 do CTN; em Goiânia - Lei 6.733, de 22/03/89; Decreto 443 de 21/04/89). O fato

gerador é a transmissão inter-vivos e onerosa da propriedade ou domínio útil de bens

imóveis, a qualquer título (alienação, arrematação, dação em pagamento etc) e

transmissão de direitos reais sobre imóveis, exceto os direitos reais de garantia como

anticrese e hipoteca.

Art. 156, III, CF/88 – ISSQN - IMPOSTO SOBRE SERVIÇOS DE QUALQUER

NATUREZA (Art.51 – 94, da Lei 5.040/75/CTM de Goiânia; LC128/03/norma do

município de Goiânia que adequou o ISS à LC 116/03/norma geral nacional) O fato

gerador é a prestação de serviços, por empresa ou profissional autônomo. A Lei

Complementar não definiu o que vem a ser prestação de serviço, preferiu elaborar lista

Prof.ª Maria Augusta Fernandes Justiniano

matributos@terra.com.br e matributos@gmail.com

10

DIREITO TRIBUTÁRIO – MATERIAL DE APOIO DIDÁTICO

considerando as atividades do Anexo (40 itens com subitens) como fato gerador do

imposto. A lei municipal pode não tributar todas as atividades previstas na Lista de

Serviços, mas não pode inovar, tributando atividade que dela não conste. A lista é

taxativa.

ATENÇÃO: Competência cumulativa: ART. 147,CF/88: ao Distrito Federal cabem os

impostos de competência municipal; e a União relativamente aos impostos dos

Territórios (caso existissem na divisão política) e, se esses não forem divididos em

Municípios, também à União compete instituição do impostos municipais

-IMPOSTOS INOMINADOS: refere-se à competência atribuída à União para criar

impostos novos, que não estão entre os discriminados ou cuja instituição o depende

de fatos específicos e só mediante a ocorrência desses fatos:

Art.154, I, CF/88 - refere-se à competência residual da União para, mediante lei

complementar (não pode ser objeto de Medida Provisória-art.62, §1.º, III CF/88) criar

impostos novos desde que não tenham o mesmo fato, a mesma base de cálculo dos já

discriminados e sejam não cumulativos.

Art.154, II, CF/88 – A União poderá instituir dentro da chamada competência

extraordinária, impostos extraordinários em caso de guerra externa.

4.ª espécie Empréstimo compulsório: ART. 148, e parágrafo único da CF/88, e

ART. 15, CTN tributo vinculado de competência da União, instituído por lei

complementar(não pode ser objeto de Medida Provisória cf. art.62, §1.º, III CF/88)

Existia controvérsia sobre sua natureza tributária, porque se é empréstimo, não é

receita pública, porque não integra definitivamente os cofres públicos já que será

restituído. Porém, já é assunto pacificado: além de dever obediência aos princípios

tributários, encontra-se no capítulo do Sistema Tributário Nacional havendo o STF

decidido neste sentido e declarado sem eficácia a Súmula 418. Pode-se concluir que o

empréstimo compulsório é tributo restituível em dinheiro (não é receita pública), pois

se à União cabe restituir a mesma coisa que, compulsoriamente, emprestou –

dinheiro. Esta devolução deverá ser integral, ou seja, os valores deverão ser

recompostos com índices que realmente reflitam a variação no período, tendo em vista

que o STF já decidiu que a correção monetária representa mera recomposição do

patrimônio. A União está autorizada a criar empréstimo compulsório de acordo com o

previsto no art.148, CF/88 desde que não invada a seara dos outros entes políticos.

Por exemplo: não pode cria empréstimo compulsório sobre aquisição de veículo

automotor, conforme se deu com o Decreto 2.288/86, porque esta operação mercantil

– compra e venda de veículo – é da competência estadual – ICMS, o que configura

bitributação (dois entes políticos tributando mais de uma vez o mesmo fato gerador).

À parte: bis in idem é a tributação de um mesmo fato gerador pela mesma pessoa

política.

A CF/88prevê que o empréstimo compulsório só pode ser instituído em caso de

calamidade pública, guerra externa ou sua iminência (ART.148, I – empréstimo

compulsório “emergencial)” e investimento público de caráter urgente e relevante e de

interesse nacional (ART.148,II - empréstimo compulsório “de caráter urgente”).

Ressalte-se que, no caso do inciso II, a sua cobrança deve obediência ao princípio da

anterioridade comum ou anual.

Os recursos arrecadados devem ser dirigidos ao atendimento das despesas conforme

a determinação da LC, deduzindo-se que trata-se de tributo cuja receita está

necessariamente vinculada à despesa que motivou sua instituição.

Relativamente ao art.15 do CTN, ressalte-se que a hipótese prevista no seu inciso III,

que se refere à “ conjuntura que exija absorção temporária de poder aquisitivo” não foi

recepcionada pela CF/88. O artigo foi derrogado.

5.ª espécie Contribuições Especiais/Sociais(instituídas por lei ordinária): arts..149,

149-A, 195 CF/88: já está pacificada a natureza tributária das contribuições sociais. –

estão inseridas no capítulo do Sistema Tributário Nacional e são regidas pelos

princípios que informam o D. Tributário. Com EC 33/01 o legislador constituinte

derivado explicitou no caput do ART 149 espécies de contribuições: contribuições

Prof.ª Maria Augusta Fernandes Justiniano

matributos@terra.com.br e matributos@gmail.com

11

DIREITO TRIBUTÁRIO – MATERIAL DE APOIO DIDÁTICO

sociais, CIDE ou de Intervenção no Domínio Econômico e Contribuições de interesse

de categorias profissionais ou econômicas; o § 1.º do mesmo artigo atribui

competência aos Estados Municípios e DF para criar a Contribuição Previdenciária

para custeio do regime de previdência dos seus servidores; o 149-A dispõe sobre a

criação pelos municípios e DF da Contribuição para Iluminação Pública; as

contribuições para seguridade social estão elencadas fora do STN, dispostas no art.

195, da CF/88.

5.1.CIDE – Contribuição de Intervenção no Domínio Econômico: não tem finalidade

arrecadatória uma vez que é instituída para reorganizar determinado seguimento da

economia, equilibrando o mercado; competência da União

-ATP – Adicional de Tarifa Portuária – instituída pela Lei 7.700, de 21.12.88 –

Representa um adicional de 50% sobre as tarifas portuárias incidentes sobre as

operações realizadas com mercadorias importadas ou exportadas, objeto do comércio

na navegação de longo curso. O STF (RE n.209365/SP, DJ 7.12.2000, p.873) decidiu

favoravelmente à sua exigência. Destinada à formação de recursos da Portobrás –

Empresa de Portos do Brasil. incidente sobre as operações realizadas com

mercadorias importadas ou exportadas, objeto do comércio na navegação de longo

curso

-IAA – Contribuição ao Instituto do Açúcar e Álcool – instituída pelos Decreto-lei n.º

308/67, alterado pelos Decretos-leis 1.712/79 e 19522/82. É devida pelos produtores

de açúcar e álcool para custeio das atividades intervencionistas da União na economia

canavieira nacional. O STJ entendeu que se afigura compatível com o ordenamento

constitucional 1988. Cobrada à alíquota de 20% (vinte por cento) sobre os preços

oficiais do açúcar e do álcool fixados pelo Instituto do Açúcar e do Álcool. É destinada

aos dispêndios provocados por situações excepcionalmente desfavoráveis do

mercado internacional de açúcar e para a formação de estoques da produção

exportável e complementação de recursos destinados a programas oficiais de

equalização de custos.

-FUNTTEL Contribuição ao Fundo para o Desenvolvimento Tecnológico das

Telecomunicações criada pela Lei nº 10.052, de 28/11/2000, cobrada à alíquota de

0,5% sobre a receita bruta das prestadoras de serviços de telecomunicações, nos

regimes públicos e privados. Seu produto é destinado aos projetos de inovação

tecnológica, ao incentivo da capacitação de recursos humanos, ao fomento da

geração de empregos e à promoção do acesso de pequenas e médias empresas a

recursos de capital, de modo a ampliar a competitividade da indústria brasileira de

telecomunicações.

-FUST – Contribuição para o Fundo de Universalização dos Serviços de

Telecomunicações – instituída pela Lei 9998/00 - incidência de 1% sobre a receita

operacional bruta, decorrente da prestação de serviços de telecomunicações públicos

e privados. Recursos destinados a cobrir a parcela de custo relativa ao cumprimento

das obrigações de universalização de serviços de telefonia, inclusive de implanatação

de internet.

-SEBRAE - Instituída pela Lei n. 8.029/90; apesar de representa um adicional às

contribuições do Sistema S (SESI, SENAI, SESC, SENAC) esta contribuição é

destinada à proteção da micro-empresa, logo se trata de instrumento de intervenção

no domínio econômico.

STF no RE 3773781: ”Contribuição de intervenção no domínio econômico, não obstante a lei

referir-se a ela como adicional às alíquotas das contribuições sociais gerais relativas às

entidades de que trata o artigo 1º do DL n. 2.318/86.”.

-CONDECINE Contribuição para o Desenvolvimento da Indústria Cinematográfica - Lei

10.454/02. Cobrada à alíquota de 3% em razão da veiculação, produção,

licenciamento e a distribuição de obras cinematográficas e videofonográficas, com fins

comerciais. O contribuinte é o detentor dos direitos de exploração comercial da obra

ou de seus direitos de licenciamento no país.O produto arrecadado é destinado ao

Prof.ª Maria Augusta Fernandes Justiniano

matributos@terra.com.br e matributos@gmail.com

12

DIREITO TRIBUTÁRIO – MATERIAL DE APOIO DIDÁTICO

custeio da atividade interventiva de incentivo a indústria cinematográfica e

videofonográfica.

Lei 9991 de 24/07/00 criada em razão da determinação constitucional art.170, VII c/c

218 da CF/88. As concessionárias e permissionárias de serviços públicos de

distribuição de energia elétrica ficam obrigadas a aplicar, anualmente, o montante de

no mínimo, setenta e cinco centésimos por cento de sua receita operacional líquida em

pesquisa e desenvolvimento do setor elétrico, e no mínimo, vinte e cinco centésimos

por cento em programas de eficiência energética

Destinação de 50% para o Fundo Nacional de Desenvolvimento Científico e

Tecnológico - FNDCT, e 50% para projetos de pesquisa e desenvolvimento segundo

regulamentos estabelecidos pela Agência Nacional de Energia Elétrica - ANEEL.

-CIDE incidente sobre a importação e Comercialização de Petróleo e seus

Derivados, Gás Natural e seus Derivados, Álcool Etílico Combustível. (art.177,§

4.º da CF/88)

Instituída pela Lei n.10.336, de 19/12/01; destinada ao pagamento de subsídios a

preços ou transporte de álcool combustível, gás natural, derivados de petróleo,

projetos ambientais ligados indústria de petróleo, financiamento de projetos ambientais

relacionados com a indústria do petróleo e do gás; e financiamento de programas de

infra-estrutura de transportes. Consoante art.159, III da CF/88, 29% (vinte e nove por

cento) são repassados para os Estados e o Distrito Federal, distribuídos na forma da

lei nº 10.336/01.

5.2.Contribuições sociais de interesse das categorias profissionais ou

econômicas: (L.O)

Contribuição Sindical: Prevista no art. 8, IV, in fine da CF/88 e no art. 578 da CLT.

Devida pelas pessoas jurídicas é devida, anualmente, no mês de janeiro e calculada

sobre o capital social registrado na Junta Comercial, mediante aplicação de alíquotas

constantes da tabela progressiva. As pessoas naturais com vínculo de emprego

também e submetem a ela anualmente. Para os profissionais liberais é devida no

mês de fevereiro. Não se confunde com a Confederativa que é devida apenas pelas

pessoas que desejarem sindicalizar-se e, por permanecerem associadas, tem o

desconto mensal. Esta independe de lei já que é instituída por assembléia.

Contribuições parafiscais: Contribuições Sociais Corporativas - de Interesse das

Categorias Profissionais ou Econômicas que tem função parafiscal, ou seja, exercem

função legalmente reputada como de interesse público. Fato gerador: é o exercício,

pelo contribuinte, de determinada atividade profissional ou econômica. Essas

contribuições destinam-se a suprir as necessidades das entidades, a custear as

atividades das entidades fiscalizadoras e representativas de categorias econômicas ou

profissionais e não a abastecer os cofres públicos. São entes de cooperação sendo

exemplo os Conselhos de fiscalização Profissional (criados pela União), os integrantes

do “ Sistema S “ : SESI; SENAT, SESC.

ATENÇÃO- STJ/REsp 358993/RS (DJ 06.04.2006 p. 253):”O STJ pacificou o entendimento de

que as anuidades dos Conselhos profissionais, à exceção da OAB, têm natureza tributária e

que, por isso, podem ser fixadas nos limites estabelecidos em lei, não podendo ser arbitradas

por resolução e em valores além dos estabelecidos pela norma legal”.

Ocorre que foi publicada a Lei 11.000/04 (art.2.º) prevendo que os Conselhos de

fiscalização das profissões regulamentadas estão autorizados a fixar, cobrar e

executar as contribuições , bem como as multas e os preços de serviços por eles

prestados.l esses tributos poderão ser fixados por ato infralegal. O Conselho nacional

dos Profissionais Liberais propôs ação direta de inconstitucionalidade (ADI 3408)

requerendo liminar para suspender a vigência dos artigos 1º e 2º da Lei nº. 11.000/04

e, no mérito, a declaração de inconstitucionalidade dos dispositivos impugnados. A ADI

aguarda julgamento.

5.3.Contribuição social geral: outras que não se enquadram nas classificações

anteriores:

Prof.ª Maria Augusta Fernandes Justiniano

matributos@terra.com.br e matributos@gmail.com

13

DIREITO TRIBUTÁRIO – MATERIAL DE APOIO DIDÁTICO

a) FGTS ADICIONAL – LC.110/01 – cumpre ressaltar que o FGTS não é tributo; é

obrigação de natureza trabalhista. O tributo aqui tratado, na modalidade contribuição

adicional de 10% sobre o montante depositado a título de FGTS, devida pelo

empregador que proceder a despedida sem justa causa para custear o pagamento das

diferenças de correção monetária em razão da não aplicação de índices que não

refletiram a variação de forma correta nos períodos de 01/12/88 a 28/2/89 e durante

abril de 1990. Além dessa parcela o empregador tem que contribuir, mensalmente,

com 0,5% sobre a remuneração devida a cada trabalhador, no mês anterior, passando

o valor dos depósitos a cargo da empresa empregadora de 8% para 8,5%. Ressalte-se

que esta contribuição não integrará o montante existente na conta vinculada do

trabalhador, mas será destinada ao sistema geral do FGTS, uma vez que custeará o

pagamento das diferenças de correção monetária, acima referidos. Em síntese o que

ocorreu, com autorização do legislativo e do STF, foi o repasse para a sociedade do

pagamento de uma conta gerada pelo próprio Governo. O STF (ADIN 2568-6)

declarou-a como contribuição social geral e manifestou-se pela constitucionalidade

não vislumbrando ofensa ao princípio da capacidade contributiva, da razoabilidade e

moralidade dos atos da administração, do não-confisco, e desconsiderou o argumento

de que a cobrança caracterizaria uma “punição” pela dispensa do empregado, e

sanção não é tributo consoante art. 3. º do CTN;

b)SALÁRIO-EDUCAÇÃO : ART.212, § 5.º da CF/88 – pago à alíquota de 2,4% sobre

qualquer importância paga a qualquer título ao empregado. Destinado a custear as

despesas do ensino fundamental. Súmula 732/STF – é constitucional. (instituído por lei

ordinária)

c)COSIP- CONTRIBUIÇÃO PARA ILUMINCAÇÃO PÚBLICA: ART.149-A,

acrescentado pela EC 37/02 Fato gerador é a prestação do serviço público uti

universi de iluminação uma vez que atende, indistintamente, a um universo de

pessoas. Ver Súmula 670/STF. Tem competência atribuída aos Municípios e DF. A

crítica é no sentido de que a iluminação pública, na realidade, gera o pagamento de

contribuição de melhoria, que baste para satisfazer o custo das obras e não

contribuição social geral de forma definitiva. No município de Goiânia, foi instituída

pela LC 119 de 27/12/02.

5.4.Contribuições Sociais p/ Seguridade Social : As Ações Nas Áreas Da

Previdência e Assistência Social são organizadas em Sistema Nacional da Seguridade

Social e serão financiadas por todas sociedade mediante recursos provenientes dos

orçamentos da União, Estados, DF e Municípios.,As contribuições estão elencadas no

art. 195 da CF/88:

I-Do Empregador, empresa ou equiparado:

a)sobre folha de salário e demais rendimentos do trabalho pagos ou creditados a

qualquer título, mesmo sem vínculo de emprego: a CF/88 foi alterada para possibilitar

a cobrança da contribuição sobre as importâncias pagas aos autônomos,

trabalhadores avulsos, administradores; a base de cálculo é o total dessas

remunerações.

b)Sobre receita e o faturamento

sobre a receita - PIS/ PASEP – instituído pela LC 07/70 ART. 239, da CF/88 – desde

fevereiro de 1999 incide sobre todas as receitas (vocábulo incluído pela EC 20/98 com

a alteração do inciso I, do art. 195, CF/88) da pessoa jurídica, independente da

classificação contábil.; custeia o Seguro-Desemprego e o abono (empregado que

ganha até dois salários mínimos mensais faz jus). Atualmente a alíquota é de 0,65%

sobre a receita da pessoa jurídica. (L.O)

sobre o faturamento - COFINS- CONTRIBIÇÃO PARA O FINANCIAMENTO DA

SEGURIDADE: sucessora do antigo FINSOCIAL, instituída pela LC 70/91 incidente

sobre o faturamento mensal, assim considerado a receita bruta das vendas de

mercadorias e serviços. Argüida sua inconstitucionalidade tendo em vista a incidência

sobre a mesma base de cálculo do PIS (bis in idem) foi considerada constitucional

pelo STF. Atualmente cobrada à alíquota de 3% sobre o faturamento da empresa. (foi

Prof.ª Maria Augusta Fernandes Justiniano

matributos@terra.com.br e matributos@gmail.com

14

DIREITO TRIBUTÁRIO – MATERIAL DE APOIO DIDÁTICO

instituída por LC, mas o STF já afirmou que seria dispensável esse instrumento

legislativo, bastando lei ordinária)

c)sobre o lucro – CSL – Contribuição social Sobre o Lucro, instituída pela Lei 7.689/88

incide sobre o lucro das pessoas jurídicas. Sua cobrança foi questionada baseado no

fato de que seria caso de bis in idem, o lucro já era fato gerador do Imposto de

Renda das Pessoas Jurídicas. O STF, no RE 1138.284-CE, julgou sua cobrança

constitucional à exceção do exercício de 1988, por respeito ao princípio da

anterioridade, por entender que seu fato gerador não coincide com o do IR:

a)em decorrência de ajustes determinados pela lei ordinária 7689/88;

b)imposto porque imposto não pode ter destinação específica (art.167, IV, CF) e a

CSL tem destinação p/ seguridade social.

O STF também decidiu que o fato da receita ser destinada à Seguridade é que traduz

a natureza de contribuição previdenciária (em contraposição ao art. 4, CTN), pouco

importando se, na prática a receita transita pelo orçamento da União, já que é a

Receita Federal que arrecada e fiscaliza. Alíquota variável de acordo com a atividade.

Atualmente cobrada à alíquota de 9% sobre o lucro da pessoa jurídica (instituído por

lei ordinária).

II - Do trabalhador incidente sobre o seu salário-contribuição, não incidindo sobre a

aposentadoria e pensão concedidas no regime geral da Previdência – (imunidade para

os inativos da Previdência Geral), tributando apenas os inativos do serviço público.

III - Sobre receita de concurso de prognósticos: concurso de sorteio de números,

loterias de qualquer natureza, no âmbito federal, estadual, distrital ou municipal.

Constitui-se de renda líquida dos concursos de prognósticos realizados pelo Poder

Público (excetuando os valores destinados ao Crédito Educativo); 5% do movimento

total dos prados de corrida; 5% sobre o movimento de venda de cartelas, cartões com

símbolos ou quaisquer outras modalidades. (instituído por lei ordinária)

IV – Do importador – EC 42/03 inseriu o inciso IV ao art.195 dispondo que poderá ser

exigida a contribuição para a seguridade social ( PIS E COFINS) do importador de

bens ou serviços, ou de quem a lei equiparar. Exige lei ordinária.

V – outras fontes- § 4.º do ART 195, CF/88 – a lei poderá instituir outras fontes

destinadas a garantir a manutenção e expansão da seguridade, desde que observado

o disposto no 154, I – via Lei Complementar e que podem ter base de cálculo e fato

gerador idêntico a dos impostos já discriminados e de competência da União; quando

o legislador se reportou ao artigo em questão, consoante entendimento do STF, ele o

fez com a intenção de esclarecer que o que é vedado é instituir contribuição com fato

gerador idênticos a das outras contribuições enumeradas no art.195, CF/88 incisos I a

IV.

ATENÇÃO-STF/RE 242.615 (17.8.99): “... não se aplica às contribuições sociais novas, a

segunda parte do inciso I do art. 154, da Carta Magna, ou seja, que elas podem ter fato

gerador ou base de cálculo próprios dos impostos discriminados na Constituição”.

CPMF –foi criada para custear a seguridade social. Não se encontrava dentro das

hipóteses dos incisos do art.195 da CF/88, já que o fato gerador é a movimentação ou

transmissão financeiras. Os nossos legisladores mediante EC 12/96 atribuíram

validade considerando o disposto no § 4.º - outras fontes para manutenção da

seguridade desde que observado o art. 154,I.da CF/88; tinha que ser criada por lei

complementar/ ser não cumulativa (não pode ter a mesma base de cálculo e fato

gerador idêntico a dos impostos já discriminados). A EC desconsiderou tudo isso:

determinou criação por lei ordinária, dispensou a observância da não cumulatividade

e admitiu que sua base de cálculo poderia se identificar com a base de cálculo do IOF

( fato gerador: operações jurídicas relacionadas com atos e negócios mercantil-

financeiros relativos a crédito, câmbio, seguro, títulos e valores mobiliários), porque

tem destinação específica com fonte de manutenção da seguridade. (L.O). O art. 90

ADCT prorrogou a vigência da CPMF para 31/12/07 data em que foi extinta.

ATENÇÃO-STJ/REsp.913.422:Prestadoras de serviços. Nota fiscal. Contribuição

previdenciária. Ônus do prestador de serviços. A 2ª Turma do STJ decidiu, por

Prof.ª Maria Augusta Fernandes Justiniano

matributos@terra.com.br e matributos@gmail.com

15

DIREITO TRIBUTÁRIO – MATERIAL DE APOIO DIDÁTICO

unanimidade, que é obrigação das empresas prestadoras de serviço recolherem 11%

sobre o valor bruto da nota fiscal ou fatura de prestação a título de previdência.

VI - Contribuição Previdenciária dos servidores públicos dos Estados, D.F. e

Municípios. §1. º, do art. 149, parágrafo acrescentado pela Emenda 41/03 – A Reforma

Previdenciária atribuiu aos E/DF/M a competência para criar esse tributo que é

destinado ao Fundo de previdência dos servidores púbicos. A cobrança não pode ser

inferior à que União exerce sobre seus servidores (atualmente alíquota de 11%). Essa

contribuição está sujeita às disposições constitucionais das contribuições para a

seguridade social, inclusive à anterioridade nonagesimal.

Continuação dos Princípios Gerais:

Art.145 CF/88:

§ 1.º, CF/88- Princípio da capacidade contributiva: a CF/88 vai delimitar a atuação de

cada uma das pessoas jurídicas de direito público interno. Veja-se que o poder de

tributar não é ilimitado. “Sempre que possível”: Não é simples recomendação, é regra.

A expressão implica em atenção à exceção de impostos INDIRETOS já que estes, por

sua natureza, não permitem obediência ao princípio. Ex. ICMS e IPI.

“os impostos terão caráter pessoal e serão graduados segundo a capacidade

econômica do contribuinte”: o texto constitucional faz menção expressa á espécie

tributária IMPOSTOS.Referido princípio, segundo a doutrina majoritária, não se

resume apenas aos impostos, mas deve ser observada quando da instituição e

cobrança de qualquer outro tributo.

ATENÇÃO - Aplicação do princípio às taxas-STF/RE 177.835-1/PE: “... embora a norma

específica da Constituição Federal de 1988, pertinente ao princípio da capacidade contributiva,

ou mais exatamente, da capacidade econômica, na tributação, diga respeito apenas aos

impostos ( CF/88, art.145, §1º) nada impede, seja tal princípio observado com relação às

taxas”.

Capacidade econômica é a aptidão do indivíduo para produzir riqueza. A determinação

constitucional acha respaldo no princípio da igualdade: não é justo tratar de maneira

idêntica contribuintes em situações desiguais porque quem tem maior riqueza tem

maior capacidade contributiva que é a aptidão para suportar o ônus tributário,

devendo, assim, contribuir mais. A igualdade se promove no ato de cobrar tributos na

proporção dos haveres.

“Facultado à Administração Tributária para conferir efetividade aos objetivos pode

identificar patrimônio atividades econômicas”. Para fazer com que, quem demonstre

sinais exteriores de riqueza (que de fato detém maior condição econômica) tenha uma

maior contribuição, a administração tributária, na prática dos seus atos está sujeita ao

respeito incondicional dos direitos individuais previstos no art. 5.º C.F. “ esfera jurídica

do cidadão” (ex: inciso XI -, inviolabilidade do lar. Sigilo bancário: a LC 105/01 veio

permitir que os agentes, desde que haja processo administrativo instaurado tenham

acesso a documentos e informações sigilosas das instituições financeiras sem

autorização judicial, medida de constitucionalidade duvidosa por ofensa ao art. 5.º X

(proteção da intimidade) e XII (garantia de sigilo de dados). Para verificar qualquer

elemento só com ordem judicial e durante o dia.

ART.146 , CF/88 -

Caput - Cabe à Lei Complementar:” (ART.59, II e 69 da CF/88) norma de especial

processo de elaboração pois, aprovada pela maioria absoluta dos membros de cada

casa do Congresso Nacional (Câmara e no Senado), ou seja, o primeiro número

subseqüente à divisão dos membros levando-se em conta o número total dos

integrantes e não o número de presentes, logo, é sempre um número fixo. Na Câmara

será 257 deputados e no Senado será de 41 senadores.

INCISO I- dispor sobre conflito de competência...” : A divisão de competências no

Texto Maior é rígida uma vez que as competências tributárias dos entes políticos estão

definidas (Principio das competências impositivas) e esclarecidas com as devidas

limitações. À lei complementar não cabe criar competências. Cumpre-lhe, apenas,

Prof.ª Maria Augusta Fernandes Justiniano

matributos@terra.com.br e matributos@gmail.com

16

DIREITO TRIBUTÁRIO – MATERIAL DE APOIO DIDÁTICO

reafirmar, declarar as competências estabelecidas na CF/88, reforçando para que os

conflitos não surjam. Ademais, dispor sobre conflitos de competência não significa

dirimi-los; esta, é tarefa do Judiciário. O conflito de competência é provocado

mediante instituição de lei inconstitucional. Ora neste caso não cabe ao Legislativo,

mas ao Judiciário dirimi-lo, dizer de quem é o direito de tributar.

INCISO II – “regular as limitações constitucionais ao poder de tributar;” a CF/88

estabelece normas de caráter proibitivo a exemplo das imunidades tributárias

(incompetência para legislar acerca de determinado fato tributável). A lei complementar

irá regulá-las. Por exemplo: a CF/88 estabelece limitações ao poder de tributar no art.

150 (imunidades); o CTN (lei complementar), em seu art.14, regula a limitação

constitucional no sentido de que esta somente será possível se atendidas

determinadas condições ali estabelecidas.

INCISO III – estabelecer normas gerais em matéria de legislação tributária,: a principal

Lei Complementar relativa ao D.Tributário é, sem dúvida, a Lei 5.172/66 (CTN).

Alínea “a” : definição de tributos e suas espécies bem como, em relação aos

impostos discriminados nesta Constituição, a dos respectivos fatos geradores, bases

de cálculo e contribuintes; Normas gerais valem para todas as pessoas políticas,

inclusive para a União. Essa lei Complementar é lei nacional. A CF/88 não institui

tributos; ela discrimina as espécies e define as competências. A lei complementar irá

clarear os comandos constitucionais sem criar direito novo; definir facilitando a

aplicação da norma pelos poderes tributantes (União, Estados, DF e municípios);

estes têm competência para instituir os tributos.

Especificamente quanto à espécie de tributo denominada “imposto” a CF/88 determina

que seja definido em lei complementar, seu fato gerador, base de cálculo e

contribuinte. Veja que o CTN traz essas normas gerais dos impostos nos art.s 19 até o

76. Caso o imposto não tenha suas normas gerais ali traçadas, por não existir à época

de 1966 (ICMS, ISS, IPVA, ITCD, ITBI) é necessária a edição de lei complementar,

pela União, traçando essas normas gerais para que as pessoas políticas exerçam sua

competência tributária. Ressalte-se que já o fez com relação ao ICMS – LC 87/96, e

ISS – LC 116/03. O IPVA, não tem sua norma complementar a nível nacional, porém

os Estado o criaram exercendo sua competência concorrente (art.24, §3.º da CF/88).

ATENÇÃO- STF/AI 167777 no AGR/SP: “... Deixando a União de editar normas gerais, exerce

a unidade da federação a competência legislativa plena - § 3º do artigo 24, do corpo

permanente da Carta de 1988 -, sendo que, com a entrada em vigor do sistema tributário

nacional, abriu-se à União, aos Estados, ao Distrito Federal e aos Municípios, a via da edição

de leis necessárias à respectiva aplicação - § 3º do artigo 34 do Ato das Disposições

Constitucionais Transitórias da Carta de 1988.”

Alínea “b”:estabelecer as normas gerais sobre o nascimento da obrigação tributária,

a constituição do crédito tributário (lançamento) a disponibilidade deste crédito

(suspensão, extinção, exclusão, prescrição, decadência).

Alínea “c”: adequado tratamento ao ato cooperativo praticado pelas sociedades

cooperativas; cooperativas não são entidades prestigiadas, pelo constituinte, com a

imunidade. Porém, tendo em vista sua demasiada importância na economia do país, já

que fomentam a produtividade de seus associados, é que restou determinado que a

União devesse promover uma LC que determinasse as regras, a nível nacional, para

que os entes políticos quando exercerem competência tributária, obedecendo a norma

geral, concedessem o tratamento devido a essas entidades. Na falta dessa norma,

União, Estados Distrito Federal e Municípios, dentro do âmbito de sua competência,

através da legislação ordinária buscam atender ao comando constitucional. Desde que

se trate do chamado “ato cooperativo típico”, ou seja, aquele praticado entre a

cooperativa e seu associado sem a finalidade de lucro próprio, esses serão

beneficiários do tratamento especificado pela CF/88. Os resultados de operações com

terceiros devem ser contabilizados em separado, de modo a permitir o cálculo para

incidência de tributos.

ATENÇÃO- STJ/REsp 795.257/MG: ”... os atos praticados pelas cooperativas de crédito não

são passíveis de incidência tributária, uma vez que a captação de recursos e a realização de

Prof.ª Maria Augusta Fernandes Justiniano

matributos@terra.com.br e matributos@gmail.com

17

DIREITO TRIBUTÁRIO – MATERIAL DE APOIO DIDÁTICO

aplicações no mercado financeiro, com o intuito de oferecer assistência de crédito aos

associados, constituem atos cooperativos.”

SUM.262/STJ "Incide o imposto de renda sobre o resultado das aplicações financeiras

realizadas pelas cooperativas". Cf.STJ REsp 298041 / RS .”A isenção prevista na Lei nº

5.764/71 só alcança os negócios jurídicos diretamente vinculados à atividade fim das

cooperativas, não sendo, portanto, atos cooperativos, na essência, as aplicações financeiras

em razão das sobras de caixa. A especulação financeira é fenômeno autônomo que não pode

ser confundido com atos negociais específicos e com finalidade de fomentar transações

comerciais em regime de solidariedade, como são os efetuados pelas cooperativas.”

Alínea “d” e parágrafo único: o legislador constituinte determinou que a União

estabeleça normas determinantes no tratamento simplificado das micro e pequenas

empresas. Aliás este comando já fora estabelecido pelo constituinte originário no art.

179 da CF/88.

A União deu corpo ao comando através da edição da LC123/06.

SUPER SIMPLES: O Sistema de recolhimento simplificado beneficia as

microempresas (receita bruta anual R$ 240.000,00 e pequenas empresas, que tenha

auferido, no ano-calendário, receita bruta superior a R$ 240.000,00 e igual ou inferior a

R$ 2.400.000,00).

Tratamento tributário DIFERENCIADO - alíquotas menores- imposto único entre 3% e

18% da receita na faixa de R$ 5 mil até R$ 250 mil/ mês;

Cria regime de arrecadação e fiscalização compartilhada dos impostos e contribuições

da U/E/M – unificação (cadastro único), centralização, repartição; cria SGFIS Sistema

Integrado de Gestão de Informações Fiscais; Conflitos fiscais decididos pela Receita

Federal/Justiça Federal;

A opção pelo Sistema implica no pagamento mensal unificado dos seguintes tributos:

IRPJ; PIS/PASEP; CSSL; Contribuição p/ Seguridade a cargo da pessoa jurídica e

COFINS além do ICMS e ISS.

Art.146-A- estabelecer critérios especiais de tributação, com o objetivo de prevenir

desequilíbrios da concorrência - o legislador prevê a possibilidade do governo,

através da LC, se utilizar de instrumentos tributários como fator de indução de

concorrência entre agentes econômicos, evitando o controle de mercado por uma ou

poucas empresas. O objetivo também é de promover o equilíbrio, através da

imposição dessas medidas especiais, entre os contribuintes que cumprem suas

obrigações e os que agem à margem da lei.

Art.147/48/49 => PRINCÍPIO DA REPARTIÇÃO DAS COMPETÊNCIAS equivale à

repartição de competência, portanto já comentado em tópico anterior.

DAS LIMITAÇÕES AO PODER DE TRIBUTAR – Seção II

No Estado Democrático de Direito o Poder de tributar não é ilimitado. Assim, o

legislador constituinte zelando pelos diversos direitos individuais grafados no texto

constitucional e sem prejuízo destes, estabelece algumas limitações de ordem

tipicamente tributárias que abrangem os arts. 150 ao 152. Vejamos.

ART. 150, I E ART.9.º, I, CTN: PRINCÍPIO DA LEGALIDADE TRIBUTÁRIA :

Fundamentado nos direitos individuais - PRINCÍPIO DA LEGALIDADE GENÉRICA

(art. 5.º, II da C.F/88, implica em submissão e respeito à lei. O principio tributário é

também conhecido por PRINCÍPIO DA ESTRITA LEGALIDADE ou PRINCÍPIO DA

RESERVA LEGAL(determinadas matérias hão se ser tratadas por lei formal – tratada

exclusivamente pelo Legislativo sem a participação normativa do Executivo). Trata-se

de cláusula pétrea que não pode ser sequer objeto de Emendas. Só por espécie

normativa, devidamente elaboradas conforme o processo legislativo constitucional,

pode criar-se obrigações para o indivíduo.

ART.150, I – só por lei pode-se instituir e majorar tributos. Instituição e majoração de

tributos é matéria de competência tributária própria, logo, é indelegável.

Prof.ª Maria Augusta Fernandes Justiniano

matributos@terra.com.br e matributos@gmail.com

18

DIREITO TRIBUTÁRIO – MATERIAL DE APOIO DIDÁTICO

Lei ordinária: regra geral é o instrumento hábil para criação de tributos. O STF já

decidiu que as contribuições previdenciárias (art.195, I, II, III e IV da CF/88) podem ser

veiculadas por lei ordinária.

Alguns tributos, no entanto, obedecerão ao princípio de Reserva de Lei Complementar

como os impostos residuais (art.154, I CF/88), as contribuições residuais (art.195, §4.

º, CF/88) e empréstimos compulsórios (art.148, I e II). Em observância ao disposto no

inciso III do § 1. º do art. 62 da CF/88 é vedada a edição de medida provisória para

criação desses tributos.

PRINCÍPIO DA RESERVA LEGAL RELATIVA: quando a Constituição apesar de exigir

lei formal, permite que esta fixe tão-somente parâmetros de atuação para o órgão

administrativo, que a regulamentará as alíquotas, somente, por ato infralegal, sempre

respeitando os limites da regra-matriz.Ocorre nos casos autorizados onde é facultado

ao Poder Executivo, ATENDIDAS AS CONDIÇÕES E OS LIMITES ESTABELECIDOS

EM LEI, alterar as alíquotas dos tributos enumerados a seguir.

1)Imposto de Importação (art.153, I) O Executivo através do Conselho de Política

Aduaneira expede Resolução para reduzi-las ou restabelecê-las, mas a

discricionariedade têm o limite da lei. Nunca pode aumentar sem observância da

regra-matriz. Atualmente a lei determina que o Executivo promova aumento ou

redução de 60% p/ mais ou para menos que o valor estipulado na lista dos produtos.

2)Imposto de Exportação (art.153, II) alíquota de 30%, podendo ser elevada até o

máximo de 50%.

3)Imposto sobre Produtos Industrializados (art.153, IV): atualmente a TIPI – Tabela do

Imposto sobre Produtos Industrializados - prevê alíquotas que vão de 0 a 330%

4)Imposto sobre Operações Financeiras (art.153, V): nas operações de crédito e