Professional Documents

Culture Documents

Resolución de preguntas sobre derivados financieros

Uploaded by

matiasdxOriginal Title

Copyright

Available Formats

Share this document

Did you find this document useful?

Is this content inappropriate?

Report this DocumentCopyright:

Available Formats

Resolución de preguntas sobre derivados financieros

Uploaded by

matiasdxCopyright:

Available Formats

Universidad Nacional Andrs Bello Facultad de Economa y Negocios Escuela de Ingeniera en Administracin de Empresas

Resolucin de Preguntas y Problemas Hull

Integrante: Matas Soto Profes or: Re n Sanjins Derivados Financieros

Universidad Nacional Andrs Bello Facultad de Economa y Negocios Escuela de Ingeniera en Administracin de Empresas

Entrega viernes 4 de noviembre del 2011 Respuestas a las preguntas y problemas del captulo tres del libro Introduccin a los mercados de futuros y opciones de Hull.

3.8 Un inversor recibe 1.100 dlares en un ao como rendimiento de una inversin de 1.000 dlares hoy. Calcule el porcentaje de rendimiento anual con: a) Composicin anual

11001000-1=0,1

10% por ao. b) Composicin semestral

10001+R22=1100 R=0,0976

El porcentaje de retorno es de 9,76% por ao c) Composicin mensual

10001+R1212=1100 R=0,0957

El porcentaje de retorno es de un 9,57% por ao d) Composicin continua

1000eR=1100 R=0,0953

El porcentaje de retorno es de un 9,53% por ao

3.9

Qu tipo de inters compuesto continuo es equivalente al 15 por ciento anual compuesto anual?

2 Matas Soto Aubel Noviembre 2011

Universidad Nacional Andrs Bello Facultad de Economa y Negocios Escuela de Ingeniera en Administracin de Empresas eR=1+0,151212 R=0,1491

El inters compuesto continuo equivalente es de 14,91% por ao 3.10 Una cuenta de depsito paga el 12 por ciento anual compuesto continuo, pero los intereses actualmente se pagan trimestralmente. Qu intereses pagar cada trimestre en un depsito de 10.000 dlares?

e0,12=1+R44 R=0,1218

Entonces la cantidad de inters pagado es por lo tanto:

10000 0,12184=304,55

3.11 Un contrato de compra a plazo a un ao sobre una accin que no paga dividendos se firma cuando el precio de la accin es de 40 dlares y el tipo de inters libre de riesgo es el 10% anual compuesto continuo a) Cul es el precio a plazo y el valor inicial del contrato a plazo?

F0=40e0,12=44,21 Dlares precio a plazo

El valor inicial del contrato a plazo es cero b) Seis meses ms tarde, el precio de la accin es de 45 dlares y el tipo de inters libre de riesgo sigue siendo 10%. Cul es el precio a plazo y el valor inicial del contrato a plazo? Como el precio a plazo es 44,21, entonces para seis meses ms el valor del contrato est dado por:

f=45-44,21e-0,10,5=2,95

Entonces, el precio a plazo est dado por:

45e0,10,5=47,31

3.12

El tipo de inters libre de riego es el 7% anual compuesto continuo y el rendimiento por dividendo sobre un ndice de acciones es del 3,2%

2 Matas Soto Aubel Noviembre 2011

Universidad Nacional Andrs Bello Facultad de Economa y Negocios Escuela de Ingeniera en Administracin de Empresas

anual. El valor hoy del ndice es 150. Cul es el precio del futuro a seis meses? El precio del futuro a seis meses es:

150e0,07-0,032x0,5=152,88

3.13

Suponga que el tipo de inters libre de riesgo es el 9% anual compuesto continuo y el rendimiento por dividendo sobre un ndice de acciones vara a lo largo del ao. En febrero, mayo, agosto y noviembre, es el 5% anual. En el resto de meses es el 2% anual. Suponga que el valor del ndice el 31 de julio del 2001 es 300. Cul es el precio del futuro de un contrato con entrega el 31 de diciembre del 2001? El promedio de los rendimientos es:

15(32+25)=0,032

Entonces el precio a futuro es:

300e0,09-0,032x0,4167=307,34 Dlares

3.14

Suponga que el tipo de inters libre de riesgo es el 10% anual compuesto continuo y el rendimiento por dividendo sobre in ndice de acciones es 4% anual. El ndice est en 400 y el precio del futuro para un contrato con entrega a 4 meses es 405. Qu oportunidades de arbitraje nos da? Primero calculamos el precio a futuro:

400e0,1-0,04x0,3333=408,08

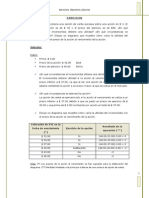

Esto demuestra que el actual precio a futuro est muy bajo con respecto al ndice. Entonces la estrategia de arbitraje seria: a) Ir largo en un contrato a futuro b) Vender las acciones del ndice 3.15 Estime la diferencia entre el tipo de inters libre de riesgo entre Mxico y Estados Unidos a partir de la informacin de la tabla 3.8 Los precios de los contratos a futuro son: Marzo 0,10403 Septiembre 0,09815

2 Matas Soto Aubel Noviembre 2011

Universidad Nacional Andrs Bello Facultad de Economa y Negocios Escuela de Ingeniera en Administracin de Empresas

En septiembre del 2001 el precio esta 5,65% por debajo del precio en marzo del mismo ao. Entonces podemos estimar que la tasa de inters a corto plazo en Mxico excede a la tasa de inters a corto plazo en Estados Unidos alrededor del 5,65% por seis meses o un 13,3% por ao. 3.16 Los tipos de inters a dos meses en Suiza y en Estados Unidos son 3% y 8% anuales respectivamente compuestos continuamente. El precio al contado del franco Suizo es 0,65 dlares. El precio del futuro para un contrato con entrega a los dos meses es 0,66 dlares. Qu oportunidades de arbitraje nos ofrece? El precio a futuro sera:

400e0,1-0,04x0,3333=408,08

El precio actual es muy alto. Entonces se puede estimar una estrategia donde el arbitrajista pida prestado dlares americanos, compre francos suizos, y se vaya a corto en un contrato a futuro por francos Suizos. 3.17 El precio actual de la plata es 9 dlares por onza. Los costos de almacenamiento son de 0,24 dlares por onza anuales pagaderos por trimestres adelantados. Suponiendo una estructura plana de tipos de inters con un tipo compuesto continuo del 10%, calcules el precio del futuro de la plata para una entrega en 9 meses. El valor presente de los costos de almacenaje es:

0,06+0,06e-0,250,1+0,06e-0,50,1 =0,176 Dlares

Entonces el precio a futuro dado por F0 es:

F0=(9+0,176)e0,10,75=9,89 Dlares por onza

3.18

Suponga que F1 y F2 son dos contratos de futuros sobre el mismo producto con fechas de entrega t1 y t2 y que t2> t1. Demuestre que: F2 F1er(t2-t1) Donde r es el tipo de inters (supuesto constante) y no hay costos de almacenamiento. Para los propsitos de este problema, considere que un contrato de futuros es lo mismo que uno a plazo. Si F2>(F1+U)er(t2-t1), un inversor podra beneficiarse sin riesgo:

2 Matas Soto Aubel Noviembre 2011

Universidad Nacional Andrs Bello Facultad de Economa y Negocios Escuela de Ingeniera en Administracin de Empresas

a) Tomando posicin larga en un contrato a futuro que finaliza en el periodo t1 b) Tomando posicin corta en un contrato a futuro en el periodo t2 Cuando finaliza el el primer contrato, se presta una cantidad de F1+U a una tasa r por un tiempo t2-t1. Los fondos se utilizan para comprar el activo para F1 y para almacenarlos durante el periodo t2. Luego en el momento t2 se intercambia por F2 en el segundo contrato. Se requiere un monto de (F1+U)er(t2-t1) para repetir el prstamo. Un beneficio de F2-(F1+U)er(t2-t1) es por lo tanto entregado en el periodo t2. Este tipo de oportunidad de arbitraje no puede existir para una posicin larga, por lo tanto se demuestra que: F2 F1er(t2-t1) 3.19 Cuando se cubre un pago previsto en divisas por una empresa utilizando un contrato a plazo, no hay riesgo de tipo de cambio. Cuando se cubre utilizando contratos de futuros, el proceso de ajuste al mercado deja a la empresa expuesta a algunos riesgos. Explique la naturaleza de estos riesgos. En particular, considere si ser preferible para la empresa utilizar un contrato de futuros o un contrato a plazo en los casos a continuacin. Suponga que el precio a plazo es igual al de futuro.

En total, la ganancia o prdida en contratos a futuros es igual a la ganancia o perdida en el correspondiente contrato forward. De todas formas el tiempo de los pagos es diferente. Cuando el valor del dinero est dentro de un contrato a futuro puede llegar a valer ms o valer menos que un contrato forward. Por supuesto la compaa no puede saber por adelantado qu funcionar mejor. El contrato largo forward provee una cobertura perfecta y Un contrato a futuro largo provee una cobertura levemente imperfecta. a) El valor de la divisa cae rpidamente durante la vida del contrato. En este caso, el contrato a plazo lleva a un resultado levemente mejor. La compaa podra tener una perdida en su cobertura. Si se usa el contrato forward, la totalidad de la perdida se lleva al termino. Si se usa el contrato a futuro, la perdida se lleva da a da durante el contrato. En trminos de valor presente es preferible el primero.

3 Matas Soto Aubel Noviembre 2011

Universidad Nacional Andrs Bello Facultad de Economa y Negocios Escuela de Ingeniera en Administracin de Empresas

b) El valor de la divisa sube rpidamente durante la vida del contrato. En este caso el contrato a futuro es levemente mejor. La compaa obtiene una ganancia en su cobertura. Si se usa un contrato forward, la ganancia se lleva al final. Si un contrato a futuro se usa, la ganancia se lleva a diario durante la vida del contrato, lo que en trminos de valor presente es preferido. c) El valor de la divisa primero sube y luego vuelve a caer a su valor inicial. En este caso el contrato a futuro es levemente mejor. Esto se debe porque primero entrega retornos positivos y al final los negativos. d) El valor de la divisa primero baja y luego vuelve a subir hasta su valor inicial. En este caso el contrato forward es levemente mejor. Se debe a que cuando se usa el contrato a futuro, las ganancias primero son negativas y luego positivas. 3.20 Algunas veces se ha argumentado que un tipo de cambio a plazo es un predictor insesgado de los tipos de cambio futuros. Bajo qu circunstancias puede hacerse esta afirmacin? Se puede hacer esta afirmacin cuando las tasas r y k son iguales. Esto sucede cuando el tipo de cambio no posee riesgo sistmico. 3.21 Demuestre que la tasa de crecimiento en el precio del futuro sobre un ndice es igual a la diferencia de rendimiento del ndice sobre el tipo de inters libre de riesgo. Suponga que el tipo de inters libre de riesgo y del rendimiento por vencimiento son constantes. Suponiendo que F0 es el precio futuro en el periodo cero en un contrato que termina en el tiempo T y siendo F1 el precio a futuro para el mismo contrato en el periodo t1, resulta:

F0=S0er-qT F1=S1er-q(T-t1)

Donde S0 y S1 son el precio spot en el tiempo cero y t1 respectivamente, r es la tasa libre de riesgo, y q es el retorno de los dividendos. Estas ecuaciones implican:

F1F0=S1S0e-r-qt1 4 Matas Soto Aubel Noviembre 2011

Universidad Nacional Andrs Bello Facultad de Economa y Negocios Escuela de Ingeniera en Administracin de Empresas

Ahora, definimos el exceso de retorno del ndice libre de riesgo como x. El retorno total es r+x y el retorno generado en ganancias de capital es r+x-q. Esto conlleva a que S1=S0er+x-qt1 y que la ecuacin de F1/F2 se reduzca a:

F1F0=ext1

Por lo que el enunciado queda demostrado 3.22 Demuestre que la ecuacin (3.7) es correcta considerando una inversin sobre un activo combinado con una posicin corta sobre un contrato de futuros. Suponga que todos los ingresos que se generen por el activo son reinvertidos en el activo. Use un argumento similar al que aparece en las notas al pie de pgina nmeros 2 y 3 y explique en detalle que hara un arbitrajista si la ecuacin (3.7) no se cumpliese. Suponiendo que compramos N unidades de acciones e invertimos los ingresos del activo en el activo. Los retornos del activo hacen que nuestra posesin del activo crezca a una tasa de capitalizacin continua q. Por el periodo T, nuestra posesin a crecido a NeqT nmeros de acciones. Anlogamente para las notas 2 y 3 al pie de pgina, podemos comprar N unidades de acciones en el periodo cero a un costo de S0 por unidad y entrar en un contrato forward para vender NeqT unidades por F0 por unidad en el momento T. Esto genera los siguientes ingresos: Tiempo 0: -NS0 Tiempo T: NF0eqT Como no hay incertidumbre sobre los ingresos, el valor presente de los ingresos en el tiempo T debe ser igual a las perdidas en el periodo cero cuando lo descontamos a la tasa libre de riesgo. Esto significa que:

NS0=(NF0eqT)e-rT

F0=S0er-qT

Si F0>S0er-qT , un arbitrajista podra pedir prestado dinero a una tasa r y comprar N unidades de acciones. Al mismo tiempo podra entrar en un contrato forward para vender NeqT unidades de acciones en el momento T. Cuando se reciben los retornos, estos se reinvierten en la accin. En el momento T la se paga el prstamo y el arbitrajista obtiene una ganancia de N(F0eqT-S0e-rT) en el momento T. Si F0<S0er-qT , un arbitrajista podra vender N unidades de acciones invirtiendo las ganancias a una tasa r. Al mismo tiempo el arbitrajista podra entrar en un contrato forward para comprar NeqT unidades de acciones en el momento T. Cuando se obtienen las ganancias de las acciones, se le debe dinero a la posicin corta. El inversor cumple con esta obligacin de pagar las unidades vendidas. Luego, el resultado es que el nmero de

2 Matas Soto Aubel Noviembre 2011

Universidad Nacional Andrs Bello Facultad de Economa y Negocios Escuela de Ingeniera en Administracin de Empresas unidades vendidas crecieron a una tasa q a NeqT . La posicin corta se cierra en el tiempo T y el arbitrador genera ganancias de N(F0eqT-S0e-rT).

2 Matas Soto Aubel Noviembre 2011

You might also like

- Cuarta Entrega DerivadosDocument9 pagesCuarta Entrega DerivadosJürgen Johannes Builes QuinteroNo ratings yet

- Taller SwapsDocument3 pagesTaller SwapsAndrew Ramirez0% (2)

- EJERCICIOS SOBRE FUTUROS Y OPCIONES (Introducción) (Modo de Compatibilidad)Document4 pagesEJERCICIOS SOBRE FUTUROS Y OPCIONES (Introducción) (Modo de Compatibilidad)Rodrigo Vidal Pérez50% (2)

- PISCOYA MEDRANO ALLAN HERNAN Control #2Document6 pagesPISCOYA MEDRANO ALLAN HERNAN Control #2Victor Fabian Romero EscalanteNo ratings yet

- Tercera Entrega Entrega DerivadosDocument7 pagesTercera Entrega Entrega DerivadosJürgen Johannes Builes QuinteroNo ratings yet

- Guia práctica de los instrumentos financieros derivadosFrom EverandGuia práctica de los instrumentos financieros derivadosRating: 5 out of 5 stars5/5 (1)

- Mercado de capitales e introducción al mercado de divisasFrom EverandMercado de capitales e introducción al mercado de divisasRating: 5 out of 5 stars5/5 (11)

- Ejercicios de Futuros y Opciones - HULLDocument5 pagesEjercicios de Futuros y Opciones - HULLKaren Cabezas Perez0% (1)

- Preguntas y Respuestas Cap1Document8 pagesPreguntas y Respuestas Cap1Jhonathan Steven Herrera Atehortúa100% (1)

- Inversiones en renta variable: Fundamentos y aplicaciones al mercadeo accionario colombianoFrom EverandInversiones en renta variable: Fundamentos y aplicaciones al mercadeo accionario colombianoNo ratings yet

- Opciones y futurosDocument7 pagesOpciones y futurosAngelica1003100% (4)

- Solución Ejercicios DerivadosDocument20 pagesSolución Ejercicios DerivadosHenrry Rivera100% (2)

- Ejercicios de Futuros P-55Document3 pagesEjercicios de Futuros P-55ShuliiMariilynNo ratings yet

- Ejercicios Finanzas 2 - 2° CertamenDocument7 pagesEjercicios Finanzas 2 - 2° CertamenKaren Cabezas Perez0% (1)

- Ejercicios OpcionesDocument14 pagesEjercicios OpcionesGilberto GarciaNo ratings yet

- Taller 1 SolucionadoDocument9 pagesTaller 1 SolucionadoGiovanni Rendon QuinteroNo ratings yet

- Taller1 Mercados de Prod - DerivadosDocument3 pagesTaller1 Mercados de Prod - DerivadosEliana Cárdenas Leal100% (1)

- Ejercicios 3 Parcial InternacionalesDocument8 pagesEjercicios 3 Parcial InternacionalesGerson Castillo MartinezNo ratings yet

- Problemas A Resolver Sesión 2 IngDocument2 pagesProblemas A Resolver Sesión 2 Ingjahiro100% (1)

- Ejercicios DerivadosDocument7 pagesEjercicios DerivadosMiguel Angel Escalona100% (3)

- Ejercicio Resueltos SwapDocument14 pagesEjercicio Resueltos SwapCarlos Andres Mendez Cordova33% (9)

- Ej6v PDFDocument6 pagesEj6v PDFHector VidaurreNo ratings yet

- Práctica Calificada - Contratos de FuturosDocument4 pagesPráctica Calificada - Contratos de FuturosElio Jhason Oropeza Carhuamaca67% (3)

- Contratos futuros jugo naranja y coberturasDocument4 pagesContratos futuros jugo naranja y coberturasSlenyinNo ratings yet

- Canales Vargas, LauraDocument7 pagesCanales Vargas, LauraVictor Fabian Romero EscalanteNo ratings yet

- Desarrollo Guia de Ejercicios Sobre Arbitraje Con Divisas y Tasas Con Cobertura 419950Document6 pagesDesarrollo Guia de Ejercicios Sobre Arbitraje Con Divisas y Tasas Con Cobertura 419950Catherine Mendez Torres67% (3)

- Introducción A Los Mercados de Futuros y OpcionesDocument628 pagesIntroducción A Los Mercados de Futuros y OpcionesOscarlos De Freitas Fuentes100% (9)

- Ejercicios Importantes 2Document31 pagesEjercicios Importantes 2Damaris Caminero GarabandalNo ratings yet

- Ejercicios - Tarea 7Document3 pagesEjercicios - Tarea 7Carlos Verdi0% (6)

- Financiación bonos East Coast YachtsDocument6 pagesFinanciación bonos East Coast YachtsRodrigo Andino Alcazar50% (4)

- Mercados financieros: Futuros, opciones, forwards y swapsDocument3 pagesMercados financieros: Futuros, opciones, forwards y swapsAndrea Smith78% (9)

- Problemas Resueltos Ejercicios Resueltes Sobre OpcionesDocument15 pagesProblemas Resueltos Ejercicios Resueltes Sobre OpcionesKatty Johanna89% (9)

- Swap de tasas de interés: explicación de la mecánica de los swaps de tasas de interésDocument20 pagesSwap de tasas de interés: explicación de la mecánica de los swaps de tasas de interésS50% (2)

- Opciones FinancierasDocument60 pagesOpciones FinancierasMiguel Angel Escalona100% (3)

- Opciones Financieras YProducctos EstructuradosDocument520 pagesOpciones Financieras YProducctos EstructuradosAntonio Climent100% (1)

- Ejercicios Portafolio CAPMDocument13 pagesEjercicios Portafolio CAPMAdrián Tamariz69% (16)

- Tarea 4Document3 pagesTarea 4Ana isabel CruzNo ratings yet

- Copeland Cap2 Traducción Financial Theory and Corporate PolicyDocument23 pagesCopeland Cap2 Traducción Financial Theory and Corporate Policycaicudec100% (1)

- Introduccion A Los Mercados de Futuros y Opciones Ejercicios Pasados Por AngelDocument5 pagesIntroduccion A Los Mercados de Futuros y Opciones Ejercicios Pasados Por AngelGal LizzyNo ratings yet

- Introducción A Los Mercados de Futuros y Opciones - 4ta Edición - John C. HullDocument533 pagesIntroducción A Los Mercados de Futuros y Opciones - 4ta Edición - John C. HullSantiago12080% (10)

- Ejercicios Derivados Financieros Resueltos JobsDocument7 pagesEjercicios Derivados Financieros Resueltos JobsJonny NicolasNo ratings yet

- Solucionario Berk Capitulo 8Document17 pagesSolucionario Berk Capitulo 8Brenda Leon100% (5)

- Taller Liquidaci N de Derivados Financiero LaboratorioDocument10 pagesTaller Liquidaci N de Derivados Financiero Laboratoriomaria camila niñoNo ratings yet

- Trabajo de Investigación Swaps (Final)Document8 pagesTrabajo de Investigación Swaps (Final)CristianVargasNo ratings yet

- Ejercicio 12 Capitulo 8Document1 pageEjercicio 12 Capitulo 8Ari VillacisNo ratings yet

- Taller Cobertura RollingDocument3 pagesTaller Cobertura RollingEliana Cárdenas LealNo ratings yet

- FINANZASDocument7 pagesFINANZASGLORIA ACOSTANo ratings yet

- Derivados TestDocument2 pagesDerivados TestAtheMcCheeseNo ratings yet

- Analisis Tecnico y Fundamental de Los Mercado FinancierosDocument34 pagesAnalisis Tecnico y Fundamental de Los Mercado FinancierosErnesto CanoNo ratings yet

- Tarea Cap. 6 - Finanzas CorporativasDocument4 pagesTarea Cap. 6 - Finanzas CorporativasJorge Santos33% (6)

- Valuación de Bonos y AccionesDocument43 pagesValuación de Bonos y AccionesMiguel S Ordoñez100% (2)

- Mercado de Derivados Financieros-Eduardo NoriegaDocument246 pagesMercado de Derivados Financieros-Eduardo NoriegaCeSia GabrieLla50% (2)

- Ensayo Sobre La Película Rogue TraderDocument2 pagesEnsayo Sobre La Película Rogue TraderClau Amaiia33% (3)

- Guia Ejercicios RiesgosDocument19 pagesGuia Ejercicios RiesgosJosé Luis Soto A.100% (3)

- Tarea Individual TVMDocument4 pagesTarea Individual TVMJosselineNo ratings yet

- Solución teoría de portafolio y CAPM con 5 ejemplosDocument10 pagesSolución teoría de portafolio y CAPM con 5 ejemplosMartina BinderNo ratings yet

- Ejercicios de Cambio CruzadoDocument4 pagesEjercicios de Cambio CruzadoChris Benjamin G0% (1)

- Cobertura de riesgos de tipos de interés mediante contratos FRADocument29 pagesCobertura de riesgos de tipos de interés mediante contratos FRACristopher Antonio Valenzuela CuevasNo ratings yet

- RecetasDocument12 pagesRecetasmatiasdxNo ratings yet

- Geometría y ángulos de herramientas de corteDocument8 pagesGeometría y ángulos de herramientas de cortematiasdxNo ratings yet

- Contestacion Nokia Chile S.A.Document29 pagesContestacion Nokia Chile S.A.matiasdxNo ratings yet

- Sueldos y SalariosDocument15 pagesSueldos y SalariosmatiasdxNo ratings yet

- LacasDocument3 pagesLacasAlfredo TesarikNo ratings yet

- Examen Estados FinancierosDocument4 pagesExamen Estados FinancierosAndy TorresNo ratings yet

- Qué es un requerimientoDocument3 pagesQué es un requerimientoMaye RamirezNo ratings yet

- Cuaderno de Informe RUIDODocument9 pagesCuaderno de Informe RUIDOgonzalo vasquezNo ratings yet

- Ejercicios de Punto de EquilibrioDocument13 pagesEjercicios de Punto de EquilibrioAna Laura Gallardo100% (2)

- E-AC-06-GS-H Criterio de Evaluacion Galicia Seguros HOGAR Rev08-1Document15 pagesE-AC-06-GS-H Criterio de Evaluacion Galicia Seguros HOGAR Rev08-1Emi BrainNo ratings yet

- Leader-Super-20w-50 AzoilDocument1 pageLeader-Super-20w-50 Azoilmohamed bellaliNo ratings yet

- Cosas Románticas para Decir Te AmoDocument8 pagesCosas Románticas para Decir Te Amosam2010rNo ratings yet

- La Suspensión de Actividades y El Acceso A La Información Previa A Los Contribuyentes Que Contempla La Ley 2421Document4 pagesLa Suspensión de Actividades y El Acceso A La Información Previa A Los Contribuyentes Que Contempla La Ley 2421Edgar Agustin Ortellado RamírezNo ratings yet

- Comportamiento Organizacional CasoDocument6 pagesComportamiento Organizacional CasoMarisol CardenasNo ratings yet

- Lineamientos Metodológicos TotalDocument56 pagesLineamientos Metodológicos TotalCarla noelia Molina RosadoNo ratings yet

- Beoc Marzo 2023Document6 pagesBeoc Marzo 2023Alejandro DiazNo ratings yet

- Ejercicio 2 de Analisis de Sensibilida Reporte LingoDocument9 pagesEjercicio 2 de Analisis de Sensibilida Reporte LingoFrank Centeno OrtizNo ratings yet

- PODER Especial para Solicitar NacionalidadDocument2 pagesPODER Especial para Solicitar NacionalidadHector Jose Conde EvansNo ratings yet

- Verbos en Ingles Con EjemplosDocument21 pagesVerbos en Ingles Con EjemplosWilliam Giovanni OrozcoNo ratings yet

- Minera SeleneDocument20 pagesMinera SelenedeyviNo ratings yet

- Infografia Ley de Convivencia VialDocument1 pageInfografia Ley de Convivencia VialLuis Abraham Ortega PinedaNo ratings yet

- HI - 3817 - HI - 3896 - BagPackDocument3 pagesHI - 3817 - HI - 3896 - BagPackDiegoDelgadoNo ratings yet

- Estoque - Diário 01.02.2023Document1 pageEstoque - Diário 01.02.2023Guilherme santanaNo ratings yet

- Etiquetado de MedicamentosDocument4 pagesEtiquetado de MedicamentosEquipo de Respuesta Inmediata de la UMFCNo ratings yet

- Manual Corporativo Bar I 29Document23 pagesManual Corporativo Bar I 29Jennyfer Gutierrez100% (1)

- Análisis de precios unitarios de proyecto de mejoramiento vialDocument8 pagesAnálisis de precios unitarios de proyecto de mejoramiento vialRodolfo ValenzuelaNo ratings yet

- Estudio Topográfico y Diseño GeometricoDocument5 pagesEstudio Topográfico y Diseño GeometricoAdolfo AguilarNo ratings yet

- Las Etapas Del Metodo WeinsteinDocument19 pagesLas Etapas Del Metodo WeinsteinDey CHdez100% (1)

- Seguridad en La Operación de Maquinarias PesadasDocument18 pagesSeguridad en La Operación de Maquinarias PesadasEdward Cayetano Arreaga100% (1)

- Aviso de Prensa 3PL PANAMERICANA CA Emisión 2021-I Serie 2021-V-1Document1 pageAviso de Prensa 3PL PANAMERICANA CA Emisión 2021-I Serie 2021-V-1Jose ColuccioNo ratings yet

- Mate III ecuaciones superficies rectasDocument24 pagesMate III ecuaciones superficies rectaselvia duqueNo ratings yet

- Estadísticos descriptivos de ingresos salariales de trabajadoresDocument9 pagesEstadísticos descriptivos de ingresos salariales de trabajadoresCRISTIAN JOSMELL RAMIREZ TORRESNo ratings yet

- Evidencia 4 - Ejercicio Práctico DesaduanamientoDocument8 pagesEvidencia 4 - Ejercicio Práctico DesaduanamientoJOSSELYN TATIANA ANGULO ARROYONo ratings yet

- Rubrica para Tecnologia (Club)Document2 pagesRubrica para Tecnologia (Club)Evelina Hernandez Garcia100% (1)