Professional Documents

Culture Documents

Concepto de Bono - Uxnlocked

Uploaded by

Elvis Henry Guzman AquijeOriginal Title

Copyright

Available Formats

Share this document

Did you find this document useful?

Is this content inappropriate?

Report this DocumentCopyright:

Available Formats

Concepto de Bono - Uxnlocked

Uploaded by

Elvis Henry Guzman AquijeCopyright:

Available Formats

SONRIEPERU.

ORG

INSTITUTO DE INVESTIGACIN PARA LA PROMOCIN DEL DESARROLLO HUMANO

SONRE PER

EMISIN DE OBLIGACIONES: BONOS

En la medida en que se va sofisticando el mercado financiero encontramos diferentes

clases de bonos, as tenemos bonos corporativos, subordinados, de arrendamiento

financiero, cupn cero, convertibles en acciones, estructurados, entre otros.

Luis Miguel Garca Mori (*)

CONCEPTO DE BONO

n bono es un activo o instrumento

financiero, y en tal sentido pertenece

al mercado financiero.

Un bono es un ttulo valor que representa

una acreencia a favor de su tenedor, y en

contrapartida una deuda respecto de su

emisor, que al momento de su emisin

debe ser mayor a un ao por exigencia de

la ley.

El artculo 263.1 de la Ley de Ttulos

Valores

seala

que

Los valores

representativos

de

Obligaciones

incorporan una parte alcuota o alicuanta

de un crdito colectivo concedido a favor

del emisor, quien mediante su emisin y

colocacin reconoce deudas a favor de

sus tenedores. Por su parte, el artculo

264.1 establece que Las Obligaciones a

plazo mayor de un ao slo podrn

emitirse mediante Bonos.

El artculo 265.1 de la ley de ttulos valores

establece el siguiente contenido del ttulo

que representa una obligacin:

a) La denominacin especfica de la

obligacin que representa.

b) El lugar, fecha de emisin, y el nmero

que le corresponde.

c) El nombre y domicilio, su capital y

datos de su inscripcin en el Registro

Pblico.

d) El importe, reajuste o actualizacin si

corresponde.

e) La emisin y serie a la que pertenece.

f) La fecha de la escritura pblica del

contrato de emisin, nombre del

Notario, resolucin que autoriza su

inscripcin en el Registro Pblico del

Mercado de valores.

g) El nombre del representante de los

obligacionistas y garantas especficas.

h) El nmero de obligaciones que

representa.

i) El nombre del tomador en caso de ser

j)

nominativo o la indicacin que se trata

de un valor al portador.

La firma del emisor o representante.

Por su parte, el artculo 266 de la ley de

Ttulos Valores dispone que el emisor de

obligaciones debe llevar una matrcula de

obligaciones por cada emisin y serie, en la

que se anotarn las transferencias, canjes

y desdoblamientos. Sin embargo, esta

matrcula no ser necesaria en el caso que

las obligaciones estn representadas por

anotaciones en cuenta en el registro de la

Institucin de Compensacin y Liquidacin

de Valores.

CLASES DE BONOS

n la medida en que se

va

sofisticando el mercado financiero

encontramos diferentes clases de

bonos:

Bonos corporativos: Son aquellos

bonos que son emitidos por las

empresas no financieras.

Bonos subordinados: Son emitidos

por instituciones del sistema bancario

financiero.

Se

les

denomina

subordinados, debido a que los mismos

se encuentran supeditados, en caso de

incumplimiento, al pago previo de los

depsitos de los ahorristas.

Bonos de arrendamiento financiero:

Son aquellos que tienen por objetivo el

obtener recursos para operaciones de

arrendamiento financiero.

Bonos cupn cero: Son aquellos

bonos en los cuales no se paga un

cupn sino que se colocan debajo de la

par, y que se redimen a su vencimiento

a su valor nominal, por lo que el inters

implcito obtenido es la diferencia entre

INSTITUTO DE INVESTIGACIN PARA LA PROMOCIN DEL

DESARROLLO HUMANO

SONRIE PER

www.sonrieperu.org

el menor valor que se paga y el valor

nominal.

Bonos convertibles en acciones: Son

bonos que contienen una clusula por

la cual es posible que en lugar de

redimir el bono, el mismo se capitalice

por acciones.

Bonos estructurados: Estos bonos se

caracterizan porque estn vinculados a

un derivado.

DISPERSIN DE LA LEGISLACIN

SOBRE BONOS

EL CONTRATO DE EMISIN

e acuerdo a lo dispuesto por el

artculo 88 de la Ley del Mercado

de Valores, el contrato de emisin

debe ser suscrito entre el emisor y el

representante de los obligacionistas,

consignar los derechos y deberes de stos,

as como de los futuros obligacionistas, y

debe contener cuando menos:

1) Las caractersticas de la emisin:

a) Importe total, series, cupones.

b) Valor nominal, plazo, perodo de

na primera limitacin en el anlisis

del proceso de emisin de bonos, es

la dispersin en la legislacin.

Tenemos la Ley de Ttulos Valores, la Ley

General de Sociedades y la Ley del

Mercado de Valores.

2)

Esta falta de uniformidad origina que se

presenten vacos en la proteccin de los

accionistas minoritarios.

Resulta lgico ordenar la legislacin,

colocando en una misma norma el

contenido de los bonos que figura en la Ley

de Ttulos Valores, el contrato de emisin al

que se hace referencia en la Ley del

Mercado de Valores y el contenido de la

escritura pblica a que se refiere la Ley

General de Sociedades.

De esta manera, quedara en la Ley de

Ttulos Valores la definicin de bono, en la

Ley General de Sociedades, los aspectos

vinculados a la aprobacin de los bonos

por parte de la Junta General de

Accionistas, mientras que el contenido

correspondera ser regulado por la Ley del

Mercado de valores, as como su

inscripcin.

Es necesario tener en cuenta el marco de

accin de cada una de las leyes.

Como se ha destacado existe una

duplicidad de esfuerzos por parte de la Ley

del Mercado de Valores y la Ley General

de Sociedades, respecto al contrato de

emisin y escritura pblica.

3)

gracia, tasa de inters, primas, tasa

de reajuste del valor nominal.

c) Sorteos, rescates, garantas.

d) Descripcin de los aspectos

relevantes del programa

de

emisin a los cuales pertenecen.

Restricciones al actuar del emisor y sus

responsabilidades:

a) El suministro continuo

de

informacin relativa a su marcha

econmico-financiera y a cambios

en su administracin.

b) La conservacin y sustitucin de

los activos afectados en garanta.

c) El derecho de los obligacionistas a

disponer inspecciones y auditoras.

d) El procedimiento para la obtencin

del

representante

de

los

obligacionistas.

e) Los deberes y responsabilidades

del

representante

de

los

obligacionistas.

Disposiciones sobre el arbitraje entre la

sociedad, los obligacionistas y el

representante de los obligacionistas.

LA ESCRITURA

PER

PBLICA

EN

l artculo 308 de la Ley General de

Sociedades

establece

que

la

escritura pblica es el documento en

el que constar la emisin de obligaciones,

y en la que deber concurrir el

Representante de los Obligacionistas

(artculo 308 LGS).

La escritura pblica deber contener:

Respecto de la sociedad emisora

o Nombre

o Capital

o Objeto

o Domicilio

o Duracin

Las condiciones de la emisin:

o De las series tratndose de

programas

De las obligaciones:

o Valor nominal

o Intereses

o Vencimientos

o Descuentos

o Primas

o Modo de pago

o Lugar de pago

El importe total de la emisin:

o El de cada una de las series o

etapas

Las garantas de la emisin

Respecto

del

sindicato

de

obligacionistas:

o Su rgimen

o Las reglas fundamentales sobre

sus relaciones con la sociedad.

Cualquier otro pacto o convenio sobre

la emisin.

remitida a la Superintendencia por parte del

representantes de los futuros tenedores de

bonos, quien es designado por el emisor en

la escritura pblica, y que puede ser

posteriormente cambiado por la junta

general de tenedores de bonos.

La escritura para la legislacin chilena

deber contener los siguientes aspectos:

Las caractersticas y modalidades de la

emisin.

La designacin del administrador

extraordinario de los fondos a

recaudarse y del encargado de la

custodia.

Los derechos y obligaciones

del

emisor,

del

administrador

extraordinario, del encargado de la

custodia, de los tenedores de los bonos

y de su representante.

a existencia de la escritura pblica es

una exigencia a nivel internacional.

Por ejemplo la Ley del Mercado de

Valores de Espaa, en su artculo seis,

seala que debe depositarse una copia de

la escritura ante la entidad encargada del

registro contable -cuando los valores se

representen por medio de anotaciones en

cuenta-, as como ante la Comisin del

Mercado de Valores, que la incorporar a

su registro pblico. Cuando se trate de

valores admitidos a negociacin en un

mercado secundario, se registrar ante la

entidad que lo administre.

Adicionalmente, la ley chilena considera

que debe incluirse los siguientes aspectos:

a) Las

informaciones

jurdicas

y

econmicas respecto del administrador

extraordinario y del encargado de la

custodia y la determinacin de sus

respectivas remuneraciones;

b) Los lmites del endeudamiento, la

finalidad del emprstito y el uso que se

dar a los recursos.

c) Las obligaciones, limitaciones y

prohibiciones a que se sujetar el

emisor en defensa de los intereses de

los tenedores de bonos; las facultades

de fiscalizacin y medidas

de

proteccin al tratamiento igualitario a

los tenedores de bonos;

d) Los peritos calificados que el

administrador extraordinario deber

consultar;

e) Procedimiento de eleccin, reemplazo

y remocin, derechos, deberes y

responsabilidades del representante de

los tenedores de bonos y normas de

las juntas de acreedores, y

f) La naturaleza del arbitraje a que

debern ser sometidas las diferencias.

LA ESCRITURA

CHILE

EN

APROBACIN POR LA JUNTA

GENERAL DE ACCIONISTAS

a Ley del Mercado de Valores de

Chile, en su artculo 104, tambin exige la

escritura pblica para la emisin de

obligaciones, la que debe ser

Para la ley peruana para que la emisin de

obligaciones pueda realizarse en una o

ms etapas o series, debe ser aprobada en

Junta General de Accionistas. (artculo

304 LGS).

Esta duplicidad de esfuerzos entre la Ley

del Mercado de Valores y la Ley General

de Sociedades no hace sino confirmar la

necesidad de unificar la legislacin. En tal

sentido, sera conveniente que la primera

de las leyes asumiera en su integridad la

normatividad respecto a la emisin de

obligaciones.

LA ESCRITURA

ESPAA

PBLICA

EN

PBLICA

Las condiciones de la emisin deben ser

determinadas por la Junta General de

Accionistas, salvo que (artculo 306 LGS):

Estn determinadas por la ley.

Estn determinadas por el estatuto.

Queda un vaco respecto a cules son las

condiciones mnimas para que

se

considere que el acuerdo de la Junta

General de Accionistas es vlido respecto a

la aprobacin de obligaciones.

La Ley General de Sociedades se limita a

establecer condiciones necesarias, las

cuales son:

La constitucin de un sindicato de

obligacionistas

La designacin de un representante de

los

futuros

obligacionistas, que

concurra al contrato de emisin, el

mismo que deber ser:

o Empresa bancaria

o Financieras

o Sociedad agente de bolsa. (En el

caso de la Ley del Mercado de

Valores de Chile, el artculo 115

seala que slo los bancos, y

financieras

pueden

ser

representantes de los tenedores de

bonos

y

administradores

extraordinarios).

Cabe sealar que muchas condiciones

operativas no pueden ser sealadas a priori

por la Junta General, y en todo caso

resultara inconveniente que as fuera, en la

medida en que tiene que estructurarse

primero la emisin para proceder luego a la

designacin del representante de los

obligacionistas. Resulta prudente entender

que las condiciones que deben estar

determinadas por la Junta General de

Accionistas estn constituidas por el

importe mximo de las obligaciones, su tipo

de moneda y el plazo. No se incluye el

inters a pagarse, an considerando su

importancia, en la medida en que es lo

ltimo que suele negociarse con los

inversionistas

y

usualmente

su

determinacin es previa a la colocacin y

emisin.

Por su parte, el artculo 312 de la Ley

General de Sociedades, permite a la Junta

General de Accionistas, una vez aprobado

el acuerdo de emisin de obligaciones, que

pueda delegar en el Directorio, o cuando

ste no exista en el administrador de la

sociedad, todas las decisiones, incluida la

ejecucin del proceso de emisin, con lo

cual el Directorio es el

verdadero

encargado del proceso, al menos a primera

vista, en la medida en que no hay

prohibicin en que el Directorio a su vez

delegue las facultades necesarias a un

funcionario como el Gerente General para

que establezca las condiciones de la

emisin.

CONVOCATORIA

A

JUNTA

GENERAL DE ACCIONISTAS

orresponde al Directorio convocar a

Junta General de Accionistas, y en

el caso de las sociedades annimas

abiertas tambin al gerente, as como

accionistas que representen por lo menos

un 20%, de acuerdo a lo dispuesto por el

artculo 113 de la Ley General de

Sociedades. No obstante, este ltimo caso

no es la convocatoria propia de una

emisin

de

obligaciones,

si bien

tericamente sera posible.

Compete a la Junta General de Acciones

aprobar la emisin de obligaciones de

acuerdo a lo dispuesto por el artculo 115,

numeral 4 de la Ley General de

Sociedades.

En el caso de las sociedades annimas

ordinarias, encontramos dos supuestos:

Si es que se trata de una Junta prevista

en el estatuto de acuerdo a

lo

dispuesto por el artculo 116 de la Ley

General de Sociedades, para que la

Junta se instale vlidamente es

necesario que se publique el aviso de

convocatoria con no menos de 10 das

de anticipacin a la fecha fijada para

celebracin.

Si no est prevista en el estatuto, el

plazo ser no menor de 3 das.

En el caso de las sociedades annimas

abiertas la publicacin de la convocatoria

debe realizarse con 25 das de anticipacin

de acuerdo a lo dispuesto por el artculo

258 de la Ley General de Sociedades.

El aviso de convocatoria debe contener de

acuerdo a lo dispuesto por el artculo 116

de la Ley General de Sociedades los

siguientes datos:

Lugar de celebracin de la Junta.

Da de celebracin de la Junta

Hora de celebracin de la Junta

Asuntos a tratar

Es imprescindible que se estipule que uno

de los asuntos a tratar es la emisin de

obligaciones, porque la Junta no puede

tratar asuntos distintos a los establecidos

en el aviso de convocatoria.

Este aspecto tan importante de cumplir con

los requisitos del aviso de convocatoria era

analizado por el Registrador Pblico al

momento en que se inscriba en los

Registros Pblicos la escritura de emisin

de obligaciones, de acuerdo a lo dispuesto

por el artculo 232 de la antigua Ley

General de Sociedades.

Con la nueva Ley General de Sociedades,

si la emisin no tiene garantas que deban

inscribirse, est permitido que se coloquen

los bonos desde la fecha de la escritura

pblica de emisin, de acuerdo a lo

dispuesto por el artculo 308 de la Ley

General

de

Sociedades.

Lo

cual

evidentemente se hizo para facilitar las

emisiones.

Sin embargo, verificar que se ha cumplido

con el aviso de convocatoria y sus

requisitos no figura entre los requisitos de

la documentacin a presentarse

a

CONASEV, ni en los requisitos exigidos

para la escritura pblica de emisin. Esta

omisin constituye una debilidad en la

transparencia del proceso de emisin, dado

que podran emitirse bonos que hayan sido

aprobados en Junta de Accionistas, y que

sin embargo, no han cumplido con los

requisitos propios de la convocatoria, en

especial respecto del derecho

de

informacin de los accionistas.

FALTA DE PROTECCIN DEL

DERECHO DE INFORMACIN DE

LOS ACCIONISTAS

El artculo 175 de la Ley General de

Sociedades dispone que el Directorio debe

proporcionar a los accionistas y al pblico

las informaciones de la sociedad respecto

de las siguientes situaciones:

Legal

Econmica

Financiera

La informacin a presentar debe ser:

Suficiente

Fidedigna

Oportuna

Sin embargo, no precisa en qu consiste

dicha informacin. Lo cual se agrava

porque, adicionalmente, no se seala

ninguna sancin en caso que

la

informacin no sea proporcionada por el

directorio, con lo cual la aplicacin de este

artculo se encuentra limitada.

De otro lado, el artculo 130 de la Ley

General de Sociedades seala que desde

el da de la publicacin de la convocatoria a

Junta General de Accionistas deben estar a

disposicin de los accionistas:

Documentos

Mociones

Proyectos

relacionados con el objeto de la Junta

General. Sin embargo, nuevamente no se

indica cul es la sancin en caso de

incumplimiento.

La situacin antes comentada se agrava en

la medida en que con su incumplimiento

estamos ante un supuesto de uso de

informacin privilegiada, en la medida en

que el accionista mayoritario

tiene

informacin que posteriormente aprobar

en la Junta, sin que la misma haya sido

proporcionada al minoritario.

La Ley General de Sociedades dispone que

los accionistas pueden solicitar los informes

o aclaraciones que estimen necesarios

acerca de los asuntos comprendidos en la

convocatoria en dos momentos:

Con anterioridad a la Junta General

Durante el curso de la Junta General

El Directorio est obligado a proporcionar la

informacin, salvo que juzgue que tal

revelacin perjudicar el inters social. Sin

embargo, no podr rehusarse si la solicitud

la formulan accionistas que representen al

menos el 25% de las acciones suscritas

con derecho a voto. Empero, tal porcentaje

deja prcticamente desprotegido el derecho

a la informacin de los accionistas

minoritarios, ms an en los casos de

sociedades annimas abiertas donde los

minoritarios tienen menos del 5%.

Por su parte el artculo 224 de la LGS

seala que a partir de la publicacin de la

convocatoria cualquier accionista puede

obtener de forma gratuita copias de:

La memoria

Los estados financieros

La propuesta de aplicacin de las

utilidades

La memoria que es preparada por el

directorio debe contener:

La marcha y estado de los negocios

Los proyectos desarrollados

Los

principales

acontecimientos

ocurridos durante el ejercicio

La situacin de la sociedad

Los resultados obtenidos

Las inversiones de importancia

realizadas durante el ejercicio

La existencia de contingencias

significativas

Los hechos de importancia ocurridos

luego del cierre del ejercicio

Cualquier otra informacin relevante

que la junta deba conocer

La referencia de hechos de importancia la

Ley General de Sociedades la est

aplicando aqu para cualquier compaa,

sin embargo, el concepto de hechos de

importancia es un concepto de aplicacin

para las empresas que cotizan en Bolsa.

Sin embargo, nuevamente la ley se olvida

de establecer cul es la sancin en caso

que la misma no sea entregada o que la

entrega de la misma sea tarda.

En el caso de las sociedades annimas

abiertas, para la informacin fuera de junta,

segn el artculo 261 de la LGS, se exige

que la solicitud de informacin sea

solicitada por no menos del 5% del capital

pagado, siempre que no se trate de hechos

reservados

cuya

divulgacin pueda

perjudicar a la sociedad. Se permite acudir

a la CONASEV en caso de discrepancia

sobre el carcter confidencial o reservado

de la informacin. Sin embargo, tal

exigencia del porcentaje, restringe el

derecho de informacin de los accionistas

minoritarios, que como ya se ha sealado

puede no alcanzar el 5%.

DERECHO DE INFORMACIN EN

ESPAA

Por su parte la ley del mercado de valores

de Espaa, artculo 117, incluye la

posibilidad de utilizar medios informticos o

telemticos para cumplir con la obligacin

de informar a los accionistas.

Una posicin de mayores exigencias para

la transparencia de la informacin la

podemos encontrar en el artculo 117 de la

Ley de Mercado de Valores de Espaa que

obliga a las compaas a disponer de una

pgina web para difundir la informacin

relevante y proteger el derecho de

informacin de los accionistas y que

corresponde al Consejo de Administracin

(Directorio) establecer el contenido.

El artculo 112 exige la publicidad de los

pactos parasociales, mediante los cuales

se regulan el derecho a voto en juntas

generales, se limita la transmisibilidad de

las acciones, o estn vinculados a

obligaciones convertibles, los cuales deben

ser comunicados como hechos relevantes.

El artculo 116 dispone que se haga

pblico el Informe Anual de Gobierno

Corporativo, el mismo que tambin debe

ser comunicado a la Comisin Nacional de

Valores como hecho relevante, cuyo

contenido es el siguiente:

a) Estructura de propiedad de la sociedad

de participaciones significativas, indicando

las relaciones de ndole familiar, comercial,

contractual o societaria que exista, as

como su representacin en el consejo; las

participaciones

accionariales

de

los

miembros del consejo de administracin,

pactos parasociales y autocartera.

b) Estructura de la administracin,

composicin, reglas de organizacin y

funcionamiento, comisiones;

identidad,

remuneracin,

sus

relaciones

con

accionistas

con

participaciones

significativas, consejeros vinculados y los

procedimientos de seleccin, remocin o

reeleccin.

c) Operaciones vinculadas con accionistas,

administradores y operaciones intragrupo.

d) Sistemas de control del riesgo.

e) Funcionamiento de la junta general.

f) Grado de seguimiento de las recomendaciones de gobierno corporativo, o, la

explicacin de la falta de seguimiento.

RIESGO

Y

GARANTAS

MOMENTO DE LA EMISIN

AL

l artculo 305 de la Ley General de

Sociedades establece que el lmite

para el importe de las obligaciones, a

la fecha de emisin no podr ser superior al

patrimonio neto, salvo que:

Se haya otorgado garanta especfica.

En este caso, la garanta debiese ser

de un tercero, porque con

un

patrimonio negativo el riesgo sera muy

alto para adquirir las emisiones.

Las garantas especficas de la emisin

pueden ser (artculo 307):

o Derechos reales de garanta

o Fianza solidaria emitida por:

Entidades

del

sistema

financiero nacional

Compaas de seguros:

Nacionales

Extranjeras

Bancos extranjeros

Que la operacin se realice para

solventar el precio de bienes cuya

adquisicin o construccin hubiese

contratado de antemano la sociedad,

con lo cual igual se tiene un patrimonio

neto negativo.

El permitir que se emitan valores teniendo

un patrimonio neto negativo resulta

sumamente riesgoso para el mercado, y en

la prctica poco viable por el riesgo que

representan.

GARANTAS Y REPRESENTANTES

DE LOS OBLIGACIONISTAS EN

CHILE

Por su parte, la Ley del Mercado de

Valores de Chile, en su artculo 119

acepta que las emisiones puedan hacerse

con o sin garanta, en el caso de prenda la

entrega se har al representante de los

tenedores de bonos o a quien ste designe.

De manera similar sucede con las

hipotecas, donde no se individualiza a los

acreedores, sino que la constitucin de la

misma se har al representante de los

tenedores de bonos o a quien ste designe,

conjuntamente con la fecha y notario ante

el cual se otorg. Asimismo, le corresponde

al representante de los tenedores de bonos

aceptar las modificaciones o sustitucin de

las garantas, o consentir su alzamiento, y

recibir las citaciones y notificaciones que

deban practicarse a los acreedores

hipotecarios y prendarios.

VALORIZACIN DE LOS BONOS

ara la valorizacin de los bonos, se

tendr en cuenta los siguientes

aspectos, tomando como supuesto

que los bonos cumplen con los cupones

(pago de intereses) ofrecidos y el principal:

El principal: va a estar dado por el valor

nominal del bono, es decir, lo que el

bono dice valer.

El cupn: representa el inters que paga

el bono.

El plazo: representa el perodo de

vigencia del bono.

La tasa de descuento o prima de riesgo

que representa el costo de oportunidad

o prima de riesgo del inversionista.

Cada inversionista va a tener un costo

de oportunidad diferente, para efectos

de la valorizacin a realizarse se va a

considerar a la TIPMEX y a la TIPMN

para el clculo.

EJEMPLOS

A continuacin se presenta dos ejemplos

de la valorizacin de los

bonos

corporativos, con la informacin existente

en el mercado, uno en soles y otro en

dlares. Para la valorizacin de los bonos

se va a traer al presente los flujos futuros

generados por el mismo, descontados

simulando diversos costos de oportunidad

de los inversionistas sobre la base de la

TIPMEX y la TIPMN.

I. Emisin en Soles:

En julio de 2001 una compaa coloc

bonos por S/. 14250,000 denominados

Bonos Corporativos Primera Emisin

Serie A. El inters de los bonos se

estableci en una tasa de inters anual de

VAC + 9.8125 % nominal anual, por un

plazo de 5 aos y cupones trimestrales.

Entonces tenemos que:

Valor nominal del bono: S/. 14250,000

Cupn: trimestral

Tasa de inters: VAC + 9.8125 %, que

equivale a VAC + 2.453125 trimestral.

Plazo: 5 aos, que equivalen a 20

trimestres (vencimiento 2006).

Si tomamos como supuesto de la inflacin

un 4% anual (la inflacin del ao 2000

haba sido 3.7% anual), la tasa anual del

bono sera de 13.8125% anual, que

equivale

3.453125%

trimestral.

Si

consideramos una tasa de descuento del

4% anual en dlares (al 1 de julio del 2001

la TIPMEX era del 3.52%), como costo de

oportunidad del inversionista, que lo

empleamos para traer al presente los flujos

generados por el bono, tenemos que

determinar el equivalente de esa tasa en

soles, para lo cual se va a considerar una

depreciacin de 0.773197% del ltimo ao,

dado que el tipo de cambio de venta al

02/07/00 era de S/. 3.492 por dlar,

mientras que al 28/06/01 el tipo de cambio

de venta era de S/. 3.519 por dlar, con lo

cual la depreciacin era de 0.773197 %

anual.

El clculo de la depreciacin, se aprecia a

continuacin, donde Tf es el tipo de cambio

al final del perodo y Ts es el tipo de

cambio al inicio del perodo:

Tf = Ts (1 + Depreciacin)

Depreciacin = (Tf/Ts) 1

Depreciacin = (3.519 / 3.492) 1

Depreciacin = 0.00773197

Depreciacin = 0.773197%

Calculada la depreciacin, consideramos

que la misma es la depreciacin de

equilibrio o variacin en el tipo de cambio,

que iguala las tasas de inters

de

diferentes monedas, entonces:

Depreciacin = (Tasa S/. - Tasa $) / (1

+ Tasa $)

Despejando tenemos que:

Depreciacin (1 + Tasa $) = Tasa S/. Tasa $

Tasa S/. = Depreciacin (1 + Tasa $) +

Tasa $

Reemplazando

obtenemos

la

tasa

equivalente en soles a la de dlares que

tenemos como coste de oportunidad:

Tasa S/. = (0.00773197) (1+0.04) +

(0.04)

Tasa S/. = 0.048041238

Tasa S/. = 4.8 %

Esta tasa del 4.8% es inferior a la TIPMN al

1 de julio de 2001 de 8.19% anual, por lo

que se va a trabajar con la ltima como

costo de oportunidad por ser mayor.

De la tasa anual de 8.19%, calculamos su

equivalente trimestral que es igual a:

(1 + 0.0819) ^ (1/4) 1 = 0.01987461 =

1.987461% trimestral.

Esta tasa ser utilizada como costo de

oportunidad o tasa de descuento para traer

al valor presente los flujos generados por el

bono, dado que los flujos del mismo son

trimestrales.

Ahora traemos al presente los flujos futuros

del bono, utilizando la tasa trimestral, como

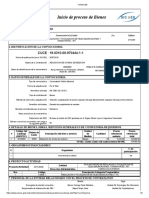

se aprecia en el siguiente cuadro:

Perodos

Cupn

Principal

Total

Nominal

Factor Valor Presente

descuen

to

1.0199

482,481.19

492,070.31

492,070.31

492,070.31

492,070.31

1.0401

473,078.93

492,070.31

492,070.31

1.0608

463,859.89

492,070.31

492,070.31

1.0819

454,820.51

492,070.31

492,070.31

1.1034

445,957.29

492,070.31

492,070.31

1.1253

437,266.78

492,070.31

492,070.31

1.1477

428,745.63

492,070.31

492,070.31

1.1705

420,390.53

492,070.31

492,070.31

1.1938

412,198.25

10

492,070.31

492,070.31

1.2175

404,165.61

11

492,070.31

492,070.31

1.2417

396,289.51

12

492,070.31

492,070.31

1.2664

388,566.90

13

492,070.31

492,070.31

1.2915

380,994.78

14

492,070.31

492,070.31

1.3172

373,570.21

15

492,070.31

492,070.31

1.3434

366,290.34

16

492,070.31

492,070.31

1.3701

359,152.32

17

492,070.31

492,070.31

1.3973

352,153.41

18

492,070.31

492,070.31

1.4251

345,290.89

19

492,070.31

492,070.31

1.4534

338,562.10

20

492,070.31

1.4823

9,945,414.18

Total

17,669,249.25

14,250,000.00 14,742,070.31

Entonces comparamos el valor presente de

los flujos futuros frente al valor nominal del

bono:

Valor presente valor nominal = ?

Reemplazando obtenemos que:

17669,249.25 14250,000.00

3419,249.25

Bajo

los

supuestos

anteriormente

sealados, la inversin en estos bonos

representa una ganancia para

los

inversionistas de S/. 3419,249.25.

II. Emisin en Dlares:

En noviembre de 2001 una compaa

coloc bonos por US$

15000,000

denominados Bonos Primera Emisin

Serie B. El inters de los bonos se

estableci en una tasa nominal anual de

8.3438%, por un plazo de 9 aos y

cupones semestrales.

Entonces tenemos que:

Valor nominal del bono: US$ 15000,000

Cupn: semestral

Tasa de inters: 8.3438 %, que equivale

a 4.1719% semestral.

Plazo: 9 aos, que equivalen a 18

semestres (vencimiento 2010).

La TIPMN al 01 de noviembre de 2001 era

6.04% anual, a efectos de determinar una

tasa en dlares equivalente, utilizaremos la

depreciacin del ltimo ao.

El tipo de cambio de venta al 02/11/00 era

de S/. 3.532 por dlar, mientras que al

31/10/01 el tipo de cambio de venta era de

S/. 3.446 por dlar, con lo cual la

depreciacin era de menos 2.434881 %

anual.

El clculo de la depreciacin se aprecia a

continuacin, donde Tf es el tipo de cambio

al final del perodo y Ts es el tipo de

cambio al inicio del perodo:

Tf = Ts (1 + Depreciacin)

Depreciacin = (Tf/Ts) 1

Depreciacin = (3.446 / 3.532) 1

Depreciacin = -0.02434881

Depreciacin = -2.434881%

Calculada la depreciacin, consideramos

que la misma es la depreciacin de

equilibrio o variacin en el tipo de cambio,

que iguala las tasas de inters

de

diferentes monedas, entonces:

Depreciacin = (Tasa S/. - Tasa $) / (1

+ Tasa $)

Despejando tenemos que:

Depreciacin (1 + Tasa $) = Tasa S/.

Tasa $

Tasa S/. = Depreciacin (1 + Tasa $)

Tasa $

Tasa

S/.

=

Depreciacin

(Depreciacin)(Tasa $) + Tasa $

Tasa

S/.

Depreciacin

(Depreciacin) (Tasa $) + Tasa $

+

+

=

Tasa S/. Depreciacin = Tasa $

(Depreciacin + 1)

Tasa $ = (Tasa S/. Depreciacin) /

(1+ Depreciacin)

Reemplazando

obtenemos

la

tasa

equivalente:

Tasa $. = ((0.0604) - (-0.02434881)) /

(1 + (-0.02434881))

Tasa $. = 0.086863842

Tasa $ = 8.6863842%

Esta tasa del 8.6863842% es superior a la

TIPMEX al 1 de noviembre de 2001 de

2.72% anual, por lo que se va a trabajar

con la primera como costo de oportunidad

por ser mayor.

De la tasa anual de 8.6863842%,

calculamos su equivalente semestral que

es igual a:

(1 + 0.086863842) ^ (1/2) 1 =

0.042527622 = 4.2527622% semestral.

Esta tasa ser utilizada como costo de

oportunidad o tasa de descuento para traer

al valor presente los flujos generados por el

bono, dado que los flujos del mismo son

semestrales.

Ahora traemos al presente los flujos futuros

del bono, utilizando la tasa semestral, como

se aprecia en el siguiente cuadro:

Perodos

Cupn

Total

Nominal

Factor

descuento

Valor

Presente

625,785.00

Principal

625,785.00

1.0425

600,257.48

625,785.00

625,785.00

1.0869

575,771.29

625,785.00

625,785.00

1.1331

552,283.97

625,785.00

625,785.00

1.1813

529,754.76

625,785.00

625,785.00

1.2315

508,144.58

625,785.00

625,785.00

1.2839

487,415.94

625,785.00

625,785.00

1.3385

467,532.88

625,785.00

625,785.00

1.3954

448,460.90

625,785.00

625,785.00

1.4547

430,166.93

10

625,785.00

625,785.00

1.5166

412,619.21

11

625,785.00

625,785.00

1.5811

395,787.32

12

625,785.00

625,785.00

1.6484

379,642.05

13

625,785.00

625,785.00

1.7185

364,155.38

14

625,785.00

625,785.00

1.7915

349,300.46

15

625,785.00

625,785.00

1.8677

335,051.52

16

625,785.00

625,785.00

1.9472

321,383.83

17

625,785.00

625,785.00

2.0300

308,273.68

18

625,785.00 15,000,000.00 15,625,785.00

2.1163

7,383,556.07

Total

14,849,558.25

Entonces comparamos el valor presente de

los flujos futuros frente al valor nominal del

bono:

Valor presente valor nominal = ?

Reemplazando obtenemos que:

14849,558.25 15000,000.00

- 150,441.75.

con

lo

cual

bajo

los

supuestos

anteriormente sealados, la inversin en

estos bonos representa una prdida para

los inversionistas de US$ 150,441.75.

(*) Luis Miguel Garca Mori es Doctor en Derecho y

Ciencia Poltica, Master en Banca y Finanzas, Master

en Administracin de Negocios MBA, Abogado y

profesor universitario.

You might also like

- Vida Discipular 2Document147 pagesVida Discipular 2Naniie Hae100% (2)

- Retiro Espiritual 2018 - Colegio San MartinDocument1 pageRetiro Espiritual 2018 - Colegio San MartinJavier Ventura VegaNo ratings yet

- Destilacion Industrial y TiposDocument28 pagesDestilacion Industrial y TiposOscar TaguacundoNo ratings yet

- Leyendas de GuayaquilDocument11 pagesLeyendas de GuayaquilJaime Antonio Boconzaca50% (2)

- Ejercicios de Medidas de CentralizaciónDocument4 pagesEjercicios de Medidas de CentralizaciónMercedesNo ratings yet

- OMS - Manual de Bioseguridad en El LaboratorioDocument223 pagesOMS - Manual de Bioseguridad en El LaboratorioCarlos de Paz90% (30)

- Charizard Bebé - Youtube: Amigurumi: Seguinos en Nuestro Canal de YoutubeDocument4 pagesCharizard Bebé - Youtube: Amigurumi: Seguinos en Nuestro Canal de YoutubeJackelin villatoroNo ratings yet

- Instrumento de Monitoreo HospitalesDocument29 pagesInstrumento de Monitoreo HospitalesElvis Henry Guzman Aquije100% (2)

- Psicoanalisis y FeDocument37 pagesPsicoanalisis y FeJose Enrique100% (1)

- TipsDocument1 pageTipsElvis Henry Guzman AquijeNo ratings yet

- Sesion1.2 BDDocument13 pagesSesion1.2 BDElvis Henry Guzman AquijeNo ratings yet

- Pasos para Rendir Los Exámenes PDFDocument46 pagesPasos para Rendir Los Exámenes PDFElvis Henry Guzman AquijeNo ratings yet

- Sesion1.1 BDDocument27 pagesSesion1.1 BDElvis Henry Guzman AquijeNo ratings yet

- Carrasco 01 2007 PDFDocument91 pagesCarrasco 01 2007 PDFElvis Henry Guzman AquijeNo ratings yet

- Modelo de Constancias VerticalesDocument1 pageModelo de Constancias VerticalesElvis Henry Guzman AquijeNo ratings yet

- Semana4-1-Balanced Score CardDocument16 pagesSemana4-1-Balanced Score Cardshelby186No ratings yet

- Etapa7 PDFDocument410 pagesEtapa7 PDFCarlos H. NúñezNo ratings yet

- MANUAL DE BIOSEGURIDAD HNHU 2013 Rev PDFDocument55 pagesMANUAL DE BIOSEGURIDAD HNHU 2013 Rev PDFAnderson La Cruz GNo ratings yet

- Pasos para Rendir Los Exámenes PDFDocument46 pagesPasos para Rendir Los Exámenes PDFElvis Henry Guzman AquijeNo ratings yet

- Modelo de Constancias HorizontalesDocument2 pagesModelo de Constancias HorizontalesElvis Henry Guzman AquijeNo ratings yet

- Historia DinamicaDocument9 pagesHistoria DinamicaElvis Henry Guzman AquijeNo ratings yet

- CALCUTADocument1 pageCALCUTAElvis Henry Guzman AquijeNo ratings yet

- Tocolo de ComputoDocument13 pagesTocolo de ComputoElvis Henry Guzman AquijeNo ratings yet

- Gran RifaDocument2 pagesGran RifaElvis Henry Guzman AquijeNo ratings yet

- Tocolo de ComputoDocument13 pagesTocolo de ComputoElvis Henry Guzman AquijeNo ratings yet

- Plantillas CaliDocument1 pagePlantillas CaliElvis Henry Guzman AquijeNo ratings yet

- CALCUTADocument1 pageCALCUTAElvis Henry Guzman AquijeNo ratings yet

- Epr FDocument6 pagesEpr FElvis Henry Guzman AquijeNo ratings yet

- Tocolo de ComputoDocument13 pagesTocolo de ComputoElvis Henry Guzman AquijeNo ratings yet

- LogoDocument1 pageLogoElvis Henry Guzman AquijeNo ratings yet

- ModelDocument1 pageModelElvis Henry Guzman AquijeNo ratings yet

- Índice Del LegajoDocument1 pageÍndice Del LegajoElvis Henry Guzman AquijeNo ratings yet

- Directiva PMI-INVIERTE - PE PDFDocument28 pagesDirectiva PMI-INVIERTE - PE PDFRamper JaimeNo ratings yet

- LDocument1 pageLElvis Henry Guzman AquijeNo ratings yet

- Manual de Tesis Pmbok FinalDocument58 pagesManual de Tesis Pmbok FinalCarlo D VMurilloNo ratings yet

- Instrucciones HeldigardDocument4 pagesInstrucciones HeldigardElvis Henry Guzman AquijeNo ratings yet

- Recasens, Andres - La Promesa Del ArbolDocument4 pagesRecasens, Andres - La Promesa Del ArboldaviduenasNo ratings yet

- Modulo 1Document9 pagesModulo 1josefinaNo ratings yet

- DIETA PARA ENFERMEDADES CARDIOVASCULARES AnalyDocument7 pagesDIETA PARA ENFERMEDADES CARDIOVASCULARES AnalyAnaly Mercedes Loayza HuarotoNo ratings yet

- Evaluación Parcial 2023Document3 pagesEvaluación Parcial 2023ALI JIM CAYO RAMOSNo ratings yet

- Resumen EjecutivoDocument33 pagesResumen EjecutivoRonald Briceño MonzonNo ratings yet

- Aritmetica Sem 1 PDFDocument4 pagesAritmetica Sem 1 PDFJoseph Peñafiel Loayza100% (2)

- " Echo "Como Estas?" ?Document78 pages" Echo "Como Estas?" ?cesar galindoNo ratings yet

- GUIA DE PROBLEMAS I Parcial CF030 UNAH 2011Document10 pagesGUIA DE PROBLEMAS I Parcial CF030 UNAH 2011Dirt BikeNo ratings yet

- Convocatoria Anpe.2019.017Document2 pagesConvocatoria Anpe.2019.017Giovanny Perez RochaNo ratings yet

- Impactos construcción PTAR Pindo ChicoDocument18 pagesImpactos construcción PTAR Pindo ChicoKarla Zorka Herrera UrlichNo ratings yet

- SOR - Leccion Semana 1Document25 pagesSOR - Leccion Semana 1Fabio GilNo ratings yet

- Manual ExelearningDocument130 pagesManual ExelearningDenis Alberto Rodríguez GonzálezNo ratings yet

- Emociones PDF TutoríaDocument29 pagesEmociones PDF Tutoríapaula raya domingoNo ratings yet

- Habilidades No VerbalesDocument10 pagesHabilidades No VerbalesAndresAsitimbayNo ratings yet

- Ph201.85.098 - 03.e - 1015995 - Instrucciones para La Reg. de Dispositivos ElectricosDocument23 pagesPh201.85.098 - 03.e - 1015995 - Instrucciones para La Reg. de Dispositivos ElectricosIdelson Villegas VillegasNo ratings yet

- Ejercicio EconomiaDocument4 pagesEjercicio EconomiaIsaias100% (1)

- Colegehu02 Act2Document2 pagesColegehu02 Act2Kissha RojanoNo ratings yet

- Ficha 3Document2 pagesFicha 3EMILY PEREZ DURANNo ratings yet

- Capitulo 10 Distribución de Las InstalacionesDocument19 pagesCapitulo 10 Distribución de Las InstalacionesAna RodriguezNo ratings yet

- PRACTICA 2 - Tipos de Variables y EscalasDocument5 pagesPRACTICA 2 - Tipos de Variables y EscalasStone LoqitoNo ratings yet

- Embellecer la UE Alto Barinas NorteDocument24 pagesEmbellecer la UE Alto Barinas NorteJavier bla bla100% (1)

- Examen de Historia II de la Escuela Secundaria Virginia Soto RodríguezDocument8 pagesExamen de Historia II de la Escuela Secundaria Virginia Soto RodríguezVallecillo IsabelNo ratings yet

- Definicion de Cargo CormudespaDocument7 pagesDefinicion de Cargo Cormudespagestion.sanitariaNo ratings yet