Professional Documents

Culture Documents

Trabajo Integrado 3

Uploaded by

yener1Copyright

Available Formats

Share this document

Did you find this document useful?

Is this content inappropriate?

Report this DocumentCopyright:

Available Formats

Trabajo Integrado 3

Uploaded by

yener1Copyright:

Available Formats

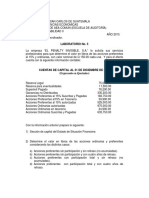

UNIVERSIDAD DE SAN CARLOS DE GUATEMALA FACULTAD DE CIENCIAS ECONMICAS ESCUELA DE CONTADURA PBLICA Y AUDITORA SEMINARIO DE CASOS DE AUDITORA

REFORMA FISCAL EN GUATEMALA, AO 2012

GRUPO 6 JORNADA VESPERTINA EDIFICIO S-3, SALN 110

GUATEMALA, 15 DE OCTUBRE DE 2013

INTEGRANTES GRUPO 6

NO. DE CARN 200912456 200912642 200912678 200913647 200913847 200920654 200920726

NOMBRE Daylin Andrea Donis Ramrez Cristha Celeste Paz Cardona Brbara Elizabeth Zapeta Albans Nelson Alfredo Folgar Palma Devin Abigail Vsquez Roblero Milena del Rocio Paz Illescas Emelin Denise Matas Prez

COORDINADORA DAYLIN ANDREA DONIS RAMREZ

NDICE INTRODUCCIN CAPTULO I SISTEMA TRIBUTARIO GUATEMALTECO 1.1DEFINICIN.......................................................................................................3 2.1 REFORMAS A LA LEY DEL IMPUESTO SOBRE LA RENTA.....................15 2.1.1 Facturas especiales....................................................................................15 2.1.2 Gastos no deducibles..................................................................................16 2.2 REFORMAS A LA LEY DEL IMPUESTO AL VALOR AGREGADO............17 2.2.1 Base del dbito fiscal..................................................................................17 2.2.2 Documentacin del crdito fiscal................................................................18 2.2.3 Rgimen de Pequeo Contribuyente..........................................................18 2.2.4 Declaracin por el vendedor de vehculos..................................................19 2.2.5 Obligacin del pago del comprador del vehculo........................................19 2.2.6 Obligacin de presentacin electrnica del detalle de compras y ventas..20 2.3 REFORMAS A LAS DISPOSICIONES GENERALES PARA EL FORTALECIMIENTO DE LA ADMINISTRACIN TRIBUTARIA..........................20 2.3.1 Efectos Tributarios......................................................................................20 2.3.2 Obligacin de registro y archivo..................................................................20 2.4 REFORMAS A LA LEY DEL IMPUESTO SOBRE CIRCULACIN DE VEHCULOS TERRESTRES, MARTIMOS Y AREOS......................................21 2.4.1 Enajenacin de vehculos...........................................................................21 2.4.2 Pago del impuesto.......................................................................................21 2.5 REFORMAS AL CDIGO TRIBUTARIO......................................................22 I

2.5.1 Simulacin fiscal..........................................................................................22 2.5.2 Obligacin de proporcionar informacin.....................................................22 2.5.3 Informacin sobre produccin, transporte y distribucin............................22 2.5.4 Solvencia fiscal............................................................................................23 2.5.5 Infracciones sancionadas con el cierre temporal........................................23 2.5.6 Medidas preventivas...................................................................................23 2.6 REFORMAS A LA LEY DE TIMBRES Y PAPEL SELLADO ESPECIAL PARA PROTOCOLOS..........................................................................................24 2.6.1 De la tarifa especfica del impuesto al papel sellado especial para protocolos..............................................................................................................24 2.6.2 Pago de dividendos o utilidades ................................................................24 2.7 REFORMAS A LA LEY DE TABACOS Y SUS PRODUCTOS.....................24 2.7.1 Precio de venta sugerido............................................................................25 2.8 REFORMAS AL CDIGO PENAL................................................................25 2.8.1 Defraudacin tributaria................................................................................25

INTRODUCCIN Durante el ao 2012 se emitieron dos decretos por medio del Congreso de la Repblica de Guatemala, siendo el 4-2012 Disposiciones Generales para el Fortalecimiento del Sistema Tributario y el Combate a la Defraudacin y Contrabando, tambin conocido como Ley Antievasin II; por ser una ampliacin al Decreto 20-2006. En este decreto se reformaron 8 leyes, generaron cambios significativos en la recaudacin de impuestos; de los cuales algunas reformas iniciaron a tener efectos en el periodo fiscal 2012, y otros a partir del ao 2013. Estas modificaciones al sistema tributario se complementaron con la publicacin en el Diario Oficial del Decreto 10-2012 Ley de Actualizacin Tributaria en la cual los cambios ms significativos se ven reflejados en la Ley del Impuesto Sobre la Renta, y sus nuevas tasas impositivas a los regmenes para el pago del mismo; as como establecer medidas ms estrictas para aceptar un gasto como deducible. Estas modificaciones inician a tener efecto a partir del ao 2013 y 2014 segn el rgimen de que se trate. Segn expertos, esta reforma fiscal carece de muchas especificaciones en la ley, que da paso a las lagunas o vacos de ley, donde los contribuyentes pueden interpretar de manera distinta cada artculo aplicable; adems de que sus reglamentos no ampliaron o aclararon conceptos confusos existentes. La idea original de efectuar la misma, es para afianzar de fondos al Estado y que el mismo tenga los recursos necesarios para poder cumplir sus obligaciones sociales, y sobre todo su funcin principal que es velar por el bien comn. A continuacin se describe qu es un sistema tributario, cmo funciona el mismo en Guatemala; las principales reformas generadas mediante los decretos mencionados y finalmente, se ampla el impacto financiero empresarial de la reforma fiscal, en un caso prctico aplicado a una entidad privada

CAPTULO I SISTEMA TRIBUTARIO GUATEMALTECO El Estado guatemalteco se ha caracterizado por su incapacidad para asegurarse de una fuente estable de recursos, obstaculizando la capacidad de iniciar nuevos negocios por parte de los guatemaltecos; a continuacin se presentan los conceptos y definiciones que se deben conocer para mejor comprensin del sistema tributario en el que se desenvuelve la economa guatemalteca. 1.1 DEFINICIN El sistema tributario es la denominacin aplicada al sistema impositivo de un pas, el cual consiste en la fijacin, cobro y administracin de los impuestos tanto internos como derivados del comercio exterior que se recaudan en el pas, originado en el ejercicio del poder de imperio que tiene el estado para establecer gravmenes, buscando recursos para el cumplimiento de sus fines. Los elementos ms importantes a considerar en el sistema tributario de un pas son; el Estado, como sujeto de la economa pblica, los medios econmicos que el estado recibe, en porcentaje en forma coactiva o sea por medio de los tributos, las leyes reguladoras previamente promulgadas como producto del IUS IMPERIUM y la aplicacin de los recursos del estado al cumplimiento del fin y necesidades del estado. En palabras simples, el sistema tributario es un mecanismo que permite el ejercicio eficiente del poder tributario por parte del estado y sirve de instrumento, a travs de la norma jurdica, para la consecucin de fines precisos, tales como la obtencin de los ingresos necesarios para solventar el gasto pblico. Estos impuestos y derechos internos son un conjunto de tributos que son resultado de

las instituciones jurdicas y polticas de un pas, de su estructura social, de la magnitud de sus recursos, de la forma de distribucin de los ingresos y de su sistema econmico. 1.2 GENERALIDADES Los sistemas tributarios estn conformados y constituidos por el conjunto de tributos que estn vigentes en un pas determinado y por supuesto, en una poca establecida. Esto explica que cada sistema tributario es distinto a otro, ya que cada uno de ellos est integrado y formado por los variados impuestos que cada pas adopte segn sea su produccin, formas polticas, tradiciones, y naturaleza geogrfica de los mismos. Un sistema tributario siempre est presidido por una idea dominante, la funcin recaudadora. Las circunstancias de los cambios econmicos y de las necesidades pblicas hacen que sea esa ms que nunca una funcin primordial y que introduzca una serie de contradicciones adicionales al esquema terico inicial. La coherencia que hace al conjunto de tributos un sistema tributario, es principalmente la forma en que se logra la funcionalidad econmica, poltica, social entre medios tributarios y fines perseguidos por el sistema. Las fuentes de los ingresos que se han recurrido en el transcurso del tiempo, inician desde las agrupaciones primitivas, el cacique o jefe aportaba para los gastos del gobierno una parte del botn obtenido, en la edad media el monarca y los nobles emplearon el rgimen de la tributacin de sus sbditos y de esta manera sostenan la monarqua, la nobleza y sus ejrcitos, en su apogeo roma impone su poder soberano, o poder de imperio, este ltimo se refiere a la facultad de estar sobre los derechos conquistados e imponerles la obligacin de apartarle recursos. Este abuso del rgimen de tributacin y poder de imperio promovi el surgimiento de sublevaciones del pueblo como por ejemplo lo

sucedido en la revolucin francesa, llegando a la poca contempornea en que se han instituido sistemas tributarios de diferente naturaleza y clase, propugnando el sistema de liberalismo, ahora denominado neoliberalismo donde el estado se reduce a su mnima expresin no interviene en la prestacin de servicios que pueden ser prestados por la iniciativa privada, y por lgica el estado no necesita de muchos ingresos. 1.3 ACTIVIDAD FINANCIERA DEL ESTADO GUATEMALTECO La actividad financiera del Estado comienza en el momento en que ste se apropia de las riquezas o bienes producidos por las dems economas, y las convierte en ingresos para atender los gastos que le causar cumplir su deber de satisfaccin de las necesidades pblicas. Dicha actividad termina cuando el ingreso pblico se ha convertido en servicio pblico o en un medio de satisfacer la necesidad. El Estado tiene que desarrollar una actividad de carcter econmico, encaminada a la obtencin de medios que le permitan satisfacer las necesidades colectivas mediante la realizacin de los servicios pblicos. La coordinacin de la poltica financiera del pas, est supeditado a organismos especficos, en la ley orgnica del Banco De Guatemala (Decreto 16-2002), la ley del organismo ejecutivo (decreto 114-97 del Congreso) y la ley orgnica de la Superintendencia de administracin tributaria (SAT) Decreto 1-98 del Congreso. El artculo 132 de la Constitucin Poltica de la Repblica de Guatemala, indica que es potestad exclusiva del Estado, emitir y regular la moneda, as como formular y realizar las polticas que tiendan a crear y mantener condiciones cambiarias y crediticias favorables al desarrollo ordenado de la economa nacional. Las actividades monetarias, bancarias y financieras, estarn organizadas bajo el sistema de banca central, ejerciendo vigilancia sobre la circulacin de dinero y a la deuda pblica.

Dirige este sistema la junta monetaria de la que depende el Banco de Guatemala, entidad autnoma con patrimonio propio que se rige por su ley orgnica y la ley monetaria. Actualmente la ley del organismo ejecutivo le encomend el ejercicio de la actividad financiera nicamente al ministerio de finanzas, en su artculo 35 indica que el ministerio de finanzas publicas le corresponde cumplir y hacer cumplir todo lo relativo al rgimen hacendario del estado, obviamente incluye la recaudacin y administracin de los ingresos fiscales, la gestin de financiamiento interno y externo, la ejecucin presupuestaria y el registro y control de los bienes que constituyen el patrimonio del estado, teniendo entre sus funciones: La recaudacin, administracin, control y fiscalizacin de los tributos, y todas las dems rentas e ingresos que deba percibir el gobierno de conformidad con la ley, y por supuesto formular la poltica fiscal y financiera de corto, mediano y largo plazo, orientado a la poltica econmica y social del gobierno. El Banco de Guatemala se rige por su ley orgnica (decreto 16-2002), regula el marco legal en cuanto a los cambios que genera los mercados financieros y a las prcticas modernas de implementacin de la poltica monetaria y financiera del pas. Siendo su objetivo promover la creacin y mantenimiento de las condiciones monetarias, cambiarias y crediticias favorables al desarrollo ordenado de la econmica nacional, en su artculo 3 de la ley indica: el Banco de Guatemala tiene como objetivo fundamental, contribuir a la creacin y mantenimiento de las condiciones ms favorables al desarrollo ordenado de la economa nacional, propiciando condiciones monetarias, cambiarias y crediticias que promueven la estabilidad en el nivel general de precios.

Dentro de las funciones principales es ser el nico emisor de la moneda nacional y administrar las reservas monetarias internacionales, de acuerdo con los lineamientos que dicte la junta monetaria. La junta monetaria integrada conforme el artculo 132 de la Constitucin Poltica de Repblica de Guatemala, ejerce la direccin suprema del Banco de Guatemala artculo 13 del decreto 16-2002. La junta monetaria tendr a su cargo la determinacin de la poltica monetaria, cambiaria y crediticia del pas y vela por la liquidez y solvencia del sistema bancario nacional, asegurando la estabilidad y el fortalecimiento del ahorro nacional. El Gobierno de Guatemala, por medio del Ministerio de Finanzas Pblicas, inici a principios de 1997 un conjunto de acciones orientadas a transformar y fortalecer el sistema tributario del pas. Dentro de estas acciones se incluy la creacin de la Superintendencia de Administracin Tributaria SAT, con el propsito de modernizar la administracin tributaria y dar cumplimiento a los compromisos fiscales contenidos en los Acuerdos de Paz y el Programa de Modernizacin del Sector Pblico. El objetivo general del proyecto consisti en crear, disear y poner en funcionamiento una institucin autnoma y descentralizada, moderna, eficiente y eficaz, que se hiciera cargo de la administracin tributaria y aduanera, y que fuera capaz de incrementar los ingresos tributarios en forma sostenida, honesta y transparente. La Superintendencia de Administracin Tributaria es una entidad estatal descentralizada, con competencia y jurisdiccin en todo el territorio nacional, para ejercer con exclusividad las funciones de administracin tributaria, contenidas en la legislacin. La Institucin goza de autonoma funcional,

econmica, financiera, tcnica y administrativa y cuenta con personalidad jurdica, patrimonio y recursos propios. En resumen el sector pblico financiero est conformado de acuerdo a las leyes analizadas por: a) La junta monetaria, b) El Banco de Guatemala, c) El ministerio de finanzas pblicas, y d) la SAT.

1.4 LA CARGA TRIBUTARIA GLOBAL DESDE LA PERSPECTIVA DE GUATEMALA El sistema fiscal en Guatemala, en su concepcin terica y legal es relativamente llano, o sea, las tasas marginales de los impuestos sobre la renta de personas jurdicas y naturales son pocas y relativamente bajas, el impuesto al Valor Agregado es el principal recaudador de los ingresos tributarios y los Derechos Arancelarios han sido reducidos para facilitar el comercio exterior y para minimizar el impacto distorsionado en las exportaciones de tener derechos arancelarios altos. Las leyes tributarias guatemaltecas en general, reflejan lo anteriormente mencionado que es congruente con las prcticas con una economa global y abierta. Pases tan diversos como Suecia, Alemania Federal, Mxico, Filipinas, El Salvador, siguen estas polticas fiscales. En un mundo donde el capital es mvil, en donde los pases compiten para atraer inversiones, en donde los precios de los productos transables son cada vez ms determinados por los precios prevalentes en el mercado mundial, el sistema fiscal no puede ser visto nica y exclusivamente como un mtodo de recaudacin a costa de la eficiencia y de la competitividad de las empresas. Por otro lado, el sistema fiscal en su conjunto impuestos y gasto pblico- debe de cumplir con la funcin social de redistribucin del ingreso. De acuerdo con los resultados cuyos ingresos mensuales oscilan entre 4,145 y 9,906 Quetzales los

que contribuyen una proporcin mayor de sus ingresos por cuenta de pago de impuestos. El resultado no es sorpresivo porque son estos hogares, que generalmente se ubican en las reas urbanas los que tienen mayor propensin de consumo y de endeudamiento en el corto y mediano plazo para sostener una inclinacin de consumo generalmente alta en el transcurso de su vida econmicamente activa. Por otro lado, es importante calificar los resultados observados. No es creble pensar que hogares con ingresos de 10,000 Quetzales mensuales sean los ms ricos de los ricos del pas. No lo son. Sin embargo, este resultado nos indica que a medida que los ingresos por hogar en Guatemala aumentan, estos hogares tendrn mayores recursos y oportunidades para beneficiarse de los vacos creados en las leyes tributarias y aun de las debilidades de las instituciones. Si se extendiera este estudio para considerar una apertura, se podra observar claramente qu tan diferente es la carga tributaria de un hogar con ingresos mensuales tpicos de 10,000 Quetzales en comparacin con hogares con ingresos tpicos mensuales de 100,000 Quetzales. 1.5 CLASIFICACION DE LA RECAUDACIN TRIBUTARIA La recaudacin tributaria puede clasificarse en tres grupos: 1.5.1 Impuestos directos Estos impuestos gravan las rentas, riqueza y patrimonio. Tienen la caracterstica que dentro de la legislacin se puede identificar a la persona o entidad que paga el impuesto; de all nace llamarles directos. 1.5.2 Impuestos indirectos

10

Estos impuestos gravan el consumo o la distribucin de productos o servicios. Tericamente son los ms eficientes de recaudar debido a que es el vendedor o distribuidor el que recauda y cobra el impuesto a la persona o entidad que compra los bienes o servicios. 1.5.3 Otros impuestos o ingresos Dentro de estos ingresos se puede mencionar los beneficios generados de empresas estatales, concesiones o derechos de usufructo y otros ingresos como multas o cobros por trmites con el estado. Desde hace algunos aos, con precisin 1998, la administracin y realizacin de la recaudacin tributaria en Guatemala es llevada a cabo por la Superintendencia de Administracin Tributaria (SAT), dicha captacin est constituida por los ingresos generados por dos grandes grupos de impuestos: los directos y los indirectos. Como lo sealan Musgrave y Musgrave1 la mayora de escritores definen los impuestos directos, como aquellos que se aplican inicialmente sobre el individuo o la familia que se entiende que soporta la carga, a lo que se puede sumar que stos son aquellos que tienen la particularidad de gravar la obtencin de renta (bienes y derechos) y el patrimonio, tambin tienen la caracterstica de ser progresivos, es decir a ms ingresos se paga proporcionalmente ms. Por su parte, sealan a los impuestos indirectos como aquellos que se aplican en algn otro punto del sistema pero que se entienden que son trasladados a cualquiera que se suponga soporta finalmente la carga. Se consideran dentro de estos a aquellos que gravan el consumo, estos ltimos son proporcionales, es

1

Musgrave, Richard A. y Musgrave, Peggy B. Op. Cit. Pg. 261

11

decir se aplican tipos impositivos constantes y son independientes de la situacin econmica de cada individuo, por lo que se suelen considerar como ms injustos y de carcter regresivo. A continuacin se detallan los impuestos de aplicacin en el territorio guatemalteco: Impuesto sobre la renta (ISR)

Impuesto sobre el patrimonio

Impuesto sobre productos financieros

Impuesto de solidaridad (ISO)

Impuesto sobre herencias

Impuesto nico sobre inmuebles (IUSI) (recaudado por cada una de las municipalidades)

Impuesto al valor agregado (IVA) Domstico A la importacin

Derechos arancelarios a la importacin (DAI)

Impuesto a la distribucin del petrleo y sus derivados Impuesto de timbres fiscales y papel sellado especial para protocolos

12

Impuesto sobre circulacin de vehculos

Regalas petroleras e hidrocarburos compartibles

Impuesto de salida del pas

Impuesto sobre la distribucin de bebidas alcohlicas destiladas, cervezas y otras Bebidas fermentadas

Impuesto al tabaco

Impuesto a la distribucin del cemento, entre otros.

1.6 CONSIDERACIONES SOBRE MEDIDAS TRIBUTARIAS La economa guatemalteca es pequea y en desarrollo y no ha podido afianzar su estrategia de crecimiento econmico de manera sostenible. Si bien son muchos los problemas que afronta, sobresale en la coyuntura actual el riesgo de regresar al dficit fiscal crnico debido a la urgente necesidad de recursos y los previsibles problemas tributarios del futuro cercano. Por ello se hace necesario hablar de una reforma fiscal en Guatemala, que: Garantice suficientes recursos para el Estado.

No sea un impedimento para la generacin de riqueza de sus ciudadanos.

13

En la bsqueda por una eficiencia tributaria que favorezca el crecimiento econmico guatemalteco, es necesario que la poltica fiscal busque cumplir con los siguientes principios: 1.6.1 Equidad tributaria Se debe buscar la igualdad en el trato fiscal, mediante un sistema proporcional, en otras palabras seala que no debe excluirse a ningn sector de la poblacin para el pago del tributo. La informacin recabada a nivel de empresas indica que la mayor cantidad de personas laborando activamente se encuentran en empresas de un tamao micro o pequeo y los principales generadores de emprendimientos en un pas producen cinco o menos plazas de trabajo. Esta situacin indica que la mayor cantidad de personas en el pas se incorporan a la actividad econmica por los mismos canales y, en general, afrontan condiciones, retos y desafos similares. Por ello se debera apostar por un sistema proporcional. 1.6.2 Neutralidad tributaria Los impuestos no deben crear ventajas ni desventajas en la toma de decisiones econmicas, tanto para los consumidores como para los productores. De esta manera se contribuye a la optimizacin en el uso de los recursos y buscar la eficiencia tributaria. En trminos econmicos, un sistema tributario neutro minimiza el costo social o el peso muerto de un impuesto al no alterar los precios relativos.

14

1.6.3 Consistencia con la poltica de desarrollo La estructura tributaria no debe crear obstculos al crecimiento econmico; es decir, debe incentivar el ahorro y la inversin, y por ende la creacin de ms fuentes de trabajo. En otras palabras, la imposicin no debe generar o desincentivos al empleo ni promocin de la economa informal. 1.6.4 Simplicidad La estructura tributaria debe ser sencilla de entender y fcil de cumplir. Es importante contar con que la poblacin guatemalteca vive en un ambiente donde no logran satisfacer sus necesidades bsicas y la mayora no sobre pasa el nivel de educacin de primaria (INE, 2006). Por tanto, deben eliminarse todos los costos innecesarios en que incurre el contribuyente para cumplir con sus obligaciones tributarias. Este principio beneficia de igual forma al fisco, al necesitar de instrumentos de control ms sencillos. 1.6.5 Progresividad Este atributo hace referencia a la posibilidad que la tasa impositiva marginal incremente a medida que incrementa el ingreso de las personas. Es decir, el impuesto proporcional al ingreso debe aumentar a medida que aumenta el ingreso de las personas. El objetivo de estos impuestos es minimizar las diferencias de ingresos entre los pobladores de un lugar. En otras palabras, reducir la brecha entre pobres y ricos. Por otra parte, existe tambin un efecto distorsionante respecto a la progresividad de un impuesto, ya que altera las decisiones respecto al trabajo de las personas. Esto se debe a que a mayor tasa marginal es menor el incentivo a laborar. Por ende, es necesario destacar en

15

esta seccin que un impuesto puede ser progresivo pero no ptimo desde el punto de vista de la eficiencia. 1.6.6 Equidad horizontal Esta caracterstica indica que todas las personas que tienen un mismo nivel de ingresos deben pagar la misma cantidad de impuestos. Se busca que todos los individuos tributen lo mismo si son similares. Sin embargo, es importante definir la unidad de anlisis sobre cmo comparar a las personas a lo largo de la distribucin de ciudadanos, ya que en trminos econmicos o en nivel de ingresos pueden ser similares, pero de facto pueden ser distintos. Por ejemplo, un individuo con dependientes y un individuo soltero pueden contar con el mismo nivel de ingresos pero ambos difieren en su habilidad de pago. Por ende, ambos agentes econmicos no son comparables. En este caso, la unidad de anlisis debera ser el ingreso familiar o el ingreso por adulto equivalente en lugar del ingreso individual.

15

CAPTULO II PRINCIPALES REFORMAS FISCALES GENERADAS MEDIANTE EL DECRETO 4-2012 DISPOSICIONES PARA EL FORTALECIMIENTO DEL SISTEMA TRIBUTARIO Y EL COMBATE A LA DEFRAUDACIN Y AL CONTRABANDO Durante el ao 2012 el Sistema Tributario del pas fue modificado debido a normativa emitida en el mbito fiscal; el Decreto 4-2012 fue emitido por el Congreso de la Repblica, como una actualizacin al Decreto 20-2006 Reformas a las disposiciones generales para el fortalecimiento de la Administracin Tributaria o tambin conocido como Ley Antievasin I, mediante el cual se realizaron reformas a la ley del ISR, ley del IVA, ley sobre circulacin de vehculos, Cdigo Tributario, Ley de timbres y papel sellado especial para protocolo, ley de tabacos y Cdigo Penal. A continuacin se describen las principales reformas derivadas de este decreto en las leyes mencionadas. 2.1 REFORMAS A LA LEY DEL IMPUESTO SOBRE LA RENTA En esta ley los cambios radican en el porcentaje del impuesto a retener en las facturas emitidas a cuenta del vendedor, as como de los gastos que no son aceptados para afectar el pago de dicho impuesto. 2.1.1 Facturas especiales Se indica que las personas individuales o jurdicas que lleven contabilidad de acuerdo al Cdigo de Comercio, cuando emitan facturas por cuenta del vendedor de bienes o prestador de servicios debern retener de forma definitiva el

16

Impuesto Sobre la Renta, con una tarifa del 5% si se trata de bienes, o de un 6% si se trata de servicios. (Artculo 31). 2.1.2 Gastos no deducibles Las principales adiciones y modificaciones en este caso son: Los que el titular de la deduccin no haya cumplido con la obligacin de retener y pagar el Impuesto Sobre la Renta, cuando corresponda. Sern deducibles una vez se haya enterada la retencin. Los que no correspondan al periodo anual que se liquidan.

Los sueldos, salarios y prestaciones laborales, que no sean acreditados con la copia de la planilla de contribuciones a la seguridad social presentada al Instituto Guatemalteco de Seguridad Social.

Los respaldados con factura emitida en el exterior en la importacin de bienes, que no sean soportados con declaraciones aduaneras de importacin y su recibo de pago.

Los de erogaciones que representen una retribucin del capital social o patrimonio aportado.

Las sumas retiradas en efectivo y el valor de los bienes utilizados o consumidos por cualquier concepto por el propietario, sus familiares, socios y administradores, as como los crditos que abonen en cuenta o remesen a las casas matrices, sus sucursales, agencias o subsidiarias.

17

Los

provenientes

de

cuentas

incobrables,

cuando

se

trate

de

contribuyentes que operen sus registros bajo el mtodo contable de lo percibido. Los de mantenimiento en inversiones de carcter de recreo personal.

Cuando no se pueda comprobar el porcentaje de uso de activos entre personal e institucional, se tomar el 50% de dichos activos con su respectiva depreciacin.

El monto de las depreciaciones en bienes inmuebles, cuyo valor base exceda del que conste en la matrcula fiscal o catastro municipal.

El

monto

de

las

donaciones

realizadas

organizaciones

no

gubernamentales, asociaciones y fundaciones no lucrativas, de asistencia, servicio social, iglesias y entidades de carcter religioso, que no cuenten con la solvencia fiscal del periodo al que corresponde el gasto. (Artculo 39) 2.2 REFORMAS A LA LEY DEL IMPUESTO AL VALOR AGREGADO La reforma primordial en esta ley radica en el rgimen del pequeo contribuyente, adems de la base para el clculo el impuesto. 2.2.1 Base del dbito fiscal Para efectos tributarios, la base del clculo del dbito fiscal es el precio de venta del bien o prestacin de servicio, ya incluidos los descuentos concedidos. En el

18

caso que un contribuyente en un plazo de 3 meses, reporte en su facturacin precios de venta promedios menores al costo de adquisicin o produccin de bienes, la administracin tributaria podr determinar la base de clculo del dbito fiscal, tomando en consideracin el precio de venta del mismo producto en otras operaciones del mismo contribuyente u otros contribuyentes dentro del mismo plazo. (Adicionado el artculo 14 A). 2.2.2 Documentacin del crdito fiscal Son aceptadas las facturas electrnicas, notas de dbito y crdito electrnicas siempre y cuando hubiesen sido emitidas a travs de un Generador de Facturas Electrnicas (GFACE) que est debidamente autorizado por la Administracin Tributaria. (Artculo 18) 2.2.3 Rgimen de Pequeo Contribuyente Este rgimen cambi casi en su totalidad, presentando las siguientes caractersticas segn la normativa actual: Pueden estar inscritas las personas individuales o jurdicas cuyos ingresos no exceden los ciento cincuenta mil quetzales (Q.150,000.00) durante un ao calendario. La tarifa aplicable a este rgimen es del 5% sobre los ingresos brutos totales por venta o prestacin de servicios que obtenga el contribuyente, en cada mes calendario.

19

El impuesto se paga en el mes calendario siguiente al vencimiento de cada periodo mensual, si no se le hubiese efectuado la retencin correspondiente.

El pequeo contribuyente est exento de cualquier otro impuesto que no sea el IVA, y nicamente est obligado a llevar el libro de compras y ventas habilitado en la Superintendencia de Administracin Tributaria, donde registrar el total de sus ventas y servicios, el cual podr llevar en forma fsica o electrnica.

Emitir factura por ventas o prestacin de servicios mayores a Q50.00 Los montos menores se podrn consolidar en una sola factura.

Las facturas emitidas por este tipo de contribuyente no generan derecho a crdito fiscal.

(Artculos del 45 al 50) 2.2.4 Declaracin por el vendedor de vehculos Las personas individuales o jurdicas que hayan transferido la propiedad de vehculos, podrn dar aviso cuando transcurran 30 das, sin que el comprador haya solicitado al Registro Fiscal de Vehculos la transaccin de transferencia de dominio. (Adicionado artculo 57 B). 2.2.5 Obligacin del pago del comprador del vehculo Una vez se anote el aviso de transferencia de propiedad del vehculo, la administracin tributaria requerir administrativamente al comprador, el pago del

20

impuesto adeudado, el cual deber efectuarse dentro del plazo de 5 das contados a partir del da siguiente de la notificacin del requerimiento. (Adicionado artculo 57 C). 2.2.6 Obligacin de presentacin electrnica del detalle de compras y ventas Los contribuyentes que sean calificados como especiales por la administracin tributaria, debern presentar en forma electrnica, cada seis meses como mximo, informe detallado de las compras y ventas efectuadas en dicho periodo semestral, en forma cronolgica. (Adicionado artculo 57 D). 2.3 REFORMAS A LAS DISPOSICIONES GENERALES PARA EL FORTALECIMIENTO DE LA ADMINISTRACIN TRIBUTARIA Esta ley es la antecesora del presente decreto, mediante estas modificaciones se encuentran los efectos tributarios y la obligacin de mantener un archivo. 2.3.1 Efectos Tributarios Los pagos que realicen los contribuyentes para respaldar costos y gastos deducibles o constituyan crditos fiscales y dems egresos con efectos tributarios a partir de treinta mil quetzales (Q.30,000.00), deben realizarse por cualquier medio que faciliten los bancos del sistema distinto al dinero en efectivo. (Artculo 20). 2.3.2 Obligacin de registro y archivo Para efectos tributarios, las personas individuales o jurdicas que realicen transacciones comerciales a partir de un monto de treinta mil quetzales

21

(Q.30,000.00), deben conservar en sus archivos contables por un plazo de 4 aos, los estados de cuenta de depsitos monetarios o de ahorro. (Artculo 21) 2.4 REFORMAS A LA LEY DEL IMPUESTO SOBRE CIRCULACIN DE VEHCULOS TERRESTRES, MARTIMOS Y AREOS En estos cambios, se contemplan aspectos sobre el traspaso de propiedad al momento de enajenacin de vehculos, as como del pago de los impuestos, los plazos y las infracciones correspondientes por falta de cumplimiento. 2.4.1 Enajenacin de vehculos En caso de enajenacin la administracin tributaria debe verificar si el nuevo propietario se encuentra inscrito como contribuyente al Impuesto al Valor Agregado y a otros impuestos si corresponde, en caso contrario la administracin tributaria, de oficio, realizar el cambio de tipo y serie del distintivo de identificacin del vehculo. (Artculo 25). 2.4.2 Pago del impuesto Los contribuyentes que no efecten el pago del impuesto en el plazo establecido, incurrirn automticamente en la infraccin de omisin de pago de tributos, a partir del da siguiente del vencimiento de la obligacin de pago y se sancionar con multa del 100% del impuesto omitido, adems del pago de los intereses respectivos.

22

2.5 REFORMAS AL CDIGO TRIBUTARIO Los puntos relevantes en las modificaciones a este cdigo radican

principalmente en adicionar los conceptos de simulacin fiscal y solvencia fiscal en el mismo. 2.5.1 Simulacin fiscal La administracin tributaria formular los ajustes que corresponde, cuando establezca que los contribuyentes, en detrimento de la recaudacin tributaria encubran el carcter jurdico del negocio, declaren o confiesen falsamente lo que en realidad no ha pasado o transmitan derechos a personas interpuestas para ocultar a las verdaderamente interesadas. (Adicionado artculo 16 A) 2.5.2 Obligacin de proporcionar informacin Toda persona individual o jurdica, incluyendo al Estado y sus entidades descentralizadas o autnomas, estn obligadas a proporcionar al funcionario de la administracin tributaria que goce de la delegacin para el efecto, la informacin sobre actos, contratos, actividades mercantiles, profesionales o de cualquier otra naturaleza. (Adicionado artculo 30). 2.5.3 Informacin sobre produccin, transporte y distribucin La administracin tributaria podr, a su costa, instalar dispositivos de control o sistemas que le permitan obtener informacin sobre la produccin, importacin, distribucin, compra-venta, transporte o comercializacin de bienes y servicios para determinar la base para el pago de impuestos. (Adicionado artculo 30 B).

23

2.5.4 Solvencia fiscal Es el documento por medio del cual la administracin tributaria hace constar que a la fecha de su expedicin, un contribuyente se encuentra al da en el cumplimiento de sus deberes tributarios formales y ha pagado los adeudos tributarios lquidos y exigibles. (Adicionado artculo 57 A). 2.5.5 Infracciones sancionadas con el cierre temporal La administracin aplicar la sancin de cierre temporal de empresas, establecimientos o negocios, cuando incurra en cualquier de las infracciones siguientes: No emitan o entreguen facturas, notas de dbito, notas de crdito u otro documento exigido por las leyes. Emitir facturas, notas de dbito, notas de crdito u otro documento que no tenga previa autorizacin. Utilizar mquinas registradoras, cajas registradoras u otros sistemas no autorizados por la administracin tributaria. No haber autorizado los libros contables u otros registros obligatorios.

(Artculo 85) 2.5.6 Medidas preventivas La administracin tributaria est facultada para cerrar administrativamente en forma preventiva cualquier establecimiento, empresa o negocio en el cual se constate la realizacin de actividades comerciales, financieras, profesionales u

24

otras actividades gravadas sin haberse registrado como contribuyente. (Adicionado artculo 120 A). 2.6 REFORMAS A LA LEY DE TIMBRES Y PAPEL SELLADO ESPECIAL PARA PROTOCOLOS Se estableci nueva tarifa para el pago del impuesto del papel sellado especial para protocolos. 2.6.1 De la tarifa especfica del impuesto al papel sellado especial para protocolos Se establece una tarifa de diez quetzales (Q.10.00) por cada hoja. (Artculo 6) 2.6.2 Pago de dividendos o utilidades En el caso de pago de dividendos o utilidades en efectivo, es especie o acreditamiento en cuentas contables o bancarias, se emita o no comprobante de pago, el pago del impuesto deber realizarse en el momento en que se reciba el pago; y a entidad que retenga el impuesto deber enterarlo a cajas fiscales dentro de los 15 das del mes siguiente al que se realiz el pago. (Numeral 8, Artculo 16). 2.7 REFORMAS A LA LEY DE TABACOS Y SUS PRODUCTOS Se determin un porcentaje nuevo para la base imponible para clculo del pago de impuestos de estos productos.

25

2.7.1 Precio de venta sugerido Para los cigarrillos fabricados en mquina, de produccin nacional como los importados, la base imponible del impuesto no podr ser menor al 75% del precio de venta sugerido al consumidor. (Artculo 27) 2.8 REFORMAS AL CDIGO PENAL Se ampli la definicin del concepto defraudacin tributaria, tipificadas como delito algunas acciones comercialices ilcitas que no contemplaba la ley anterior. 2.8.1 Defraudacin tributaria Se adicionaron en como considerantes de este delito: Quien, para simular la adquisicin de bienes o mercancas de cualquier naturaleza o acreditar la propiedad de los mismos, cuya procedencia sea de carcter ilcito o de contrabando, falsifique facturas, utilice facturas falsificadas, obtenga facturas de un tercero, o simule la existencia de un contribuyente. Quien emita, facilite o proporcione facturas a un tercero para simular la adquisicin de bienes o mercancas de cualquier naturaleza, o acreditar la propiedad de los mismos, cuya procedencia sea de carcter ilcito o de contrabando. Si el contribuyente es hallado culpable su condena podra ir de 1 a 6 aos de crcel y multa equivalente al impuesto omitido. (Adicionado artculo 358 B).

CAPTULO III PRINCIPALES REFORMAS FISCALES DE LA LEY DE ACTUALIZACIN TRIBUTARIA DECRETO 10-2012 CON RELACIN A LA LEY DEL IMPUESTO SOBRE LA RENTA DECRETO 26-92 El presente captulo muestra algunas de las principales reformas que la Ley de Actualizacin Tributaria Decreto 10-2012 realiz sobre la Ley del Impuesto Sobre la Renta Decreto 26-92. 3.1 ESTABLECIMIENTO GENERAL DEL IMPUESTO Se dan a conocer de manera general las categoras de rentas segn su procedencia, as como las rentas de fuentes guatemaltecas. 3.1.1 Categoras de rentas segn su procedencia

Se establece una divisin ms sencilla de entender, la cual es la siguiente: Las rentas de las actividades lucrativas. Las rentas del trabajo. Las rentas del capital y las ganancias de capital. (Artculo 1) 3.1.2 Rentas de Fuentes guatemaltecas Se clasifican por grupos de una manera especfica, la cual es la siguiente: Rentas de actividades lucrativas En las que se pueden mencionar:

25

La produccin, venta y comercializacin de bienes en Guatemala. La prestacin de servicios en Guatemala y la exportacin de servicios desde Guatemala. Los espectculos pblicos y de actuacin en Guatemala, de artistas y deportistas y de cualquier otra actividad relacionada con dicha actuacin, aun cuando se perciba por persona distinta del organizador del espectculo, del artista o deportista o deriven indirectamente de esta actuacin. La produccin, distribucin, arrendamiento, intermediacin y cualquier forma de negociacin en el pas, de pelculas cinematogrficas, cintas de video, radionovelas, discos fonogrficos, grabaciones musicales y auditivas, tiras de historietas, fotonovelas y cualquier otro medio similar de proyeccin, transmisin o difusin de imgenes o sonidos, incluyendo las provenientes de transmisiones televisivas por cable o satlite y multimedia. Los subsidios pagados por parte de entes pblicos o privados a favor de contribuyentes residentes. Los honorarios que se perciban por el ejercicio de profesiones, oficios y artes sin relacin de dependencia. Rentas del trabajo El trabajo realizado dentro o fuera de Guatemala por un residente en Guatemala, que sea retribuido por otro residente en Guatemala o un establecimiento permanente u organismo internacional que opere en Guatemala. Las pensiones, jubilaciones y montepos, por razn de un empleo realizado dentro del pas, que pague o acredite a

En las que se pueden mencionar:

26

cualquier beneficiario un residente en Guatemala. Las remuneraciones, sueldos, comisiones, viticos no sujetos a liquidacin o que no constituyan reintegro de gastos, gastos de representacin, gratificaciones o retribuciones que paguen o acrediten entidades con o sin personalidad jurdica residentes en el pas a miembros de sus directorios, consejos de administracin y otros consejos u organismos directivos o consultivos, siempre que dichos miembros se encuentren en relacin de dependencia. Rentas de capital En las que se pueden mencionar: - Los dividendos, utilidades, beneficios y cualesquiera otras rentas derivadas de la participacin o tenencia de acciones en personas jurdicas, entes o patrimonios residentes en Guatemala o derivados de la participacin en beneficios de establecimientos permanentes de entidades no residentes. - Las rentas derivadas de bienes muebles e inmuebles situados en Guatemala. - Las ganancias de capital, cuando se deriven de acciones, ttulos o valores emitidos por personas o entidades residentes, de otros bienes muebles distintos de las acciones, ttulos o valores, o de derechos que deban cumplirse o se ejerciten en Guatemala. - Las rentas de capital derivadas de derechos, acciones o participaciones en una entidad, residente o no, cuyo activo est constituido por bienes inmuebles situados en Guatemala. - Las rentas de capital derivadas de la transmisin de derechos, acciones o participaciones en una entidad, residente o no, que atribuyan a su titular el derecho de disfrute sobre bienes

27

muebles o inmuebles situados en Guatemala. - Las rentas de capital derivadas de la transmisin de bienes muebles o inmuebles situados en territorio nacional o derechos reales sobre los mismos.(Artculo 5). 3.1.3 Exenciones especficas En esta parte se logran observar cambios en los siguientes: Los centros educativos privados, como centros de cultura, exclusivamente en las rentas derivadas de: matrcula de inscripcin, colegiaturas y derechos de examen, por los cursos que tengan autorizados por la autoridad competente; se excluyen las actividades lucrativas de estos establecimientos, tales como libreras, servicio de transporte, tiendas, venta de calzado y uniformes, internet, imprentas y otras actividades lucrativas. En todos los casos deben cumplir con las obligaciones contables, formales o de retencin que pudieren corresponderles a estas entidades. Las rentas que obtengan las iglesias, exclusivamente por razn de culto. No se encuentran comprendidas dentro de esta exencin las rentas provenientes de actividades lucrativas tales como librera, servicios de estacionamiento, transporte, tiendas, internet, comedores, restaurantes y otras actividades lucrativas. En todos los casos deben cumplir con las obligaciones contables, formales o de retencin que pudieren corresponderles a estas entidades.(Artculo 6)

28

3.2 RENTAS DE ACTIVIDADES LUCRATIVAS Se da a conocer el hecho generador de dicha rentas. 3.2.1 Hecho generador Es la obtencin de rentas provenientes de actividades lucrativas realizadas con carcter habitual u ocasional por personas individuales, jurdicas, entes o patrimonios, residentes en Guatemala. Se incluyen las siguientes: Las originadas en actividades civiles, de construccin, inmobiliarias, comerciales, bancarias, financieras, industriales, agropecuarias, forestales, pesqueras, mineras o de explotaciones de otros recursos naturales y otras no incluidas. Las originadas por la prestacin de servicios pblicos o privados, entre otros el suministro de energa elctrica y agua. Las originadas por servicios de telefona, telecomunicaciones, informticos y el servicio de transporte de personas y mercancas. Las originadas por la produccin, venta y comercializacin de bienes en Guatemala. Las originadas por la exportacin de bienes producidos, manufacturados, tratados o comercializados, incluso la simple remisin de los mismos al exterior realizadas por medio de agencias, sucursales, representantes, agentes de compras y otros intermediarios de personas individuales, jurdicas, entes o patrimonios. Las originadas por la prestacin de servicios en Guatemala y la exportacin de servicios desde Guatemala. Las originadas del ejercicio de profesiones, oficios y artes, aun cuando stas se ejerzan sin fines de lucro. (Artculo 7)

29

3.3 SUJETOS PASIVOS Son los encargados de retener el ISR. 3.3.1 Agentes de retencin Son quienes paguen o acrediten rentas a los contribuyentes y responden solidariamente del pago del impuesto. (Artculo 63) 3.4 REGMENES DE ACTIVIDADES LUCRATIVAS Como bien se dio a conocer las categoras de rentas se dividen en tres, a continuacin se explicar ms a detalle las Rentas de Actividades Lucrativas. 3.4.1 Regmenes para las rentas de actividades lucrativas Se establecen los siguientes: Rgimen Sobre las Utilidades de Actividades Lucrativas.

Rgimen Opcional Simplificado Sobre Ingresos de Actividades Lucrativas 3.4.2 Exclusin de rentas de capital de la base imponible Las rentas de capital y las ganancias de capital, se gravan separadamente. No es de aplicacin a las rentas de capital mobiliario, ganancias de capital de la misma naturaleza, ni a las ganancias por la venta de activos extraordinarios obtenidas por bancos y sociedades financieras, ni a los salvamentos de aseguradoras y afianzadoras, sometidas a la vigilancia e inspeccin de la Superintendencia de Bancos.

30

Tambin se exceptan y debern tributar, las rentas del capital inmobiliario y mobiliario provenientes del arrendamiento, subarrendamiento, as como de la constitucin o cesin de derechos o facultades de uso o goce de bienes inmuebles y muebles, obtenidas por personas individuales o jurdicas residentes en Guatemala, cuyo giro habitual sea dicha actividad. (Artculo 25) 3.4.3 Rentas presuntas de los profesionales Se establece que la renta imponible es de treinta mil quetzales (Q 30,000.00) mensuales y anteriormente era de veinte mil quetzales (Q20, 000.00) mensuales, as como se disminuye el 50% cuando el profesional del que se trate sea mayor de 60 aos y anteriormente era de 65 aos de edad. Se establece que si el profesional no estuviera inscrito en ningn rgimen, la Administracin Tributaria lo inscribir de oficio en el Rgimen Sobre las Utilidades de Actividades Lucrativas. (Artculo 32) 3.5 RGIMEN SOBRE LAS UTILIDADES DE ACTIVIDADES LUCRATIVAS A continuacin se dar una breve descripcin del Rgimen sobre las utilidades de actividades lucrativas, que es el primero en formar parte de las Rentas de actividades lucrativas. 3.5.1 Disposicin general Los costos, gastos, ingresos, activos y pasivos se valoran, para efectos tributarios, segn el precio de adquisicin o el costo de produccin, o como se dispone en otras partes de la Ley.

31

3.5.2 Renta imponible Deben determinar su renta imponible, deduciendo de su renta bruta las rentas exentas y los costos y gastos deducibles y debe sumar los costos y gastos para la generacin de rentas exentas. (Artculo 38) 3.5.3 Costos y gastos deducibles Entre ellos se encuentran los siguientes: El costo de produccin y de venta de bienes. Los gastos incurridos en la prestacin de servicios. Los gastos de transporte y combustibles. Tanto el aguinaldo como la bonificacin anual para los trabajadores del sector privado y pblico (bono 14), sern deducibles hasta el cien por ciento (100%) del salario mensual, salvo lo establecido en los pactos colectivos de condiciones de trabajo debidamente aprobados por la autoridad competente, de conformidad con el Cdigo de Trabajo. (Anteriormente se encontraba en el Artculo 6. Rentas exentas). Las cuotas patronales pagadas al Instituto Guatemalteco de Seguridad Social -IGSS-, Instituto de Recreacin de los Trabajadores de la Empresa Privada de Guatemala -IRTRA-, Instituto Tcnico de Capacitacin y Productividad -INTECAP- y otras cuotas o desembolsos obligatorios establecidos por ley. El Instituto Guatemalteco de Seguridad Social y la Superintendencia de Administracin Tributaria estn obligados a intercambiar la informacin proporcionada por los patronos respecto de los trabajadores, en forma detallada, sin incluir los datos protegidos por la reserva de confidencialidad establecida en la Constitucin Poltica de la Repblica de Guatemala y otras leyes. Dicho

32

intercambio de informacin deber ser peridico, en perodos no mayores de tres meses. El cincuenta por ciento (50%) del monto que inviertan en la construccin, mantenimiento y funcionamiento de viviendas, escuelas, hospitales, servicios de asistencia mdica y salubridad, medicinas, servicios recreativos, culturales y educativos, en beneficio gratuito de los trabajadores y sus familiares que no sean socios de la persona jurdica, sujeto del impuesto, ni parientes del contribuyente o de dichos socios dentro de los grados de ley. Tal deduccin ser procedente siempre y cuando el contribuyente registre contablemente y documente individualmente la inversin efectuada a cada aspecto a que se refiere el presente numeral. No sern deducibles las inversiones en servicios por los que los trabajadores realicen pagos totales o parciales por la prestacin de los mismos. (Anteriormente se deducan en su totalidad). Los honorarios, comisiones o pagos de gastos deducibles por servicios profesionales, asesoramiento tcnico, financiero o de otra ndole prestado en el pas o desde el exterior, la deduccin total por los conceptos citados, si stos son prestados desde el exterior, no debe exceder del cinco por ciento (5%) de la renta bruta (Anteriormente era el uno por ciento (1%) de la renta bruta. Artculo 38). 3.5.4 Costos y gastos no deducibles Entre estos se pueden encontrar los siguientes: Los gastos financieros incurridos en inversiones financieras para actividades de fomento de vivienda, mediante cdulas hipotecarias o bonos del tesoro de la Repblica de Guatemala u otros ttulos valores o de crdito emitidos por el Estado, toda vez los intereses que generen

33

dichos ttulos de crdito estn exentos de impuestos por mandato legal. Las prdidas cambiarias originadas de revaluaciones, reexpresiones o remediciones en moneda extranjera, que se registren por simples partidas de contabilidad. (Artculo 39). 3.5.5 Limitacin a la deduccin de intereses El monto deducible por dicho concepto no podr exceder al valor de multiplicar la tasa de inters sobre crditos o prstamos en quetzales o prstamos en el exterior por un monto de tres veces el activo neto total promedio presentado por el contribuyente en su declaracin jurada anual. La limitacin prevista en este artculo no ser de aplicacin a entidades bancarias y sociedades financieras sujetas a la vigilancia e inspeccin de la Superintendencia de Bancos y a las cooperativas legalmente autorizadas. (Artculo 31) 3.5.6 Base de clculo de la depreciacin Con relacin a la depreciacin de los bienes inmuebles establece que se utilizar el valor ms reciente que conste en la matrcula fiscal o en el catastro municipal, el que sea mayor. (Artculo 17) 3.5.7 Depreciacin de activos fijos revaluados Se establecen algunas normas entre ellas: Las revaluaciones deben contabilizarse acreditando una cuenta de supervit de capital por revaluacin que permita cuantificar su monto. La depreciacin anual de los activos fijos que fueron objeto de

34

revaluacin, cuando corresponda, se efecta de acuerdo con los porcentajes de depreciacin a que se refiere este ttulo y se aplica el porcentaje de depreciacin de los activos segn corresponda, sobre el valor revaluado. 3.5.8 Casos de transferencias y fusin En el caso de trasferencia de bienes o fusin de personas la depreciacin se har sobre el valor en libros y anteriormente se realizaba sobre el valor de compra o adquisicin. (Artculo 20). 3.5.9 Actividades de construccin y similares Los dos mtodos para la establecer la renta imponible son: Asignar como renta bruta del perodo, la proporcin de la obra total que corresponda a lo realmente ejecutado. A dicha renta bruta debe deducrsele el monto de los costos y gastos incurridos efectivamente en el perodo. Asignar como renta bruta el total de lo percibido en el perodo. A dicha renta debe deducirse el costo y gastos incurridos efectivamente en el mismo perodo. Anteriormente se utilizaban cuatro mtodos (Artculo 51). En el caso en que el constructor es tambin el propietario del inmueble, para determinar la renta imponible debe: Se suma el total de costos y gastos incurridos en la construccin. Dicho total se incorpora al valor del inmueble. El valor total del inmueble integrado conforme al numeral anterior, se

35

divide por el nmero de metros cuadrados de la construccin. El cociente resultante del numeral anterior constituye el costo de venta por metro cuadrado vendido. Anteriormente se considera el costo y gasto de construccin como factor fijo, apropindolos y deducindolos del monto de las ventas de cada ejercicio (Artculo 51). 3.5.10 Tipo impositivo en el rgimen sobre las utilidades de actividades lucrativas Los contribuyentes inscritos a este rgimen aplican a la base imponible determinada el tipo impositivo del veinticinco por ciento (25%). (Artculo 72). 3.5.11 Pagos trimestrales Los contribuyentes sujetos al Impuesto Sobre la Renta sobre las utilidades de actividades lucrativas deben realizar pagos trimestrales. Para determinar el monto del pago trimestral el contribuyente podr optar por una de las siguientes frmulas: Efectuar cierres contables parciales o una liquidacin preliminar de sus actividades al vencimiento de cada trimestre, para determinar la renta imponible. Sobre la base de una renta imponible estimada en ocho por ciento (8%) del total de las rentas brutas obtenidas por actividades que tributan por este rgimen en el trimestre respectivo, excluidas las rentas exentas (Anteriormente era el cinco por ciento (5%). Artculo 61).

36

3.5.12 Documentacin de respaldo a la declaracin jurada de renta Los contribuyentes deben tener a disposicin de la Administracin Tributaria lo siguiente: Los obligados a llevar contabilidad completa, el balance general, estado de resultados, estado de flujo de efectivo y estado de costo de produccin, cuando corresponda. Los contribuyentes no obligados a llevar contabilidad completa, debern proporcionar informacin en detalle de sus ingresos, costos y gastos deducibles durante el perodo de liquidacin (Anteriormente no se especificaba al respecto. Artculo 54). 3.5.13 Valuacin de inventarios Cambian totalmente los mtodos de valuacin. Los cuales en las actividades industriales, comerciales y servicios son: Costo de produccin

Primero en entrar primero en salir (PEPS).

Promedio ponderado.

Precio histrico del bien.

En las actividades pecuarias pueden utilizarse los mtodos indicados anteriormente y adems el mtodo de costo estimativo o precio fijo.

37

3.6 RGIMEN

OPCIONAL

SIMPLIFICADO

SOBRE

INGRESOS

DE

ACTIVIDADES LUCRATIVAS A continuacin se dar una breve descripcin del Rgimen opcional simplificado sobre ingresos de actividades lucrativas, que es el segundo en formar parte de las Rentas de actividades lucrativas. 3.6.1 Renta imponible del rgimen opcional simplificado sobre ingresos de actividades lucrativas Se determina su renta imponible deduciendo de su renta bruta las rentas exentas. (Artculos 44 y 37 B) 3.6.2 Tipos impositivos y determinacin del impuesto Los tipos impositivos de este rgimen aplicables a la renta imponible, sern los siguientes: (Artculo 44) Rango de renta imponible mensual Q.0.01 a Q.30,000.00 Importe Fijo Q.0.00

Tipo impositivo de

5 % sobre la renta imponible 7% sobre el excedente Q.30,000.01 en adelante Q.1,500.00 de Q.30,000.00 3.6.3 Forma de pago Los contribuyentes inscritos a este rgimen liquidan y pagan el impuesto por medio de retenciones mensuales que le efecten quienes realicen el pago o acreditacin en cuenta por la adquisicin de bienes o servicios.

38

Si dicho contribuyente realiza actividades lucrativas con personas individuales que no lleven contabilidad o que por alguna razn no le hayan efectuado retencin, debe aplicar el tipo impositivo del siete por ciento (7%) sobre los ingresos gravados que no fueron objeto de retencin y pagar el impuesto directamente (Anteriormente era el cinco por ciento (5%). Artculo 44). 3.7 DE LA GESTIN DEL IMPUESTO Son las obligaciones comunes para los regmenes de actividades lucrativas. 3.7.1 Inscripcin de un rgimen Los contribuyentes deben indicar a la Administracin Tributaria, el rgimen que aplicarn, de lo contrario la Administracin Tributaria los inscribir en el Rgimen Sobre las Utilidades de Actividades Lucrativas. 3.7.2 Cambio de rgimen Los contribuyentes pueden cambiar de rgimen previo aviso a la Administracin Tributaria, siempre y cuando lo presenten durante el mes anterior al inicio de la vigencia del nuevo perodo anual de liquidacin. El cambio de rgimen se aplica a partir del uno (1) de enero del ao siguiente. Quien no cumpla con el aviso referido ser sujeto a la sancin que corresponda segn el Cdigo Tributario. 3.8 NORMAS ESPECIALES DE VALORACIN ENTRE PARTES

RELACIONADAS La seccin I Principios de libre competencia desarrolla las facultades de la administracin tributaria, la definicin de partes relacionadas, el mbito objeto de aplicacin, anlisis de operaciones comparables as como los mtodos para

39

aplicar el principio de libre competencia, la cual no se encuentran incluida en la ley anterior. 3.8.1 Principio de la libre competencia Se entiende para efectos tributarios, por principio de libre competencia, el precio o monto para una operacin determinada que partes independientes habran acordado en condiciones de libre competencia en operaciones comparables a las realizadas. (Artculo 54) 3.8.2 Facultades de la administracin tributaria La Administracin Tributaria puede comprobar si las operaciones realizadas entre partes relacionadas se han valorado de acuerdo al principio de la libre competencia y podr efectuar los ajustes correspondientes cuando la valoracin acordada entre las partes resulte en una menor tributacin en el pas o un diferimiento de imposicin; de los ajustes realizados conferir audiencia al obligado dentro del procedimiento de determinacin de la obligacin tributaria por la Administracin, establecido en el Cdigo Tributario. (Artculo 55) 3.8.3 Definicin de partes relacionadas Dos personas se consideran partes relacionadas, entre una persona residente en Guatemala y una residente en el extranjero, cuando se den los casos siguientes: Cuando una de ellas dirija o controle la otra, o posea, directa o indirectamente, al menos el veinticinco por ciento de su capital social o de sus derechos de voto, ya sea en la entidad nacional o en la extranjera.

40

Cuando cinco o menos personas dirijan o controlen ambas partes relacionadas, o posean en su conjunto, directa o indirectamente, al menos el veinticinco por ciento de participacin en el capital social o los derechos de voto de ambas personas.

Cuando se trate de personas jurdicas, ya sea la residente en Guatemala o la extranjera, que pertenezcan a un mismo grupo empresarial. En particular, se considera a estos efectos que dos sociedades forman parte de un mismo grupo empresarial si una de ellas es socio o partcipe de la otra y se encuentra en relacin con sta.

3.8.4 mbito objeto de aplicacin El mbito de aplicacin de las normas de valoracin de las operaciones entre partes relacionadas alcanza a cualquier operacin que se realice entre la persona residente en Guatemala con la residente en el extranjero, y tenga efectos en la determinacin de la base imponible del perodo en el que se realiza la operacin y en los siguientes perodos. (Artculo 57) 3.8.5 Mtodos para aplicar el principio de la libre competencia

Para la determinacin del valor de las operaciones en condiciones de libre competencia, se aplica alguno de los siguientes mtodos: Mtodo del precio comparable no controlado. Consiste en valorar el precio del bien o servicio en una operacin entre personas relacionadas al precio del bien o servicio idntico o de caractersticas similares en una operacin entre personas independientes en circunstancias comparables, efectuando, si fuera necesario, las correcciones necesarias para obtener la equivalencia, considerando las particularidades de la operacin.

41

Mtodo del costo adicionado. Consiste en incrementar el valor de adquisicin o costo de produccin de un bien o servicio en el margen habitual que obtenga el contribuyente en operaciones similares con personas o entidades independientes o, en su defecto, en el margen que personas o entidades independientes aplican a operaciones comparables efectuando, si fuera necesario, las correcciones necesarias para obtener la equivalencia considerando las particularidades de la operacin. Se considera margen habitual el porcentaje que represente la utilidad bruta respecto de los costos de venta.

Mtodo del precio de reventa. Consiste en sustraer del precio de venta de un bien o servicio el margen que aplica el propio revendedor en operaciones similares con personas o entidades independientes o, en su defecto, el margen que personas o entidades independientes aplican a operaciones comparables, efectuando, si fuera necesario, las correcciones necesarias para obtener la equivalencia considerando las particularidades de la operacin. Se considera margen habitual el porcentaje que represente la utilidad bruta respecto de las ventas netas.

Cuando debido a la complejidad de las operaciones o a la falta de informacin no se pueda aplicar adecuadamente alguno de los mtodos indicados, se debe aplicar alguno de los siguientes mtodos: Mtodo de la particin de utilidades. Consiste en asignar, a cada parte relacionada que realice de forma conjunta una o varias operaciones, la parte del resultado comn derivado de dicha operacin u operaciones. Esta asignacin se hace en funcin de un criterio que refleje adecuadamente las condiciones que habran suscrito personas o entidades independientes en circunstancias similares. Para la seleccin

42

del criterio ms adecuado, se puede considerar los activos, ventas, gastos, costos especficos u otra variable que refleje adecuadamente lo dispuesto en este prrafo. Cuando sea posible asignar, de acuerdo con alguno de los mtodos anteriores una utilidad mnima a cada parte en base a las funciones realizadas, el mtodo de particin de utilidades se aplica sobre la base de la utilidad residual conjunta que resulte una vez efectuada esta primera asignacin. La utilidad residual se asignar en atencin a un criterio que refleje adecuadamente las condiciones que habran suscrito personas independientes en circunstancias similares, teniendo en cuenta lo dispuesto en el prrafo anterior. Mtodo del margen neto de la transaccin. Consiste en atribuir a las operaciones realizadas con una persona relacionada el margen neto que el contribuyente o, en su defecto, terceros habran obtenido en operaciones idnticas o similares realizadas entre partes independientes, efectuando, cuando sea preciso, las correcciones necesarias para obtener la equivalencia y considerar las particularidades de las operaciones. El margen neto se calcula sobre costos, ventas o la variable que resulte ms adecuada en funcin de las caractersticas de las operaciones. Se aplica el mtodo ms adecuado que respete el principio de libre competencia, en funcin de lo dispuesto en este artculo y de las circunstancias especficas del caso. 3.9 RENTAS DE TRABAJO EN RELACIN DE DEPENDENCIA

Constituye hecho generador del Impuesto Sobre la Renta, la obtencin de toda retribucin o ingreso en dinero, cualquiera que sea su denominacin o

43

naturaleza, que provenga del trabajo personal prestado en relacin de dependencia, por personas individuales residentes en el pas. Las reformas tributarias aprobadas en la Ley de Actualizacin Tributaria, Decreto 10-2012, incluyen cambios sustanciales en el hecho generador, exenciones, tasas, base imponible y tipo impositivo para determinar el impuesto a pagar. 3.9.1 Hecho Generador

En el primer inciso que hace referencia a los sueldos, bonificaciones, aguinaldos, viticos no sujetos a liquidacin o que no constituyan reintegro de gastos, y otras remuneraciones que las personas, entes o patrimonios, el Estado, las municipalidades y dems entidades pblicas o privadas paguen a sus representantes, funcionarios o empleados en Guatemala o en el exterior, se incluy las comisiones y propinas lo cual no se encontraba reguladas en la ley anterior. 3.9.2 Exenciones Se adiciona como parte de las exenciones del impuesto Los gastos de representacin y viticos comprobables y otorgados para cubrir gastos incurridos dentro o fuera del pas. Para que proceda la exencin de los gastos cubiertos con viticos dentro del pas, deben ser comprobados con las facturas correspondientes emitidas segn la legislacin nacional. 3.9.3 Base imponible y tipo impositivo La renta imponible se determina deduciendo de la renta neta las deducciones que se indican.

44

Se aument

la deduccin del mnimo vital, pasando de treinta y seis mil

quetzales (Q. 30,000.00) a cuarenta ocho ml quetzales (48, 000,00), doce mil Quetzales (Q.12,000.00) se podr acreditar por el Impuesto al Valor Agregado pagado en gastos personales, por compras de bienes o adquisicin de servicios, durante el perodo de liquidacin definitiva anual. Este crdito se comprobar mediante la presentacin de una planilla que contenga el detalle de las facturas, que estarn sujetas a verificacin por parte de la Administracin Tributaria. La planilla deber presentarse ante la Administracin Tributaria, dentro de los primeros diez (10) das hbiles del mes de enero de cada ao, debiendo el patrono conciliar entre las retenciones efectuadas y la liquidacin o declaracin definitiva que deber presentar el trabajador. La renta imponible del trabajador, se entiende como renta imponible a la diferencia que resulte de restar la renta bruta, menos las rentas exentas, menos las deducciones. La escala a aplicar es la siguiente:

Rango de renta imponible Q.0.01 a Q 300,000.00

Importe fijo Q.0.00

Tipo impositivo de 5% sobre la renta imponible. 7% sobre el excedente de Q.300,000.00.

Q.300,000.01 en adelante Q.15,000.00

En los casos que proceda, todo patrono debe retener a sus empleados en relacin de dependencia que conforme a la nueva ley se debe proyectar al inicio del ao o de la relacin laboral los ingresos que percibir el trabajador y a dicha proyeccin nicamente se pueden deducir los cuarenta y ocho mil (Q.48,000.00) de deduccin nica y el IGSS laboral que le corresponda, y al resultado se le debe aplicar la tarifa correspondiente. 3.10 RENTAS DE CAPITAL, GANANCIAS Y PRDIDAS DE CAPITAL

45

Constituye hecho generador la obtencin de rentas de capital y la realizacin de ganancias y prdidas de capital, en dinero o en especie y que provengan directa o indirectamente de elementos patrimoniales, bienes o derechos, cuya titularidad corresponda al contribuyente. (Artculo 83) Las rentas gravadas se clasifican en: Rentas de capital inmobiliario. Rentas de capital mobiliario. Ganancias y prdidas de capital. Rentas provenientes de loteras, rifas, sorteos, bingos o eventos similares.

No se consideran prdidas de capital las siguientes: Las no justificadas. Las debidas al consumo. Las debidas a transmisiones gratuitas por actos entre-vivos, sin perjuicio de lo dispuesto en el artculo que regula los costos y gastos deducibles de este libro. 3.10.1 Contribuyentes Son contribuyentes todas las personas individuales, jurdicas, entes o patrimonios sin personalidad jurdica, residentes en el territorio nacional, que obtengan rentas gravadas en el presente ttulo. Se consideran entes o patrimonios, los fideicomisos, contratos en participacin, copropiedades, comunidades de bienes, sociedades irregulares, sociedades de hecho, encargo de confianza, gestin de negocios, patrimonios hereditarios indivisos, sucursales, agencias o establecimientos permanentes o temporales de

46

empresas o personas extranjeras que operan en el pas y las dems unidades productivas o econmicas que dispongan de patrimonio y generen rentas afectas. 3.10.2 Responsables como agentes de retencin Actan y son responsables como agentes de retencin de las rentas gravadas a que se refiere este ttulo, los siguientes: Las personas que lleven contabilidad completa de acuerdo con esta Ley, Cdigo de Comercio u otras leyes. Los organismos del Estado y sus entidades descentralizadas, autnomas, las municipalidades y sus empresas. Las universidades, colegios, asociaciones, fundaciones, partidos polticos, sindicatos, iglesias, colegios profesionales y otros entes asociativos. Los fideicomisos, contratos en participacin, copropiedades, comunidades de bienes, sociedades irregulares, sociedades de hecho, encargo de confianza, gestin de negocios, patrimonios hereditarios indivisos, sucursales, agencias o establecimientos permanentes de empresas o personas extranjeras que operan en el pas y las dems unidades productivas o econmicas que dispongan de patrimonio y generen rentas afectas. El incumplimiento de la obligacin de retener se sanciona de conformidad con lo dispuesto en el Cdigo Tributario. (Artculo 86)

3.10.3 Exenciones

47

Estn exentas del impuesto conforme a las regulaciones de este ttulo, las rentas siguientes: Los subsidios otorgados por el Estado y sus instituciones y por organismos internacionales a las personas individuales para satisfacer necesidades de salud, vivienda, educacin y alimentacin. Las ganancias de capital derivadas de la enajenacin ocasional de bienes muebles de uso personal del contribuyente, salvo que se trate de ganancias de capital provenientes de la venta de vehculos, embarcaciones y aeronaves que sean objeto de inscripcin en los Registros correspondientes. Las dems rentas de capital y ganancias o prdidas de capital exentas expresamente por leyes que crean entidades descentralizadas y autnomas. (Artculo 87) 3.10.4 Determinacin de la renta imponible Las bases imponibles de las rentas de capital y de ganancias y prdidas de capital son: Rentas de capital mobiliario. La base imponible de las rentas de capital mobiliario est constituida por la renta generada en dinero o en especie representada por el importe total pagado, acreditado o de cualquier forma puesto a disposicin del contribuyente, menos las rentas de capital exentas. Rentas de capital inmobiliario. La constituye la renta generada en dinero o en especie representada por el importe total pagado, acreditado o de cualquier forma puesto a disposicin del contribuyente, menos un treinta por ciento (30%) de esa renta en concepto de gastos, salvo prueba en

48

contrario que se adjuntar a una declaracin jurada a presentarse durante el mes de enero de cada ao, con la documentacin que acredite que el gasto fue mayor a ese porcentaje. Para el efecto se presentar a la Administracin Tributaria la correspondiente solicitud de devolucin. La base imponible de las ganancias o prdidas de capital es el precio de la enajenacin de los bienes o derechos menos el costo del bien registrados en los libros contables. En el caso de ganancias de capital por revaluacin de bienes para aquellos contribuyentes no obligados a llevar contabilidad completa, la base imponible es el valor revaluado menos el valor de adquisicin. El valor de enajenacin se establece as: el valor de transferencia es el importe real por el que la enajenacin se haya efectuado. Por importe real del valor de enajenacin se toma el efectivamente pagado menos la deduccin por gastos para efectuar la transaccin, tales como: comisiones de compra y de venta, gastos notariales, de registro y otros que se restan del valor de la enajenacin, deduccin que se limita como mximo al equivalente del quince por ciento (15%) del valor de la enajenacin. 3.10.5 Elementos temporales Las prdidas de capital solamente se pueden compensar con ganancias futuras de la misma naturaleza, hasta por un plazo mximo de dos aos, contados desde el momento en que se produjo la prdida. La prdida no compensada no da derecho al contribuyente a deduccin o crdito alguno de este impuesto. Si al concluir dicho plazo an existe un saldo de tal prdida de capital, sta ya no puede compensarse por ningn motivo.

49

3.10.6 Tipos impositivos El tipo impositivo aplicable a la base imponible de las rentas de capital mobiliarias e inmobiliarias y para las ganancias de capital es del diez por ciento (10%). El tipo impositivo para la distribucin de dividendos, ganancias y utilidades, independientemente de la denominacin o contabilizacin que se le d, es del cinco por ciento (5%). En el caso de los bancos y sociedades financieras que integren grupos financieros, conforme lo establece la Ley de Bancos y Grupos Financieros, el impuesto se causa y debe efectuarse. 3.11 RENTA DE NO RESIDENTES

Constituye hecho generador de este impuesto, la obtencin de cualquier renta gravada segn los hechos generadores contenidos en los ttulos anteriores de este libro, por los contribuyentes no residentes que acten con o sin establecimiento permanente en el territorio nacional. Tambin constituye hecho generador de este impuesto, cualquier transferencia o acreditacin en cuenta a sus casas matrices en el extranjero, sin contraprestacin, realizada por establecimientos permanentes de entidades no residentes en el pas. (Artculo 97). 3.11.1 Responsables y agentes de retencin

50

Quienes

paguen

las

rentas

devengadas

por

los

contribuyentes

sin

establecimiento permanente, o los depositarios o administradores de los bienes o derechos de los contribuyentes sin establecimiento permanente, responden solidariamente por el pago del impuesto correspondiente a las rentas que hayan pagado o a las rentas de los bienes o derechos cuyo depsito o administracin tengan encomendados, respectivamente. (Artculo 99). 3.11.2 Regmenes Los contribuyentes que obtengan rentas sin establecimiento permanente, tributan en forma separada por cada pago o acreditacin total o parcial de renta sometida a gravamen, sin que sea posible compensacin alguna entre stas. 3.12

RENTAS OBTENIDAS CON ESTABLECIMIENTO PERMANTE

Para los no residentes que operen con establecimiento permanente, las disposiciones respecto de base imponible, tipo impositivo, perodo de liquidacin y normas de gestin del impuesto, se determinan con arreglo a las disposiciones del Ttulo II de este Libro, Renta de las Actividades Lucrativas. (Artculo 102) 3.13

RENTAS OBTENIDAS SIN ESTABLECIMIENTO PERMANENTE

Con carcter general, las rentas que los contribuyentes por este impuesto obtengan sin establecimiento permanente en territorio nacional, la renta imponible correspondiente est constituida por el monto que le haya sido efectivamente pagado o acreditado en cuenta. La base imponible correspondiente a las ganancias de capital se determina conforme a lo dispuesto en el Captulo IV, del Ttulo IV, del libro I del decreto 102012.

51

3.13.1 Tipos impositivos Los tipos impositivos aplicables a los pagos o acreditacin de las rentas gravadas son los siguientes: El tipo impositivo del cinco por ciento (5%) que se aplica a:

- Actividades de transporte internacional de carga y pasajeros. - Primas de seguros, primas de fianzas, reaseguros, retrocesiones, y reafianzamientos, que obtengan no residentes. - Telefona, transmisin de datos y comunicaciones internacionales de cualquier naturaleza y por cualquier medio, provenientes del servicio de comunicaciones de cualquier naturaleza entre Guatemala y otros pases. En todos los casos, independientemente del lugar de constitucin o domicilio de las empresas que prestan el servicio. - Utilizacin de energa elctrica suministrada desde el exterior del pas. - Los dividendos, reparto de utilidades, ganancias y otros beneficios, as como toda transferencia o acreditamiento en cuenta a sus casas matrices en el extranjero, sin contraprestacin realizada por establecimientos permanentes de entidades no residentes. Como excepcin al tipo impositivo referido al cinco por ciento (5%), se aplicar el tres por ciento (3%) por el suministro de noticias internacionales a empresas usuarias en el pas, cualquiera que sea la forma de retribucin y por la utilizacin en Guatemala de pelculas cinematogrficas, tiras de historietas, fotonovelas, grabaciones musicales y auditivas y cualquier otra proyeccin, transmisin o difusin similar de imgenes o sonidos en la Repblica, cualquiera que sea el medio empleado.

52

El tipo impositivo del diez por ciento (10%) que se aplica a:

Los intereses pagados o acreditados a no residentes. Se excepta del impuesto a que se refiere el presente numeral, los pagos por acreditamientos en cuenta de intereses por concepto de prstamos otorgados por instituciones bancarias y financieras a entidades debidamente autorizadas y reguladas en su pas de origen, conforme la Ley de Bancos y Grupos Financieros, as como los que stas ltimas y las instituciones de carcter multilateral otorguen a personas domiciliadas en el territorio nacional. El tipo impositivo del quince por ciento (15%) que se aplica a:

- Los sueldos y salarios, dietas, comisiones, bonificaciones y otras remuneraciones que no impliquen reintegro de gastos. - Los pagos o acreditacin en cuenta bancaria a deportistas y a artistas de teatro, televisin y otros espectculos pblicos o de actuacin. - Las regalas, en los trminos del artculo 4 de este libro. - Los honorarios. - El asesoramiento cientfico, econmico, tcnico o financiero. El tipo impositivo del veinticinco por ciento (25%) que se aplica a:

- Otras rentas gravadas no especificadas en los numerales anteriores.

53

54

55

56

57

58

59

60

61

62

63

64

65

66

67

68

69

70

71

72

73

74

75

76

77

78

79

80

81