Professional Documents

Culture Documents

Form 15g PDF

Uploaded by

karthika4aOriginal Title

Copyright

Available Formats

Share this document

Did you find this document useful?

Is this content inappropriate?

Report this DocumentCopyright:

Available Formats

Form 15g PDF

Uploaded by

karthika4aCopyright:

Available Formats

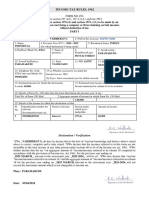

"FORM NO.

15G

[See section 197A(1), 197A(1A) and rule 29C]

Declaration under section 197A(1) and section 197A(1A) of the Income‐tax Act, 1961 to be made by an individual or a person (not being a company or firm) claiming

certain receipts without deduction of tax.

PART I

1. Name of Assessee (Declarant) 2. PAN of the Assessee

3. Assessment Year

( for which declaration is being made)

4. Flat/Door/Block No. 5. Name of Premises 6. #Status

7. Assessed in which Ward/Circle

8. Road/Street/Lane 9. Area/Locality 10. AO Code(under whom assessed last

time)

Area Code AO Type Range Code AO No.

11. Town/City/District 12. State

13. PIN 14. Last Assessment Year in which

assessed

15. Email 16. Telephone No. (with STD Code) and Mobile No. 17. Present Ward/Circle

18. Residential Status ( within the

19. Name of Business/Occupation meaning of Section 6 of the Income Tax

Act,1961)

20. Present AO Code (if not same as

above)

21. Jurisdictional Chief Commissioner of Income‐tax or Commissioner of Income‐tax (if not assessed to Area Code AO Type Range Code AO No.

Income‐tax earlier)

22. Estimated total income from the sources mentioned below:

(Please tick the relevant box)

Dividend from shares referred to in Schedule I

Interest on securities referred to in Schedule II

Interest on sums referred to in Schedule III

Income form units referred to in Schedule IV

The amount of withdrawal referred to in section 80CCA(2)(a) from National Savings Scheme referred to in ScheduleV

23. Estimated total income of the previous year in which income mentioned in Column 22 is to be included

24. Details of investments in respect of which the declaration is being made:

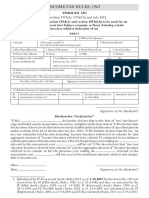

SCHEDULE‐I

(Details of shares, which stand in the name of the declarant and beneficially owned by him)

No. of Class of shares &

Total value

shares face value of each Distinctive numbers of the shares Date(s) on which the shares were acquired by the

of shares

share declarant(dd/mm/yyyy)

SCHEDULE‐II

(Details of the securities held in the name of declarant and beneficially owned by him)

Date(s) of

Description of Date(s) on which the securities were

Number of securities Amount of securities securities

securities acquired by the declarant(dd/mm/yyyy)

(dd/mm/yyyy)

SCHEDULE‐III

(Details of the sums given by the declarant on interest)

Name and address of the Amount of

Date on which the sums were given on Period for which sums were Rate of

person to whom the sums are sums given

interest(dd/mm/yyyy) given on interest interest

given on interest on interest

SCHEDULE‐IV

(Details of the mutual fund units held in the name of declarant and beneficially owned by him)

Name and address of the Number of Class of units and face value of each Income in respect of

Distinctive number of units

mutual fund units unit units

SCHEDULE‐V

(Details of the withdrawal made from National Savings Scheme)

The amount of

Particulars of the Post Office where the account under the National Savings Scheme Date on which the account

withdrawal from the

is maintained and the account number was opened(dd/mm/yyyy)

account

Printed from www.incometaxindia.gov.in Page 1 of 2

……………………………………….

**Signature of the Declarant

Declaration/Verification

*I/We………………………………do hereby declare that to the best of *my/our knowledge and belief what is stated above is correct, complete and is truly stated. *I/We

declare that the incomes referred to in this form are not includible in the total income of any other person u/s 60 to 64 of the Income‐tax Act, 1961. *I/We further,

declare that the tax *on my/our estimated total income, including *income/incomes referred to in Column 22 above, computed in accordance with the provisions

of the Income‐tax Act, 1961, for the previous year ending on .................... relevant to the assessment year ..................will be nil. *I/We also, declare that *my/our

*income/incomes referred to in Column 22 for the previous year ending on .................... relevant to the assessment year .................. will not exceed the maximum

amount which is not chargeable to income‐tax.

Place: ……………………………………………….. …………………………………………………………….

Date: ……………………………………………….. Signature of the Declarant

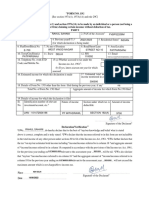

PART II

[For use by the person to whom the declaration is furnished]

1. Name of the person responsible for paying the income referred to in Column 22 of Part I 2. PAN of the person indicated in Column 1 of Part II

3. Complete Address

4. TAN of the person indicated in Column 1 of Part II

5. Email 6. Telephone No. (with STD Code) and Mobile No.

7. Status

8. Date on which Declaration is Furnished 9. Period in respect of which the dividend has been 10. Amount of income paid 11. Date on which the income

(dd/mm/yyyy) declared or the income has been paid/credited has been paid/

credited(dd/mm/yyyy)

12. Date of declaration, distribution or payment of dividend/withdrawal under the 13. Account Number of National Saving Scheme from which withdrawal has

National Savings Scheme(dd/mm/yyyy) been made

Forwarded to the Chief Commissioner or Commissioner of Income‐tax…………………………………………………………

Place: ……………………………………………….. …………………………………………………

Date: ……………………………………………….

Signature of the person responsible for

paying the income referred to in

Column 22 of Part I

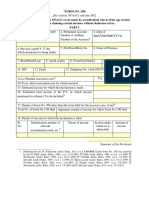

Notes:

1. The declaration should be furnished in duplicate.

2. *Delete whichever is not applicable.

#

3. Declaration can be furnished by an individual under section 197A(1) and a person (other than a company or a firm) under section 197A(1A).

4. **Indicate the capacity in which the declaration is furnished on behalf of a HUF, AOP, etc.

5. Before signing the declaration/verification , the declarant should satisfy himself that the information furnished in this form is true, correct and complete in all

respects. Any person making a false statement in the declaration shall be liable to prosecution under 277 of the Income‐tax Act, 1961 and on conviction be

punishable‐

i) In a case where tax sought to be evaded exceeds twenty‐five lakh rupees, with rigorous imprisonment which shall not be less than 6 months but which

may extend to seven years and with fine;

ii) In any other case, with rigorous imprisonment which shall not be less than 3 months but which may extend to two years and with fine.

6. The person responsible for paying the income referred to in column 22 of Part I shall not accept the declaration where the amount of income of the nature referred

to in sub‐section (1) or sub‐section (1A) of section 197A or the aggregate of the amounts of such income credited or paid or likely to be credited or paid during the

previous year in which such income is to be included exceeds the maximum amount which is not chargeable to tax.";

Printed from www.incometaxindia.gov.in Page 2 of 2

You might also like

- Area Code AO Type Range Code AO No.: Signature of The DeclarantDocument2 pagesArea Code AO Type Range Code AO No.: Signature of The DeclarantRakesh DuttaNo ratings yet

- "Form No. 15H: Printed From WWW - Incometaxindia.gov - in Page 1 of 2Document2 pages"Form No. 15H: Printed From WWW - Incometaxindia.gov - in Page 1 of 2teniyaNo ratings yet

- New Form 15G PDFDocument2 pagesNew Form 15G PDFSoma Sundar50% (2)

- Income-Tax Rules, 1962Document2 pagesIncome-Tax Rules, 1962Abdul SattarNo ratings yet

- "Form No. 15G: AO No. AO Type Range Code Area CodeDocument2 pages"Form No. 15G: AO No. AO Type Range Code Area CodePruthvish ShuklaNo ratings yet

- PDF Editor: Form No. 15GDocument2 pagesPDF Editor: Form No. 15GImissYouNo ratings yet

- Form 15g TaxguruDocument3 pagesForm 15g Taxguruulhas_nakasheNo ratings yet

- TAX SAVING Form 15g Revised1 SBTDocument2 pagesTAX SAVING Form 15g Revised1 SBTrkssNo ratings yet

- "Form No. 15H (See Section 197A (1C) and Rule 29C (1A) ) Declaration Under Section 197A (1C) of The Income of Sixty Years or More Claiming Certain Receipts Without Deduction of TaxDocument3 pages"Form No. 15H (See Section 197A (1C) and Rule 29C (1A) ) Declaration Under Section 197A (1C) of The Income of Sixty Years or More Claiming Certain Receipts Without Deduction of TaxRajanNo ratings yet

- Form 15GDocument3 pagesForm 15Gsriramdutta9No ratings yet

- Icici Form 15GDocument2 pagesIcici Form 15Grajanikant_singhNo ratings yet

- FORM-15G: (Please Tick The Relevant Box)Document4 pagesFORM-15G: (Please Tick The Relevant Box)Kayam BalajiNo ratings yet

- "Form No. 15H (See Section 197A (1C) and Rule 29C (1A) ) Declaration Under Section 197A (1C) of The Income of Sixty Years or More Claiming Certain Receipts Without Deduction of TaxDocument3 pages"Form No. 15H (See Section 197A (1C) and Rule 29C (1A) ) Declaration Under Section 197A (1C) of The Income of Sixty Years or More Claiming Certain Receipts Without Deduction of TaxRajanNo ratings yet

- Form 15g NewDocument4 pagesForm 15g NewnazirsayyedNo ratings yet

- Form 15G WordDocument2 pagesForm 15G WordAsif NadeemNo ratings yet

- Bonds Form 15gDocument3 pagesBonds Form 15gRishi TNo ratings yet

- "Form No. 15GDocument2 pages"Form No. 15GJayvin ShiluNo ratings yet

- OBC Bank Form - 15H PDFDocument2 pagesOBC Bank Form - 15H PDFKrishnan Vaidyanathan100% (1)

- Adobe Scan 13 Mar 2021Document1 pageAdobe Scan 13 Mar 2021Pankaj BhamareNo ratings yet

- Income-Tax Rules, 1962: (See Section 197A (1), 197A (1A) and Rule 29C)Document4 pagesIncome-Tax Rules, 1962: (See Section 197A (1), 197A (1A) and Rule 29C)utuavn evNo ratings yet

- Form 15G 3Document1 pageForm 15G 3lakshmananksme3007No ratings yet

- New Form 15H For Fixed Deposits Editable in PDFDocument2 pagesNew Form 15H For Fixed Deposits Editable in PDFMutual Funds Advisor ANANDARAMAN 944-529-6519No ratings yet

- 103120000000007845Document3 pages103120000000007845arjunv_14100% (1)

- Form 15H Format 1Document4 pagesForm 15H Format 1ASHISH KININo ratings yet

- Form 15G WordDocument2 pagesForm 15G Wordsagar computerNo ratings yet

- Form 15gDocument4 pagesForm 15gcontactus kannanNo ratings yet

- TourDocument4 pagesTourAnup SahNo ratings yet

- PPC 1H667511110 2018-19 12042019Document3 pagesPPC 1H667511110 2018-19 12042019P PalNo ratings yet

- "Form No. 15H: Area Code Range Code AO No. AO TypeDocument2 pages"Form No. 15H: Area Code Range Code AO No. AO Typepkw007No ratings yet

- Form 15 HDocument2 pagesForm 15 Hsingh ramanpreetNo ratings yet

- Form15h GH01389401 PDFDocument3 pagesForm15h GH01389401 PDFNamme KyarakhahaiNo ratings yet

- Form No 15GDocument2 pagesForm No 15Gnarendra1968No ratings yet

- Form No 15HDocument3 pagesForm No 15HsaymtrNo ratings yet

- Flat/Door/Block No. 7 7. Name of Premises 8.Rond/Street/Lane os9.Area/Locality Vaidn Hna QovDocument3 pagesFlat/Door/Block No. 7 7. Name of Premises 8.Rond/Street/Lane os9.Area/Locality Vaidn Hna QovVishwini ViswanathanNo ratings yet

- 15G FormDocument2 pages15G Formgrover.jatinNo ratings yet

- PF Form 15GDocument1 pagePF Form 15GSorabh BhargavNo ratings yet

- PF Form 15G PDFDocument1 pagePF Form 15G PDFSorabh BhargavNo ratings yet

- Form 15HDocument2 pagesForm 15HNithya SathyaprasathNo ratings yet

- Form 15 GDocument2 pagesForm 15 GRahul SahaniNo ratings yet

- Form 15GDocument3 pagesForm 15GRahul DattoNo ratings yet

- Form 15GDocument4 pagesForm 15GRavi SainiNo ratings yet

- Form No. 15H: Part - IDocument2 pagesForm No. 15H: Part - Itoton33No ratings yet

- 26q DetailsDocument3 pages26q DetailsAmit TiwariNo ratings yet

- Form 27CDocument2 pagesForm 27Ctulsi22187No ratings yet

- New Form No 15GDocument4 pagesNew Form No 15GDevang PatelNo ratings yet

- Form15g GH02596993Document3 pagesForm15g GH02596993Dhana LakshmiNo ratings yet

- Form No. 15GDocument9 pagesForm No. 15Gjpsmu09No ratings yet

- PDFDocument4 pagesPDFushapadminivadivelswamyNo ratings yet

- Form No. 15H: (IT Dept. Copy)Document9 pagesForm No. 15H: (IT Dept. Copy)jpsmu09No ratings yet

- Form Vat-01Document6 pagesForm Vat-01Manish MahajanNo ratings yet

- GST Chapter Wise RateDocument213 pagesGST Chapter Wise RateMoneycontrol News92% (280)

- GST Rate Schedule For Certain Goods 3 June 17Document26 pagesGST Rate Schedule For Certain Goods 3 June 17CharteredAdda.comNo ratings yet

- GST Chapter Wise RateDocument213 pagesGST Chapter Wise RateMoneycontrol News92% (280)

- Form Itr-4 SugamDocument9 pagesForm Itr-4 SugamAccounting & TaxationNo ratings yet

- Form ITR-6Document35 pagesForm ITR-6Accounting & TaxationNo ratings yet

- Eco-System For GST and GST Suvidha ProvidersDocument31 pagesEco-System For GST and GST Suvidha ProvidersAccounting & Taxation76% (17)

- Form ITR-3Document32 pagesForm ITR-3Accounting & Taxation100% (1)

- Jobs Cma Ca MbaDocument5 pagesJobs Cma Ca MbaAccounting & TaxationNo ratings yet

- GST Return Business Process For GSTDocument72 pagesGST Return Business Process For GSTAccounting & Taxation100% (1)

- Rbi Bulletin August 2015Document74 pagesRbi Bulletin August 2015Accounting & Taxation100% (1)

- Statistical Tables Relating To Banks in India PDFDocument372 pagesStatistical Tables Relating To Banks in India PDFAccounting & TaxationNo ratings yet

- Tax Liability For The Assessment Years 2014-15 and 2015-16Document11 pagesTax Liability For The Assessment Years 2014-15 and 2015-16Accounting & TaxationNo ratings yet

- IMPS FAQsBankers PDFDocument5 pagesIMPS FAQsBankers PDFAccounting & TaxationNo ratings yet