Professional Documents

Culture Documents

Mercado Financeiro

Uploaded by

Bidilima0 ratings0% found this document useful (0 votes)

145 views32 pagesO capítulo descreve o sistema financeiro nacional brasileiro e seus principais componentes. Apresenta as instituições financeiras, os órgãos reguladores e os mercados que compõem o sistema financeiro, incluindo o mercado monetário, de crédito, de capitais e de câmbio. Também aborda os meios de pagamento no Brasil e o sistema de pagamentos brasileiro.

Original Description:

Original Title

Mercado Financeiro.ppt

Copyright

© © All Rights Reserved

Available Formats

PPT, PDF, TXT or read online from Scribd

Share this document

Did you find this document useful?

Is this content inappropriate?

Report this DocumentO capítulo descreve o sistema financeiro nacional brasileiro e seus principais componentes. Apresenta as instituições financeiras, os órgãos reguladores e os mercados que compõem o sistema financeiro, incluindo o mercado monetário, de crédito, de capitais e de câmbio. Também aborda os meios de pagamento no Brasil e o sistema de pagamentos brasileiro.

Copyright:

© All Rights Reserved

Available Formats

Download as PPT, PDF, TXT or read online from Scribd

0 ratings0% found this document useful (0 votes)

145 views32 pagesMercado Financeiro

Uploaded by

BidilimaO capítulo descreve o sistema financeiro nacional brasileiro e seus principais componentes. Apresenta as instituições financeiras, os órgãos reguladores e os mercados que compõem o sistema financeiro, incluindo o mercado monetário, de crédito, de capitais e de câmbio. Também aborda os meios de pagamento no Brasil e o sistema de pagamentos brasileiro.

Copyright:

© All Rights Reserved

Available Formats

Download as PPT, PDF, TXT or read online from Scribd

You are on page 1of 32

Captulo 2

MERCADO FINANCEIRO BRASILEIRO

2.1 Sistema financeiro nacional

2.2 Mercado financeiro

2.3 Meios de pagamento

2.4 Sistema de pagamentos brasileiro

Administrao Financeira: uma abordagem prtica (HOJI)

2.1

Sistema Financeiro Nacional

Sistema financeiro nacional

2.1 Sistema Financeiro Nacional

O Sistema Financeiro Nacional (SFN) formado por

instituies que tm como finalidade intermediar o

fluxo de recursos entre os poupadores e

investidores e os tomadores de recursos.

O mercado financeiro regulamentado e fiscalizado

principalmente pelo Banco Central do Brasil (BCB

ou Bacen) e Comisso de Valores Mobilirios (CVM),

que esto subordinados ao Conselho Monetrio

Nacional (CMN).

2.1 Sistema Financeiro Nacional

Instituies

Categoria

Banco Central

do Brasil

Secretaria de

Previdncia

Complementar

rgos de Regulao e

Fiscalizao

Conselho

Monetrio

Nacional

(CMN)

Superintendncia

de Seguros

Privados

(SUSEP)

Comisso de

Valores

Mobilirios

(CVM)

Sistemas de

Liquidao e

Administrao

de Recursos

de Terceiros

Entidades

Ligadas aos

Sistemas de

Previdncia e

Seguros

Outros

Intermedirios

ou Auxiliares

Financeiros

Instituies

Financeiras que

captam Depsitos

a Vista

Demais

Instituies

Financeiras

Quadro 2.1 Sistema

Financeiro Nacional

(1/4)

rgos de Regulao

e Fiscalizao

e

Categorias das

Instituies

Financeiras

Discriminao

das

instituies

financeiras nos

sub-quadros

seguintes

2.1 Sistema Financeiro Nacional

Categoria Discriminao

Bancos Comerciais BCB

Caixas Econmicas BCB

Bancos de Investimento BCB, CVM

Bancos de Desenvolvimento BCB

Companhias Hipotecrias BCB

Agncias de Fomento BCB

Sociedades de Crdito

Imobilirio

Associaes de Poupana e

Emprstimo

Bancos Mltiplos com Carteira

Comercial

Cooperativas de Crdito

Instituies

Financeiras que

captam Depsitos

a Vista

Sociedades de Crdito ao

Microempreendedor

Demais

Instituies

Financeiras

Sociedades de Crdito,

Financiamento e Investimento

Bancos Mltiplos sem Carteira

Comercial

BCB

BCB

BCB

BCB

BCB

BCB

BCB

Instituies

Superviso

Quadro 2.1 Sistema

Financeiro Nacional

(2/4)

Instituies

Financeiras

Quadro 2.1 Sistema

Financeiro Nacional

(3/4)

Instituies

Financeiras

Bolsas de Valores CVM

Sociedades Seguradoras SUSEP

Sociedades de Capitalizao SUSEP

Outros

Intermedirios

ou Auxiliares

Financeiros

Bolsas de Mercadorias e

de Futuros

Sociedades Corretoras de Ttulos

e Valores Mobilirios

Entidades Fechadas de

Previdncia Privada

Sociedades Distribuidoras de

Ttulos e Valores Mobilirios

Sociedades de Arrendamento

Mercantil

Sociedades Corretoras de

Cmbio

Representaes de Instituies

Financeiras Estrangeiras

Agentes Autnomos de

Investimento

Entidades Abertas de

Previdncia Privada

Sociedades Administradoras de

Seguro-Sade

Entidades

Ligadas aos

Sistemas de

Previdncia e

Seguros

BCB, CVM

BCB

SPC

BCB, CVM

BCB

BCB

BCB, CVM

BCB, CVM

SUSEP

SUSEP

2.1 Sistema Financeiro Nacional

Quadro 2.1 Sistema

Financeiro Nacional

(4/4)

Instituies

Financeiras

Fundos Mtuos BCB, CVM

Clubes de Investimentos CVM

Administradoras de Consrcio BCB

Central de Custdia e de

Liquidao Financeira de

Ttulos CETIP

Caixas de Liquidao e

Custdia

Sistemas de

Liquidao e

Custdia

Carteiras de Investidores

Estrangeiros

Administrao

de Recursos

de Terceiros

Sistema Especial de Liquidao e

de Custdia SELIC

CVM

BCB

BCB

BCB, CVM

2.1 Sistema Financeiro Nacional

Autoridades monetrias

2.1 Sistema Financeiro Nacional

CONSELHO MONETRIO NACIONAL (CMN)

o rgo supremo do Sistema Financeiro Nacional.

BANCO CENTRAL DO BRASIL (BCB OU BACEN)

o rgo executivo central so Sistema Financeiro

Nacional.

COMISSO DE VALORES MOBILIRIOS (CVM)

o rgo normativo e fiscalizador do mercado de

aes e debntures.

2.1 Sistema Financeiro Nacional

RGOS DE REGULAO E FISCALIZAO DAS ATIVIDADES DE

SEGUROS E PREVIDNCIA PRIVADA

Superintendncia de Seguros Privados (Susep).

Secretaria de Previdncia Complementar (SPC).

INSTITUIES AUXILIARES DE REGULAO E FISCALIZAO

Algumas instituies atuam tambm como agente

auxiliar de normatizao e fiscalizao do SFN:

Banco do Brasil (BB).

Banco Nacional de Desenvolvimento Econmico e Social (BNDES).

Caixa Econmica Federal (CEF).

Instituies do sistema financeiro nacional

2.1 Sistema Financeiro Nacional

Algumas das instituies do SFN:

BANCOS COMERCIAIS

CAIXAS ECONMICAS

BANCOS DE DESENVOLVIMENTO

BANCOS DE INVESTIMENTO

SOCIEDADES DE ARRENDAMENTO MERCANTIL

BANCOS MLTIPLOS

BOLSAS DE VALORES, DE MERCADORIAS E DE FUTUROS

Instituies no financeiras

Existem instituies no financeiras que exercem

papel importante para o desenvolvimento da

economia.

EXEMPLOS:

2.1 Sistema Financeiro Nacional

EMPRESAS DE FACTORING

ADMINISTRADORAS DE CARTO DE CRDITO

2.2

Mercado Financeiro

Em uma economia, de um lado existem os que possuem

poupana financeira e, de outro, os que dela necessitam.

A intermediao entre os dois lados ocorre no

mercado financeiro.

Mercado financeiro

2.2 Mercado financeiro

Investidor

n

Figura 2.1 Mercado financeiro

2.2 Mercado Financeiro

Para fins didticos, o mercado financeiro pode ser

subdividido em quatro mercados:

a) Mercado monetrio

b) Mercado de crdito

c) Mercado de capitais

d) Mercado de cmbio

Na prtica, ocorre sobreposio entre os quatro mercados.

Mercado monetrio

2.2 Mercado Financeiro

Neste mercado, so negociadas, basicamente,

operaes de curto e curtssimo prazos.

A poltica monetria do Governo executada por

meio desse mercado, com a compra e venda de

ttulos emitidos pelo Banco Central:

BBC Bnus do Banco Central

NBC Notas do Banco Central

Mercado de crdito

2.2 Mercado Financeiro

Exemplos de operaes de crdito:

emprstimos para capital de giro

descontos de ttulos

conta garantida

adiantamento sobre contrato de cmbio (ACC)

repasse de recursos externos (Resoluo n 2.770)

financiamento de importao

o mercado principal onde os tomadores de

recursos se relacionam com os intermedirios

financeiros, para suprir as necessidades de capital

de giro e as necessidades de financiamento de bens

e servios.

Mercado de capitais

2.2 Mercado Financeiro

A finalidade do mercado de capitais a de financiar

as atividades produtivas e o capital de giro das

empresas, por meio de recursos de mdio e longo

prazos.

Principais instrumentos de financiamento existentes

no mercado de capitais brasileiro:

a. aes;

b. debntures;

c. notas promissrias (commercial papers).

Mercado de cmbio

2.2 Mercado Financeiro

No mercado de cmbio, so negociadas moedas

internacionais conversveis, pelas instituies

credenciadas pelo Banco Central.

Algumas das moedas estrangeiras mais negociadas

no mercado de cmbio brasileiro:

dlar dos Estados Unidos;

iene do Japo;

euro da Unio Europia;

libra esterlina da Gr-Bretanha;

franco da Sua;

2.3

Meios de Pagamento

Depsito em cheque

2.3 Meios de pagamento

O cheque um meio de pagamento bastante comum

entre os brasileiros. s vezes, faz o papel de

instrumento de crdito.

Um cheque recebido de terceiros pode ser sacado

no banco do emitente ou depositado em banco onde

o favorecido cliente.

A cobrana de cheque feita pelo banco depositrio

por meio de troca com outros bancos, num

processo denominado compensao de cheques.

Compensao de cheques

2.3 Meios de pagamento

A Compensao de Cheques e Outros Papis ocorre

em um local denominado Cmara de Compensao,

onde se renem os representantes de diversos

bancos para fazerem a troca de cheques e outros

documentos compensveis entre si.

As Cmaras de Compensao so agrupadas por

regies geogrficas.

Reserva e ADM

2.3 Meios de pagamento

Na linguagem do mercado financeiro, o termo

reserva (de reserva bancria) representa o dinheiro

lquido e certo.

O termo ADM tem origem no cheque administrativo

e representa o estado de quase dinheiro. Os

recursos em ADM transformar-se-o em dinheiro

aps a finalizao da compensao.

A reforma do Sistema de Pagamentos Brasileiro, em

2002, reduziu a quantidade transaes financeiras

possveis por meio de cheques.

D

M =

(equao 2.1)

E

Onde:

M = multiplicador bancrio;

D = depsito inicial; e

E = encaixe voluntrio.

Multiplicador bancrio

2.3 Meios de pagamento

Depsito compulsrio

2.3 Meios de Pagamento

( equao 2.2 )

Onde :

M1 = meios de pagamento em seu sentido mais lquido;

B = base monetria (dinheiro emitido pelo Banco Central e

colocado no mercado);

M = multiplicador bancrio.

M1 = B x M

O Banco Central utiliza o depsito compulsrio para

inibir o crescimento indesejado do multiplicador

bancrio e regular o nvel de expanso monetria.

2.4

Sistema de Pagamentos Brasileiro

Sistema de Pagamentos Brasileiro

2.4 Sistema de Pagamentos Brasileiro

Sistema de pagamentos um sistema que realiza a

transferncia de fundos, processando e liquidando

os pagamentos entre pessoas fsicas, empresas,

instituies financeiras, governo e banco central.

A ltima grande reforma do Sistema de Pagamentos

Brasileiro (SPB) ocorreu em 22 de abril de 2002, com

a finalidade de proporcionar maior confiabilidade ao

sistema financeiro.

Sistemas de liquidao

2.4 Sistema de Pagamentos Brasileiro

Os sistemas de liquidao exercem papis

importantes na liquidao de diversos instrumentos

financeiros (dinheiro em espcie, cartes de dbito

e de crdito, cheques, ttulos, derivativos, moedas

estrangeiras etc.).

Os sistemas de liquidao podem ser agrupados em

dois grupos:

a. Sistemas de liquidao de transferncias de

fundos interbancrias;

b. Sistemas de liquidao de ttulos, valores

mobilirios, moedas estrangeiras e derivativos.

2.4 Sistema de Pagamentos Brasileiro

SISTEMAS DE LIQUIDAO DE TRANSFERNCIAS DE FUNDOS

INTERBANCRIAS

Sistema de Transferncia de Reservas (STR);

Cmara Interbancria de Pagamentos (CIP);

Servios de Compensao de Cheques e Outros

Papis (Compe);

Cmara TecBan (TecBan).

2.4 Sistema de Pagamentos Brasileiro

SISTEMAS DE LIQUIDAO DE TTULOS, VALORES MOBILIRIOS,

MOEDAS ESTRANGEIRAS E DERIVATIVOS

Sistema Especial de Liquidao e Custdia

(Selic);

Companhia Brasileira de Liquidao e Custdia

(CBLC);

Central de Custdia e Liquidao Financeira de

Ttulos (Cetip);

BM&F Cmbio;

BM&F Derivativos.

2.4 Sistema de Pagamentos Brasileiro

Central

de

Liquidao

Empresa

Devedora

A

Banco

A

Empresa

Devedora

B

Banco

B

Empresa

Credora

C

Banco

C

100

200

100 100

200 200

Figura 2.2 fluxo de transferncias de fundos.

Fluxo de transferncia de fundos

2.4 Sistema de Pagamentos Brasileiro

Central

de

Liquidao

Empresa

Devedora

A

Banco

A

Empresa

Devedora

B

Banco

B

Empresa

Credora

C

Banco

C

100

200

100 100

Banco

D

Empresa

Credora

D

150

150 150

200 200

Figura 2.3 Fluxo de recebimentos e desembolsos no

sistema de liquidao

Fluxo de recursos no Sistema de Liquidao

2.4 Sistema de Pagamentos Brasileiro

Prazos de liquidao

TED (transferncia eletrnica disponvel):

imediato

DOC (documento de crdito): dia seguinte (ou

aps, dependendo da praa do favorecido)

Cheque (pagamento): no mesmo dia (ou aps,

dependendo da praa de pagamento do cheque)

Depsito em cheque: dia seguinte (ou aps,

dependendo da praa de pagamento do cheque)

You might also like

- Mercados FinanceirosDocument38 pagesMercados FinanceirosMROSSATTO50% (2)

- Elementos Do Sistema Financeiro NacionalDocument7 pagesElementos Do Sistema Financeiro Nacionallcs23No ratings yet

- Contabilidade e limites operacionais nas cooperativas de crédito de capital e empréstimoFrom EverandContabilidade e limites operacionais nas cooperativas de crédito de capital e empréstimoRating: 5 out of 5 stars5/5 (1)

- Finanças CorporativasFrom EverandFinanças CorporativasNo ratings yet

- Cálculos Financeiros 2.0 Para Administradores E ContadoresFrom EverandCálculos Financeiros 2.0 Para Administradores E ContadoresNo ratings yet

- Mercado de capitais brasileiro: Uma introduçãoFrom EverandMercado de capitais brasileiro: Uma introduçãoNo ratings yet

- APOSTILA Sistema Financeiro NacionalDocument76 pagesAPOSTILA Sistema Financeiro NacionalDefalla71100% (1)

- Mercados Financeiros e de Capitais Resumo 2Document12 pagesMercados Financeiros e de Capitais Resumo 2Symei DenymarkNo ratings yet

- A Ética e Suas Relações Universais Com o Mundo Do TrabalhoDocument3 pagesA Ética e Suas Relações Universais Com o Mundo Do TrabalhoPauloNo ratings yet

- Sistema de Gestão BancáriaDocument99 pagesSistema de Gestão BancáriaTutan KhamonNo ratings yet

- História Da AuditoriaDocument24 pagesHistória Da AuditoriaAline SilvaNo ratings yet

- Pre - Projeto Ispeka - 2016Document5 pagesPre - Projeto Ispeka - 2016caetano pereiraNo ratings yet

- Estudo Dirigido - Mercados CapitaisDocument15 pagesEstudo Dirigido - Mercados CapitaisFilipeElias100% (3)

- Relacoes Entre Contabilidade e FiscalidadeDocument56 pagesRelacoes Entre Contabilidade e Fiscalidademanuel pauloNo ratings yet

- Mercados ImperfeitosDocument8 pagesMercados ImperfeitosKelven DeeNo ratings yet

- 2019.05.23 - Bolsa de ValoresDocument34 pages2019.05.23 - Bolsa de ValoresJoao Pedro RodriguesNo ratings yet

- Origem E Pressupostos Básicos Da ContabilidadeFrom EverandOrigem E Pressupostos Básicos Da ContabilidadeNo ratings yet

- Agentes EconômicosDocument3 pagesAgentes EconômicosdosjmusicNo ratings yet

- Livro Sistema Financeiro PDFDocument32 pagesLivro Sistema Financeiro PDFPoliannaTeixeiraOlegárioNo ratings yet

- Tipos de ConcorrênciaDocument65 pagesTipos de Concorrênciajoana_feijoaNo ratings yet

- Trabalho FinanciamentoDocument12 pagesTrabalho Financiamentovane.noronha100% (3)

- Poupança, Investimento e Sistema FinanceiroDocument20 pagesPoupança, Investimento e Sistema Financeirotelmo05No ratings yet

- Análise Técnica X Análise FundamentalistaDocument17 pagesAnálise Técnica X Análise FundamentalistaBernardo FusatoNo ratings yet

- GVM - Mrecado de Capitais-1Document15 pagesGVM - Mrecado de Capitais-1Edurencio vuca100% (2)

- Modelo 01 C - Declaração de Registo Ou Alteração de Dados de NUIT de Pessoas Coletiva Ou EquiparadaDocument2 pagesModelo 01 C - Declaração de Registo Ou Alteração de Dados de NUIT de Pessoas Coletiva Ou Equiparadaalex paquete50% (2)

- NCRF 23-Efeitos de Alteracoes em Taxas de Cambio-David CossaDocument11 pagesNCRF 23-Efeitos de Alteracoes em Taxas de Cambio-David CossaTzu SunNo ratings yet

- ProbabilidadeDocument36 pagesProbabilidadeeliNo ratings yet

- Sambaiatuba, Urbanização de Assentamento Precário: Acertos e Desacertos, Legislação e Reflexões para Melhores PráticasFrom EverandSambaiatuba, Urbanização de Assentamento Precário: Acertos e Desacertos, Legislação e Reflexões para Melhores PráticasNo ratings yet

- Formas de Estabelecimento Comercial em MocambiqueDocument3 pagesFormas de Estabelecimento Comercial em Mocambiquehelder0% (1)

- Texto de Apoio 1.doc PSE IIDocument14 pagesTexto de Apoio 1.doc PSE IILourenço LangaNo ratings yet

- Auditoria Previsional e Auditoria de GestãoDocument12 pagesAuditoria Previsional e Auditoria de GestãoManu Barão0% (1)

- Analise de Demonstracoes Financeiras Da Touch PublicidadeDocument12 pagesAnalise de Demonstracoes Financeiras Da Touch PublicidadeEdson Bras FernandoNo ratings yet

- Direito Empresarial - Fazzio JuniorDocument146 pagesDireito Empresarial - Fazzio JuniorGloria Evangelista100% (1)

- Manual Do Contribuinte para Utilizacao Do Sistema E-DeclaraçãoDocument27 pagesManual Do Contribuinte para Utilizacao Do Sistema E-DeclaraçãoVictor Loforte0% (1)

- Historial Da EmpresaDocument8 pagesHistorial Da EmpresaSebastiao NoveleNo ratings yet

- Nocoes de Mercado de CambioDocument64 pagesNocoes de Mercado de CambioDarlan AlvesNo ratings yet

- Funcionamento Do Sistema BancarioDocument6 pagesFuncionamento Do Sistema BancarioValdemiroNo ratings yet

- Processo de Orçamento de Capital Nas MPE's para Decisão de Investimento de Longo Prazo.Document57 pagesProcesso de Orçamento de Capital Nas MPE's para Decisão de Investimento de Longo Prazo.Joaquim Tomas100% (1)

- Termos e Condições XITIQUE M-Pesa - PortuguêsDocument4 pagesTermos e Condições XITIQUE M-Pesa - PortuguêsSonia Muxanga100% (1)

- Mercado CambialDocument20 pagesMercado CambialLeonardo CerbinoNo ratings yet

- Irpc IrpsDocument68 pagesIrpc IrpsAmós Magalhães Januario100% (1)

- Gestao OrcamentalDocument55 pagesGestao OrcamentalLuis MatosNo ratings yet

- Resumo Reconciliação BancáriaDocument2 pagesResumo Reconciliação BancáriaNazário Augusto ZopeneNo ratings yet

- Contabilidade Vs Fiscalidade PDFDocument46 pagesContabilidade Vs Fiscalidade PDFPaulo Zn100% (1)

- Auditoria Financeira II - NkapalaeDocument11 pagesAuditoria Financeira II - NkapalaeVienina TeresaNo ratings yet

- Aula Pratica Gestao BancariaDocument1 pageAula Pratica Gestao Bancariaguidodasilva100% (1)

- Francisco Junior 2020 PDFDocument15 pagesFrancisco Junior 2020 PDFfrancisojuinorjunior juniorjuniorNo ratings yet

- Processo de Tomada de Decisao PDFDocument12 pagesProcesso de Tomada de Decisao PDFatauffo100% (2)

- Mercado Financeiro e de Capitais PDFDocument2 pagesMercado Financeiro e de Capitais PDFFernando CruzNo ratings yet

- Exercicios de Matem Financeira A Politecnica - ESA - 2023Document56 pagesExercicios de Matem Financeira A Politecnica - ESA - 2023Arão Mastizy Boss100% (1)

- MonopóliosDocument14 pagesMonopóliosIara MonteiroNo ratings yet

- 2013 - A Banca em Mocambique Ontem Hoje e Amanha PDFDocument5 pages2013 - A Banca em Mocambique Ontem Hoje e Amanha PDFhernanimacamitoNo ratings yet

- Codigo de Conduta Dos Contabilistas No Ensino de ContabilidadeDocument14 pagesCodigo de Conduta Dos Contabilistas No Ensino de Contabilidadeapub cof100% (1)

- Mercado De CapitaisFrom EverandMercado De CapitaisNo ratings yet

- Finanças e Contabilidade Aplicada ao Setor Público: uma abordagem teórica e prática para estudantes iniciantesFrom EverandFinanças e Contabilidade Aplicada ao Setor Público: uma abordagem teórica e prática para estudantes iniciantesNo ratings yet

- A dedução do ágio tributário sob a ótica constitucionalFrom EverandA dedução do ágio tributário sob a ótica constitucionalNo ratings yet

- Matemática FinanceiraDocument63 pagesMatemática FinanceiragisabcostaNo ratings yet

- Estratégias Com Travas em OpçoesDocument3 pagesEstratégias Com Travas em Opçoesgsantin1No ratings yet

- Resumo Do Material de Estudo Prova AncordDocument6 pagesResumo Do Material de Estudo Prova AncordMidias AlíneaNo ratings yet

- TabelaLeiFederal11 960-09moduladaDocument2 pagesTabelaLeiFederal11 960-09moduladaAndre Nunes BrasilNo ratings yet

- Matemática Financeira BásicaDocument23 pagesMatemática Financeira BásicaIsmael TeixeiraNo ratings yet

- 2018-06-12 - Itau - Rentabilidade FundosDocument5 pages2018-06-12 - Itau - Rentabilidade FundosMarcus SantosNo ratings yet

- DERIVATIVOSDocument142 pagesDERIVATIVOSLeandro S. SantosNo ratings yet

- Material Complementar Aula 3 - Imersão Trader Alta Renda-ProntoDocument22 pagesMaterial Complementar Aula 3 - Imersão Trader Alta Renda-ProntoRenato AugustoNo ratings yet

- 85 CODIM Book 7 Anos 2012Document99 pages85 CODIM Book 7 Anos 2012Andrey MouraNo ratings yet

- Simulador Habitacional CAIXA PDFDocument5 pagesSimulador Habitacional CAIXA PDFKall OliveiraNo ratings yet

- Aula 01Document41 pagesAula 01Paulinha Juju SosoNo ratings yet

- Planilha de Medição Caxias Med 07 Setembro 2023 Novo ModeloDocument23 pagesPlanilha de Medição Caxias Med 07 Setembro 2023 Novo Modelonicholas.seiopNo ratings yet

- Siglas Contabeis e ÍndicesDocument4 pagesSiglas Contabeis e ÍndicessimuladocontabilNo ratings yet

- Cap 3 ExercíciosDocument35 pagesCap 3 ExercíciosFilipe BenjamimNo ratings yet

- Como Operar o ForefoxDocument38 pagesComo Operar o ForefoxMercia SilvaNo ratings yet

- Conceito Taxa de Cambio PDFDocument2 pagesConceito Taxa de Cambio PDFLeidiane CostaNo ratings yet

- Como Investir em CDB - Clube Dos PoupadoresDocument35 pagesComo Investir em CDB - Clube Dos PoupadoresNetoSilvaNo ratings yet

- Anualidades SimplesDocument13 pagesAnualidades SimplesPaulina DiazNo ratings yet

- Iprfju 1Document5 pagesIprfju 1John Lopes Jr.No ratings yet

- Projeto de Instrucao Relativo Ao IlaapDocument17 pagesProjeto de Instrucao Relativo Ao IlaapADOLFO DOMBONo ratings yet

- A Tenda Dos Horrores Da Gafisa - Revista ExameDocument3 pagesA Tenda Dos Horrores Da Gafisa - Revista ExameNakia VasquezNo ratings yet

- História Dos Hebreus - Flávio Josefo (Obra Completa)Document1 pageHistória Dos Hebreus - Flávio Josefo (Obra Completa)Roger langaNo ratings yet

- Manual - Matematica - FinanceiraDocument82 pagesManual - Matematica - FinanceiraAnderson Nascimento50% (2)

- Caderno de Exercicios Adm Financ I 2010Document25 pagesCaderno de Exercicios Adm Financ I 2010Élida RafisaNo ratings yet

- Prova BB 3 Resolvida MatematicaDocument10 pagesProva BB 3 Resolvida MatematicaCustosditoy100% (3)

- Introdução À Análise Gráfica e Técnica - Leando Paz PDFDocument53 pagesIntrodução À Análise Gráfica e Técnica - Leando Paz PDFdevmaster100% (3)

- Projeto Sniper Treder EbookDocument38 pagesProjeto Sniper Treder EbookArtur Benicio100% (1)

- M6 - Produtos de Investimento Com Base em Seguros (PIBS)Document24 pagesM6 - Produtos de Investimento Com Base em Seguros (PIBS)Academia SabformaNo ratings yet

- Ações Garantem o Futuro, Luiz Barsi - SunoDocument231 pagesAções Garantem o Futuro, Luiz Barsi - SunoGidalfoLopes94% (18)

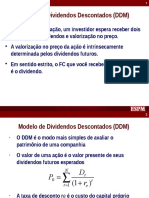

- Modelo de GordonDocument13 pagesModelo de GordonIsabelle KomniskiNo ratings yet